臭名昭著的IronFX铁汇现身博览会!潜逃多年这是要卷土重来?

近日我们有幸受邀参与本次TRADERSFAIR贸易博览会,该博览会是2018年在亚洲发起并成功风靡全球的金融活动,今年将在泰国曼谷的香格里拉大酒店举办!

本次展会我们见识到了,许多专业的教育研讨会和讲习班、与国际品牌和业内有影响力人士。和其中来自各个领域的相关从业者学习和分享他们的经验。

但是,次行并非一帆风顺!在展会的总多展商中神探发现了一个臭名昭著的经纪商——IronFX铁汇!

IronFX铁汇2014年爆雷潜逃

说道IronFX铁汇这个经纪商可能一些年轻的汇友并不了解,这里神探就介绍下!

IronFX铁汇是一家很早就进入国内的经纪商!当时在中国大力推广“赠金模式”运管。但是“赠金模式”存在漏洞使得交易者能够通过量化对冲策略轻松盈利。

然而,这种漏洞在一段时间后被铁汇发现,公司随即更改了使用条款并试图堵塞漏洞。但其代理商为了由于短期的个人利益,他们可能继续纵容这种行为或者通过收取贿赂选择视而不见,依然大力推广这一模式,甚至使用一些具有误导性的招募手段。

到2014年底,铁汇的中国客户面临了提现难题,铁汇以违规套利为由,锁定了大量客户资金,并导致愤怒的客户砸毁公司上海办事所。铁汇试图将责任推给其中国代理商,尽管其CEO实际上与代理商存在直接联系。

同时其在深圳的办事处也不能幸免,投资人直接找到深圳经济犯罪侦查局报案,并且中国深圳的城市金融与生活频道“深圳市场连线的电视节目”也对此进行了相关报道!

但在赠金套利事件调查期间,IronFX铁汇“潜逃”了。

2015年9月,铁汇英国公司的首席执行官和全球外汇策略主管纷纷离职;11月,铁汇英国正式更名为8SAFEUKLimited,但仍持有英国FCA牌照;12月,铁汇澳洲公司被要求移除与受到澳大利亚ASIC监管相关的误导信息;2016年6月,乌克兰UCRFIN吊销了铁汇的营业执照并暂停了其在乌克兰的业务。

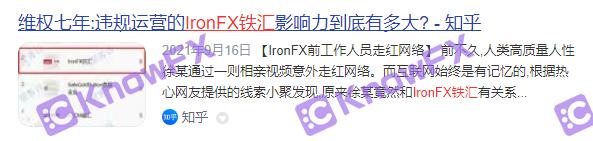

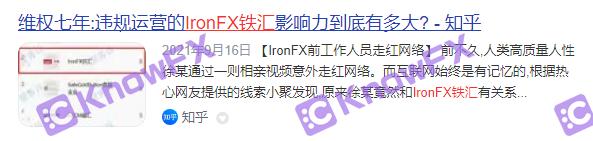

最终投资人担下了一切。现在国内互联网上还能刷到当时的受害者在苦苦的维权着!可造就这一切的源头IronFX铁汇却冠冕堂皇的再次出现在大众视野!

监管与合规

于是神探对IronFX铁汇的合规性单方面进行了一系列审查!

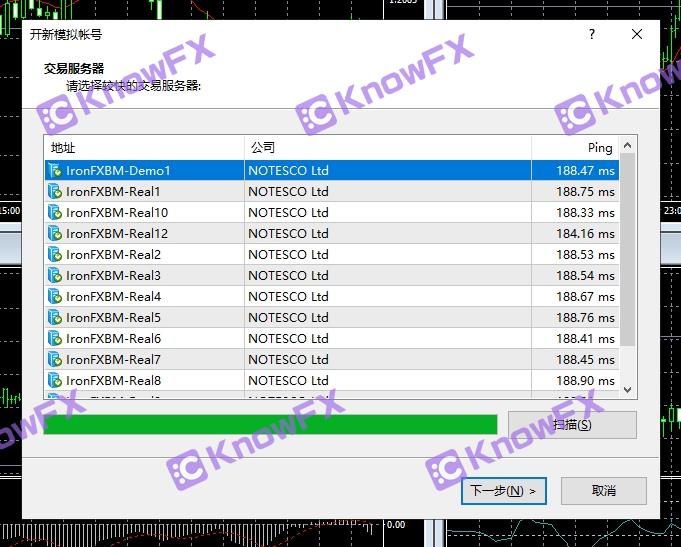

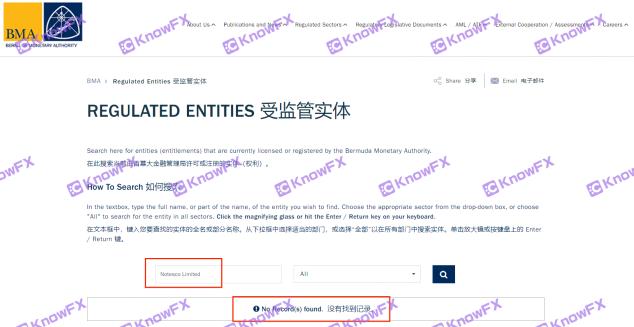

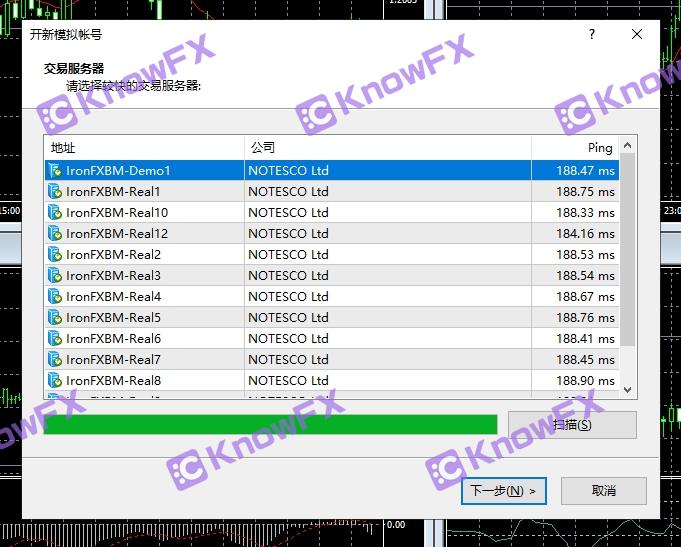

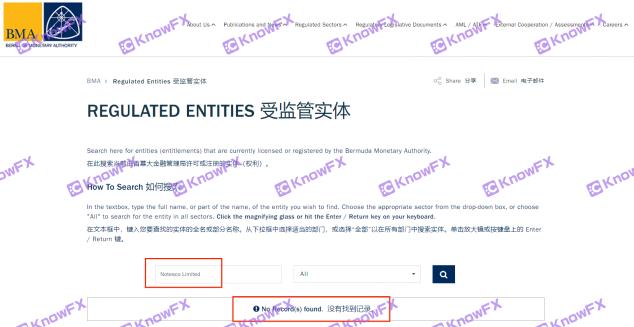

发现其只通过NotescoLimited这家在百慕大注册的公司实体在MT4平台注册并进行交易。那么该公司实体有受到相关的金融监管嘛?要知道IronFX铁汇在潜逃时可是几乎变卖了一切,包括持有的全部金融牌照!

神探在百慕大金融管理局BMA官网搜索不到任何关于NotescoLimited的信息。显然,其根本不受百慕大金融管理局监管,这意味着投资人的资金在IronFX铁汇根本得不到相关监管的保护,其就是在无照经营!

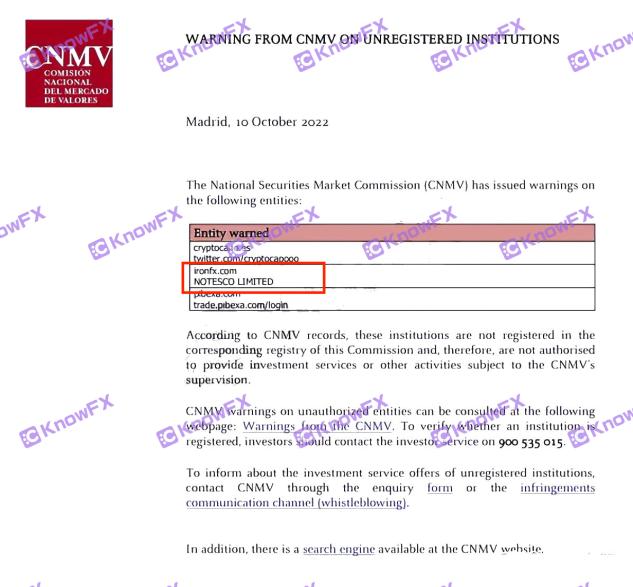

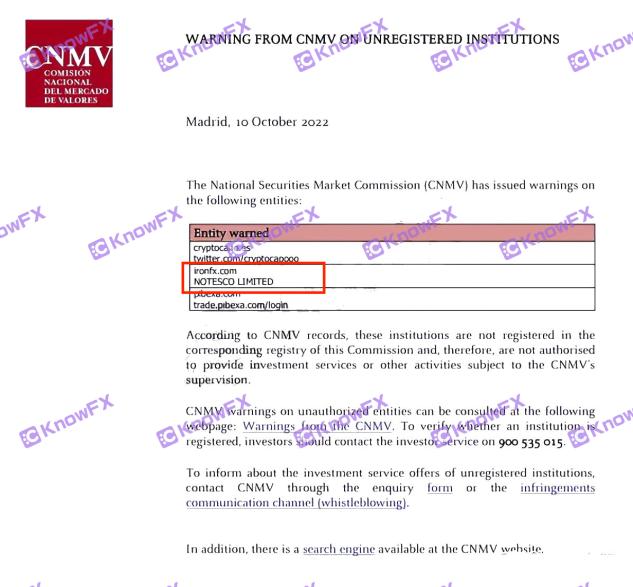

同时神探还发现,IronFX铁汇之前似乎想在欧洲东山再起,但是在西班牙遭到了滑铁卢!西班牙国家证券市场委员会CNMV在2022年10月份发布的一则警告,公布了一批不受监管的实体IronFX铁汇就在其中。

IronFX铁汇意图回归?

处处碰壁的IronFX铁汇,如今突然高调现身泰国曼谷TRADERSFAIR贸易博览会。神探不得不怀疑其有重回亚洲金融市场的野心,甚至其早在我们不知不觉间已经回来!

并且其可能再次盯上了我们这个庞大的市场!因为神探已经看到了一些些不足外人道的苗头!比如某些平台不知为何偷偷修改了对于IronFX铁汇的评价?

所以神探在此给所有投资人打个预防针。

IronFX铁汇是个曾经伤害过国内投资者并潜逃的黑平台,有些当时的投资人至今还在苦苦维权!并且其目前并未受到任何的有效监管!是事实上的无监管、无口碑、无信誉的三无券商!请果断远离!