日前,有外媒报道,近期至少有一家国内大行一直活跃在境内美元/人民币掉期市场,做近端卖出美元、远端买回美元(Sell/Buy)的操作,以应对结汇压力及缓解人民币升值趋势。报道称,市场人士猜测,近期中国央行口径的外汇占款数据持续保持低波动,或表明银行并未将企业结汇的外汇收入卖给央行,而是留存在商业银行体系。银行通过这种掉期操作,以绕开银行被允许购入外汇的额度。之后,国内有些媒体也跟进报道。但是,这有必要大惊小怪吗?

央行不干预情况下银行就是外汇市场余缺的调剂者

理论上讲,当央行基本退出外汇常态干预,国际收支口径的储备资产(主要是外汇储备资产,剔除了汇率和资产价格变动引起的估值效应)波动趋于收敛后,经常项目与资本项目(含净误差与遗漏,下同)收支就是顺逆差互为镜像关系的自主平衡,是经常项目收支状况而非汇率升贬值决定了资本净流入还是净流出。而且,经常项目顺差越大,资本流出就越多;反之,亦然。

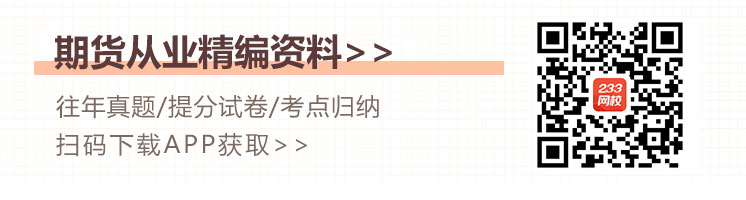

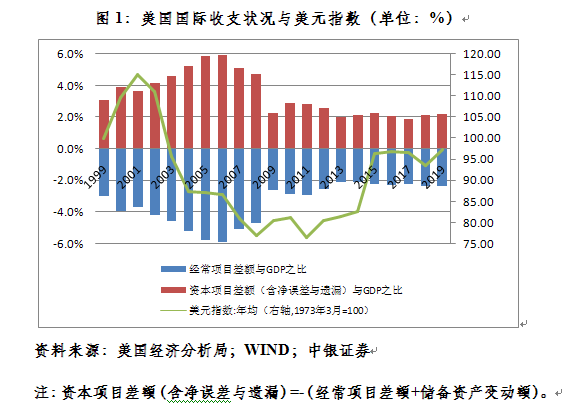

如美国国际收支结构是经常项目赤字,资本持续净流入,但美元指数有强有弱。2004至2008年,美国每年资本项目下净流入6000亿~8000亿美元,为过去二十多年来的峰值,当时却正值美元经历2002年以来的大贬值周期。当期,美国大规模资本净流入的根本原因是对外经济严重失衡,经常项目赤字与GDP之比平均为5.4%,高于1999至2003年平均值3.9%,也高于4%的国际警戒水平(见图1)。相关性分析进一步印证了我们的前述判断。1999~2019年,美国资本项目与经常项目差额之间为高度负相关0.997;资本项目差额与年均美元指数之间为弱负相关0.297,也就是基本不相关。

从外汇交易的角度看,也是情同此理。外汇市场的主要参与者包括中央银行、外汇银行、外汇经纪人、贴现商号、外汇交易商、外汇投机者、跨国公司、进出口商和其他外汇供求者。以上八类市场参与者概括起来就是中央银行、外汇银行、外汇经纪人和外汇市场的客户四大部分。在汇率形成越来越市场化的情况下,外汇银行作为由各国央行或货币当局指定或授权经营外汇业务的银行,就扮演着外汇市场余缺调剂者的角色:外汇供大于求,银行增持外汇头寸;外汇供不应求,银行就减持外汇头寸。

中国分别于1994年初和2006年初引入的外汇指定银行和外汇做市商制度,都不是本地“土特产”而是“舶来品”(这方面主要借鉴了日本的做法)。尤其是做市商制度,本就起源于上世纪六十年代的美国纳斯达克市场。

这是成熟金融市场中普遍存在的一种交易制度,即做市商向市场进行标的资产的双向报价,并在所报价位上按照对手的指令进行反向操作,因此,做市商制度也被称为报价驱动交易制度。做市商通过做市制度来维持市场的流动性,满足公众投资者的投资需求。做市商通过买卖报价的适当差额来补偿所提供服务的成本费用,并实现一定的利润。目前,世界各地证券和期货市场中有相当数量采用做市商制度。

外汇和货币掉期是银行再正常不过的业务

如前所述,2005年“7.21”汇改后不久,中国配合汇率市场化改革,正式在银行间外汇市场(中国外汇交易中心系统,英文简称CFETS)引入外汇做市商制度,完善了外汇市场分层架构,丰富了报价驱动和指令驱动相互补充的交易制度,促进了外汇市场组织形式从场内交易向场外交易(OTC)的拓展,在保障市场流动性、提高市场交易效率、转移和分担风险、增加价格形成透明度,促进外汇市场发展等方面都发挥了积极的作用。

在中国,零售市场(即银行结售汇业务)对外汇供求的影响力较大,零售市场订单流的信息含量也颇为丰富。事实上,虽然银行结售汇以经常项目可兑换为交易基础,但在零售市场存在大量的知情交易者。在单边汇率预期下,零售主体可以集中买入或卖出外汇,导致单边市场,最终迫使央行大量卖出或买入外汇。通过引入外汇做市商制度,给予银行更多的运作自由,可使其通过拉大买卖价差对自己进行头寸保护,加大知情交易者的投机成本,缓解一边倒的市场情绪。

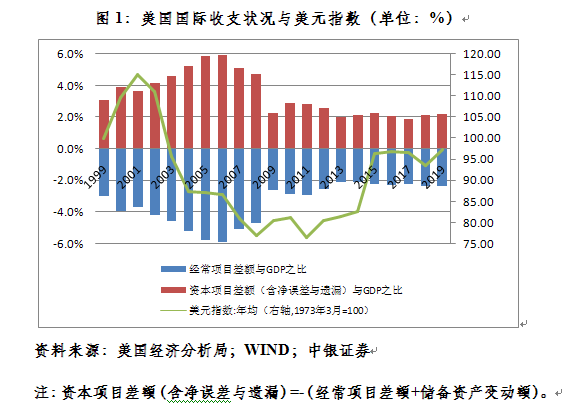

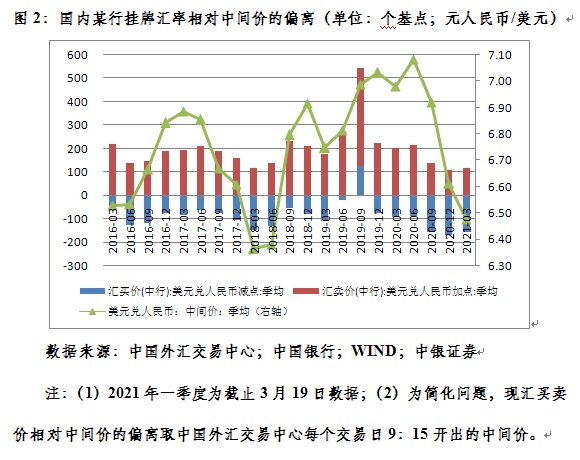

如自去年6月份以来,人民币汇率持续单边升值。而据观察,去年三季度至今年一季度,境内银行现汇买入价相对中间价的减点平均较2019年四季度至去年二季度上调了77个基点,现汇卖出价相对中间价的加点平均下调了93个基点(见图2)。这表明境内银行已主动调整挂牌汇率定价策略,鼓励购汇、抑制结汇。这有助于缓解外汇供求失衡压力,正是银行作为调节外汇供求缺口蓄水池作用的具体体现。

在外汇指定银行和外汇做市商制度下,市场外汇卖超部分将会变成境内银行增持的外汇头寸。至于银行增持头寸后,是否会减少对外负债,以及将这部分头寸是用作掉期,还是境外增持有价证券,抑或是增加境外放款,这都是银行基于商业原则的市场惯例操作。

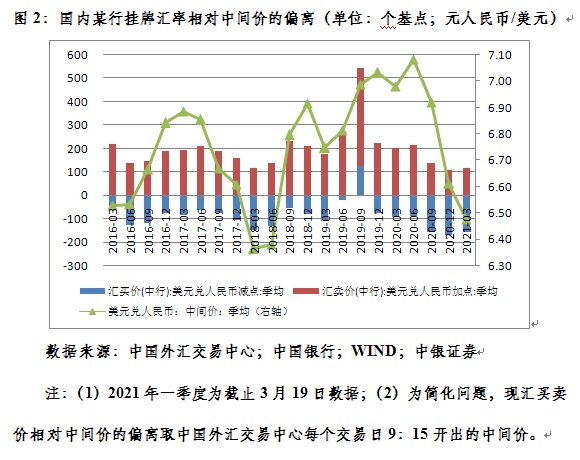

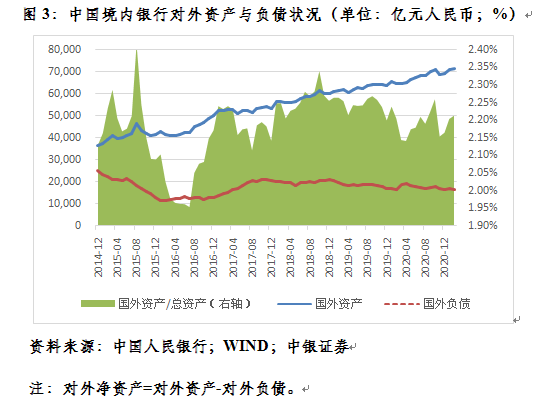

据中国央行的其他存款性公司资产负债表统计,截至今年2月末,境内银行对外资产7.16万亿元,占到银行总资产规模的2.21%;去年初至今,该项月度占比平均为2.19%,甚至还略低于2018年初至2019年底月度占比平均为2.25%的水平。同期,银行对外净资产较2019年末增加8151亿元(大约折合1200亿美元),其中,对外资产增加7973亿元,对外负债减少178亿元人民币(见图3)。

本文开篇提到的银行掉期业务,其实是世界范围内银行再平常不过的外汇交易。据国际清算银行三年一次的外汇抽样调查统计,2016年,报告交易商(主要是外汇银行)的外汇货币掉期交易占到每日全球外汇交易量的51%,其中,美元的掉期交易更是占到每日全球美元外汇交易的59%,人民币的掉期交易占到49%。

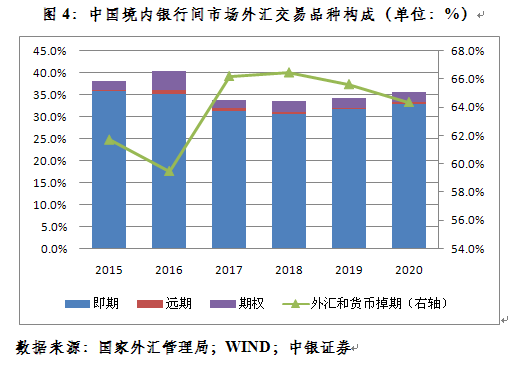

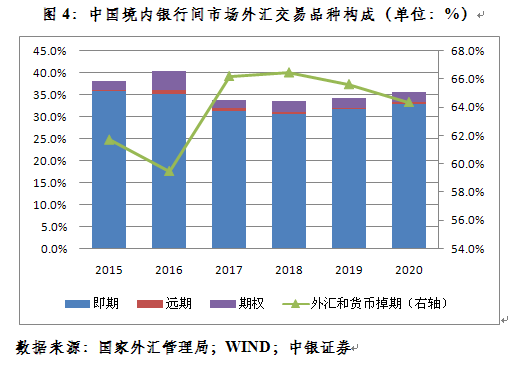

从国家外汇管理局的统计数据看,中国境内对外汇和货币掉期的运用更加活跃。去年,境内外汇市场交易中,外汇和货币掉期交易占比55.3%。其中,境内银行间市场中,外汇和货币掉期交易占比更是高达64.4%。值得一提的是,掉期交易在银行间市场占比较高并非去年人民币升值后才发生的,2015至2019年平均占比为63.9%,去年占比较上年还回落了1.3个百分点(见图4)。

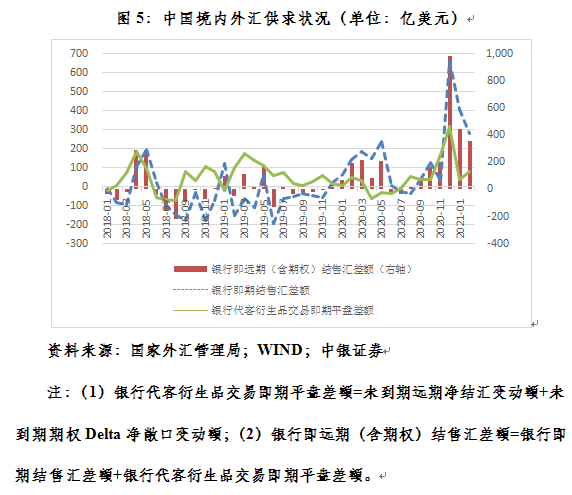

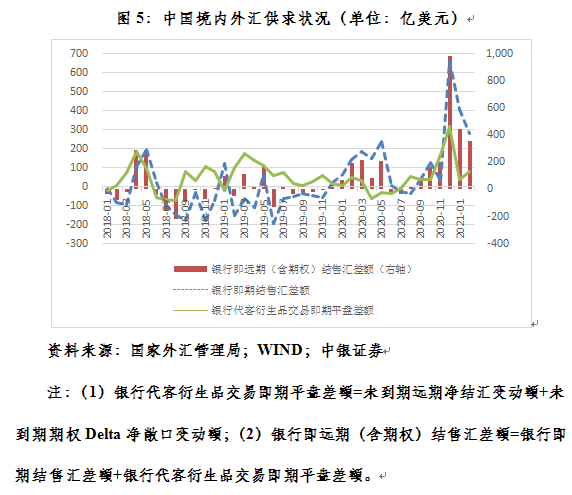

掉期交易就像期货交易一样,是多头与空头共生的市场,有近端买外汇的,就一定有近端卖外汇的,反之亦然。银行同客户签订远期结售汇合约,通常也会在近端做一个反向的掉期操作。如银行与客户签订远期结汇合约,可能会将其分拆成一个Buy/Sell掉期加一个即期卖出外汇的操作。这种交易既可以同境外银行做,也可以同境内其他银行做。去年初至今年2月,境内银行对客户外汇衍生品交易,在即期市场提前卖出的外汇合计达678亿美元(见图5),其中相当部分可以通过与境内其他银行的掉期交易来解决。不存在外界报道给人的印象,似乎是某些银行拿了外汇头寸用不出去,硬塞给别人的情况。

如果将这些故作神秘的报道与去年底美国财政部关于中国汇率政策的最新评估报告结合起来看,其用心也就不言自明了。其实,近来不少西方学者在这方面也是不断穷追猛打、提出质疑。只是不知道他们了解了以下信息,会不会也做类似的解读呢?

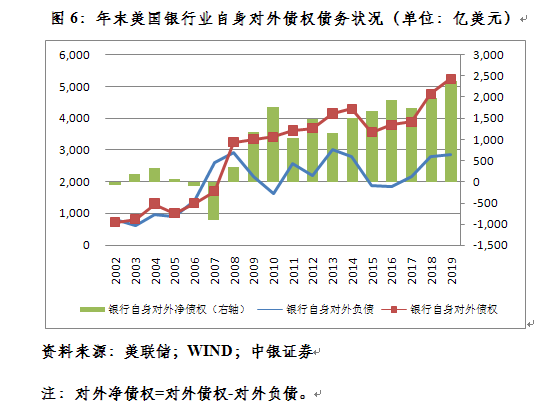

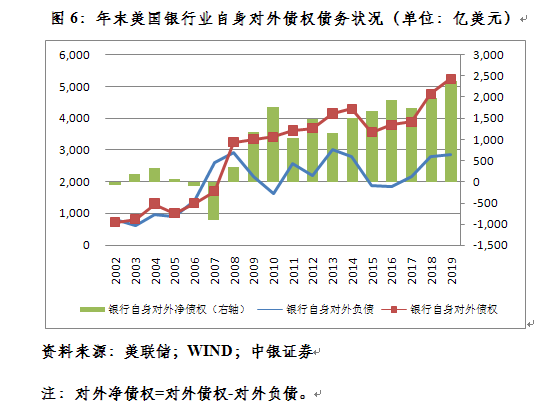

根据美联储的数据测算,2002至2019年,美国银行业对外净债权与年均美元指数之间为低度正相关0.386,这意味着美元指数越强,总体上美国银行业对外资产运用越多。2011年以来,二者更是达到0.844的高度正相关,而这正值美元指数由弱转强,步入新升值周期(见图6)。那么,按照某些人的逻辑,这显然有帮助当局缓解本币升值压力之嫌。只是当地没有结售汇统计,外界无法准确掌握当地银行帮助当局持有了多少市场卖超的外汇罢了。

(作者系中银证券全球首席经济学家)