期权期权全解析:实值、平值、虚值与内在价值、时间价值(下)

期权期权全解析:实值、平值、虚值与内在价值、时间价值(下)

01

什么是实值,平值、虚值?

期权状态包括实值、平值、虚值,期权合约在某一时刻的状态会处于这三种状态中的一种。随着标的价格变动,期权合约的价值状态也会跟随动态变化。

实值期权:行权价格低于标的价格的看涨期权和行权价格高于标的价格的看跌期权;

平值期权:行权价格等于标的价格的看涨(看跌)期权称为平值期权;

虚值期权:行权价格高于标的价格的看涨期权和行权价格低于标的价格的看跌期权;

注意:实值、平值和虚值与期权买卖方向无关,只与标的价格和行权价格的相对大小有关。

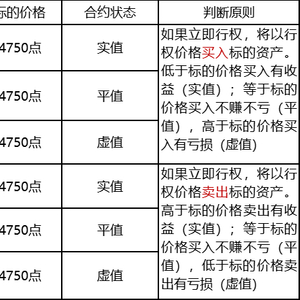

为了方便理解,可以使用一个简单的判断原则快速判断合约的实与虚。在不考虑交易费用和期权权利金的情况下,如果投资者立刻行权,带来收益为实值,带来亏损为虚值,不赚不亏则为平值。

这里我们以股指期权(MO)为例:

更为快速的方法是直接通过期权T型报价,一个期权合约是实值、平值还是虚值一目了然。在一般的期权软件里,平值期权所在的行权价总是特别标注的,比如下面截图里圈出的蓝色底纹所在的行权价,它左右两侧的期权就是平值期权,然后以这个蓝色底纹的行权价为中心,东南-西北方向(红框)对应行权价的期权为实值期权,东北-西南方向(黄框)对应行权价的期权为虚值期权。

02

什么是内在价值、时间价值?

期权合约是未来权利的买卖,因此这份权利本身是具有价值的,这就是期权的价值,也就是所谓的权利金。通俗而言,期权的价值就是这份权利值多少钱,即买方与卖方对这份权利所达成的共识价格。

期权合约的价值状态不同,所反映出的期权价值也有所不同。期权价值的组成包含两个部分,内在价值和时间价值。

如下列公式所示:期权价格=内在价值+时间价值。

内在价值:指买方立即行权时所获得的收益。由期权合约的行权价格与标的资产价格的关系决定。内在价值的计算公式:

看涨期权内在价值=MAX【0,标的价格-行权价格】;看跌期权内在价值= MAX【0,行权价格-标的价格】

例如,中证1000指数为4750点,行权价格为4700点中证1000股指看涨期权内在价值为50点(4750-4700=50)。

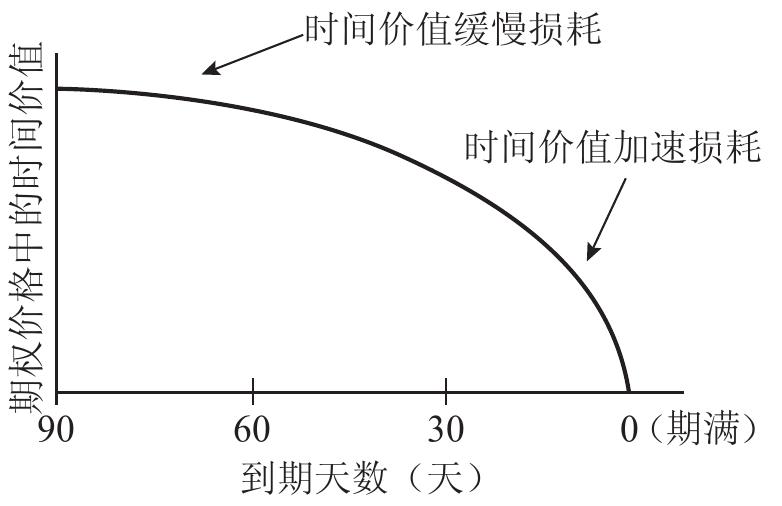

时间价值:是指期权价值中超出内在价值的部分,可以理解为是期权有效期内标的资产价格波动为期权持有者带来收益的可能性所隐含的价值。时间价值的计算公式:时间价值=期权价格-内在价值。

沿用上述案例,中证1000指数为4750点,行权价格为4700点中证1000股指看涨期权内在价值为50点(4750-4700=50),如果该看涨期权合约的价格为127点,则该合约的时间价值为77点(127-50=77)。

结合期权不同价值状态,可进一步延伸总结:

(1)只有实值期权才有内在价值。实值程度越高,内在价值越大。实值期权买方立即行权可以获得收益(行权收益>0),内在价值大于0;平值和虚值期权的买方立即行权不能获得收益(行权收益≤0),不具有内在价值,内在价值为0。

(2)平值期权时间价值最大。一般来讲,期权剩余时间越长,时间价值越大。随着期权到期日的临近,期权时间价值逐渐衰减。

03

影响期权价值的因素有哪些?

影响股指期权价格变动的主要因素有五个,分别是:标的资产价格、到期剩余时间、标的预期波动率、行权价格和无风险利率。

(+表示正相关,-表示负相关)