关注浮息转债 挖掘期权价值

联合证券研究所 申景龙

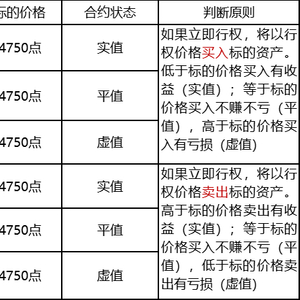

———债性股性格局未变,安全性仍然重要。上周转债市场的总体债性持续弱势,纯债溢价率在100%上方区域震荡,到期收益率下降到-25%以下,完全失去了其债性保护;股性方面,delta值有所下降,转股溢价率开始回升至正值,表明转债的股性持续增强的趋势有所回调,转债整体回复到溢价水平,套利空间缩减,这与上周市场大幅震荡使转债正股走弱有关。但是目前市场强股性、弱债性的格局并没有发生变化,除巨轮转债外,其余券种均属于强股性品种。

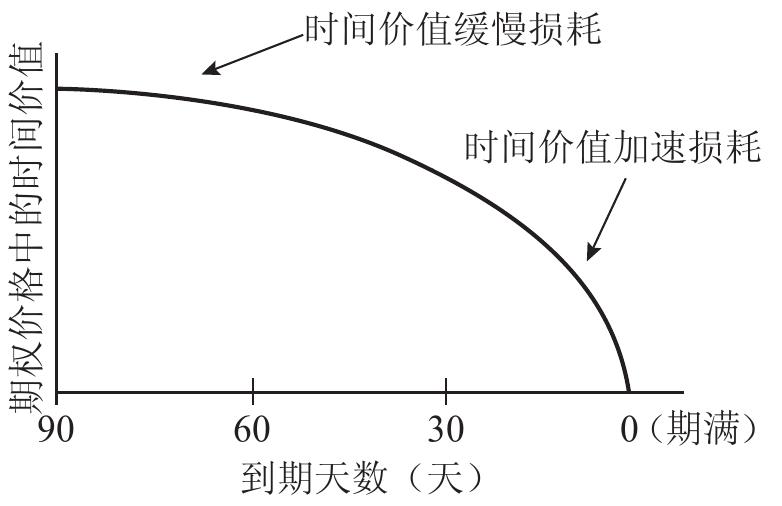

我们依然认为,安全性较好的转债品种将成为投资重点。到期时间长、价值低估大的券种,如韶钢转债、巨轮转债、上电转债、金鹰转债等,此类转债未进入转股期,到期时间较长,期权价值较大,在转债价格上仍有较大的释放空间,适合“买入持有”的投资者,应重点关注。

另外,巨轮转债属于唯一股性适中的个券,也有一定的债性保护,到期时间也较长,适合“买入持有”的投资者,转债期权价值的释放也将会给投资者带来不菲的收益。桂冠转债、创业转债和海化转债本年度没有强制赎回风险,投资者投资于此类转债的安全性也相应地得到了一定的保障,另外其正股投资价值也相对较好,正股的利好预期必定也会增加转债的价值提升,可适当关注。

———浮息与转股价修正可提升转债价值。除了关注折价及期权价值低估较大的券种外,在加息预期仍然较强的情况下,有浮息利率条款的转债也值得关注。本次加息会使具有浮动利率条款的转债债性得到增强,安全性增加,对其价值有所提升。

当然,近期还可介入即将因分红派息会导致转股价下调的转债,因为在这种资金推动式行情下,正股价格即使因除权下降也会很快被资金填平,从而增加转债期权价值,转债股性得到了加强,使转债套利更加可行。目前因分红派息公布向下调整转股价的转债有天药转债、海化转债和上电转债,即将公布分红派息的转债值得投资者重点关注,如桂冠转债等。

浮息转债一览表(截至2007年5月18日)

转债名称 适用期间 调整条件 加息 减息

上电转债 第一年至第四年 央行加息 不低于上调幅度的50% 不变

金鹰转债 存续期 央行加息 同幅度上调 不变

韶钢转债 存续期 央行加息 同幅度上调 不变

创业转债 存续期 存款利率高于2.79% 65%,70%,76%,90%,98% 不变

锡业转债 存续期 央行加息 同幅度上调 不变