多方面角度理解期权delta

【中玻网】期权的风险管理指标中,delta是较为常用的,对投入资金者而言也是相对较容易接受的。但因国内目前普通投入资金者对期权的有经验知识认知度并不高,这一希腊字母在期权交易中的运用也难免让一些参与者望而生畏,实际上,投入资金者可从角度一体的认识这些指标,本文以股份公司凭证期权为例。

国内计划上市的股份公司凭证期权(含ETF)为欧式行权,欧式期权的delta可通过BS定价公式直接对标的资产价格求一阶导数,然后将主要参数代入即可,若为美式期权则可通过数值方法求解,一般的期权软件中都会有直接的计算器。从delta本身反应的数学含义看,其指代的是标的资产价格变动一个单位,期权价格变动的数值。比如上证50ETF的某期权合约delta为0.5意味着上证50ETF的价格上涨1个点,该期权的价格上涨0.5个点,看涨期权(买方)的delta为正,看跌期权(买方)的delta为负,负数表示期权价格涨跌与标的价格涨跌方向相反。另外,在数学上,delta可表示为期权价格曲线在某一点的斜率,若熟悉到期前期权价格与其标的价格之间的关系曲线,很容易判断delta的变化过程以及正负情况。

Delta的值还表示期权到期成为实值的可能性,这一点的理论依据仍然是来自BS模型计算得到的公式。看涨期权的delta为累积分布函数N(d1),数值越大表示标的资产价格正向偏离行权价越远,到期时处于实值的可能性也就越大,看跌期权可同理理解。这一点可帮助投入资金者更深层次的理解delta的变动过程,实际交易中,delta是在时变,随着标的资产的价格及波动率和时间的变动而改变,所以,通过delta所指示的这种含义可作为判断delta动态趋势判断的简单依据。比如波动率对delta的影响,波动率越大,那么期权到期为实值还是虚值的不确定性也越大,Delta会越接近0.5。再比如到期时间,如果离到期时间越远,那么标的价格区间在到期时的不确定性也越大,Delta也会接近0.5。

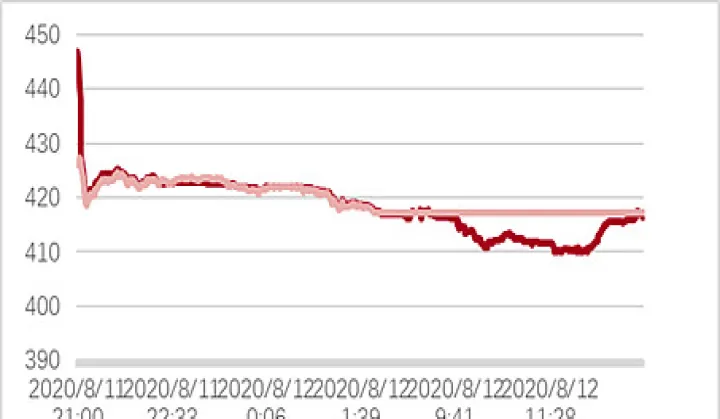

Delta是对冲所需标的的数量计算依据。以个股期权为例,Delta是连接正股与其期权的桥梁。如果某股份公司凭证期权的Delta为0.75,合约规模假设为100股,那么要对冲一手期权合约需要做空75股正股,这样操作后不管标的价格怎么变动,理论上投入资金者的盈利都不会因为正股市情况格的变动而改变,整体盈利为0。不过,需要注意的是,正如文中提到的,Delta是动态变化的,实际操作中Delta为0的中性状态能维持的时间很短暂,这就需要投入资金者适时将对冲策略进行调整以实现再平衡。比如,股市情况在10元时,对应的某看涨期权合约delta为0.75,投入资金者需要用75股来对冲,一天后该合约delta下降为0.6,那么就只需要60股来对冲,若是期权买方,较初卖空75股(假设可以做空)后,需要平掉15股。

Delta无论是在对简单的对冲还是复杂的对组合策略进行分析时,都是很好的工具。比如,期权的组合可以很复杂,主要根据投入资金者对后市研判而制定,在看涨与看跌混合,多头与空头混合或者货物与期权混合时,投入资金者需要借助delta这一风险指标,因为delta至少能让我们知道是标的资产涨了盈利还是跌了盈利。并且,在运用期权对标的进行风险对冲时,delta也是绕不过的话题。后期期权上市,交易逐渐深入后,相信会感受到希腊字母的功能。