交易达到一定程度,就是“尽量不犯错误”——不求胜。

炒股到最后只要做正确的事情,市场就会奖励你,给予你应有的利润。有些人在市场上赚不到钱,不管他如何努力学习,这与学识没有关系,只是因为他‘注定‘是输家。

伟大投资者是那种极度着迷于此游戏,并有极强获胜欲的人。他们不只是享受投资的乐趣——投资就是他们的生命。从过去所犯错误中吸取教训的强烈意愿。这点对于人们来说是难以做到的,让伟大投资者脱颖而出的正是这种从自己过去错误中学习以避免重犯的强烈渴望。成功交易者的三字经,你会赢得很轻松:戒。定。慧。

交易中的“戒”就是:君子不立危墙之下,要做到有所为有所不为。弱水三千只取一瓢,要懂得取舍,知足常乐,不要患得患失,资本市场没有早知道和后悔药。

交易中的“定”,我的理解分为两个方面,一是你选择了自己的交易体系、交易模型后,就不要三心二意,而是一心一意的按照自己的体系来操作。其次,一套理论用得越久,你对它的理解就会越深刻,你的心就会越安定。

交易中的“慧”,把一个工具用到极致,你就会越来越能够体会到这套交易手法、交易技巧的微妙之处,驾驭市场交易的整体能力也会大幅度提高。

有思想,有策略,方显价值。学习是为了更好的进步,进而提升自己的能力跟见识。

在投资的路上,市场始终都是最好的检验场,行稳致远,真正做到“投有所获,学有所成!股票的学习历程是从简单到复杂,再从复杂到简单,大多数人只是做到了技术上的简单。

交易的魅力在于没有一个尺度适合所有人,坏的交易随时都在发生,一个人对它们的反应方式决定着未来的成功。交易是打击情绪的一个行业,你总是可以完美地解释昨天。大多数做股票的人,只会做多,因此当股市上涨时,多数都能赚钱。可是赚钱也要守得住,才能成为赢家。

获利维艰获利,甚至反胜为败得不在少数。如果只是入宝山却空手而回。悲哀的是那些没有牛熊市周期轮回概念的人。

股市的赢家,并不是出现在股市上涨之时有多少获利,真正决胜负的是在股票下跌之中,股市十余年,我见过太多一个牛熊周期下来没几个赚钱,熊市未期真正底部个个都被套住,多空轮回残酷事实。

因此,谁能够避开下跌,实现获利,留住大部分的牛市赚的利润才是赢家。A股:如果未来3年,你没有离开股市的打算,记住以下9个神奇数字

1、数字3:个股在3只为佳,对于工作族来说,持仓过多,精力跟不上;

2、数字4:所谓事不过3,主力通过散户的心理,在支撑位置或阻力位置,常以第4次有效破位;

3、数字721:股市中,常说的7亏2平1盈;

4、数字0.618(完整5浪中,2浪回调比例):0.618为黄金分割比例,A股中,2浪回调幅度通常为1浪上行幅度的0.618或0.382;

5、数字70%:从前期高位下行幅度到达70%以上的企稳个股,重点留意。

6、数字60%:从前期高位回调幅度在60%附近,为低价股;

7、数字50%:常用于仓位控制,以50%的仓位为佳,留出一半的操作空间,为风险线;

8、数字20%:操作前制定好计划,以20%为较优的止盈位置;

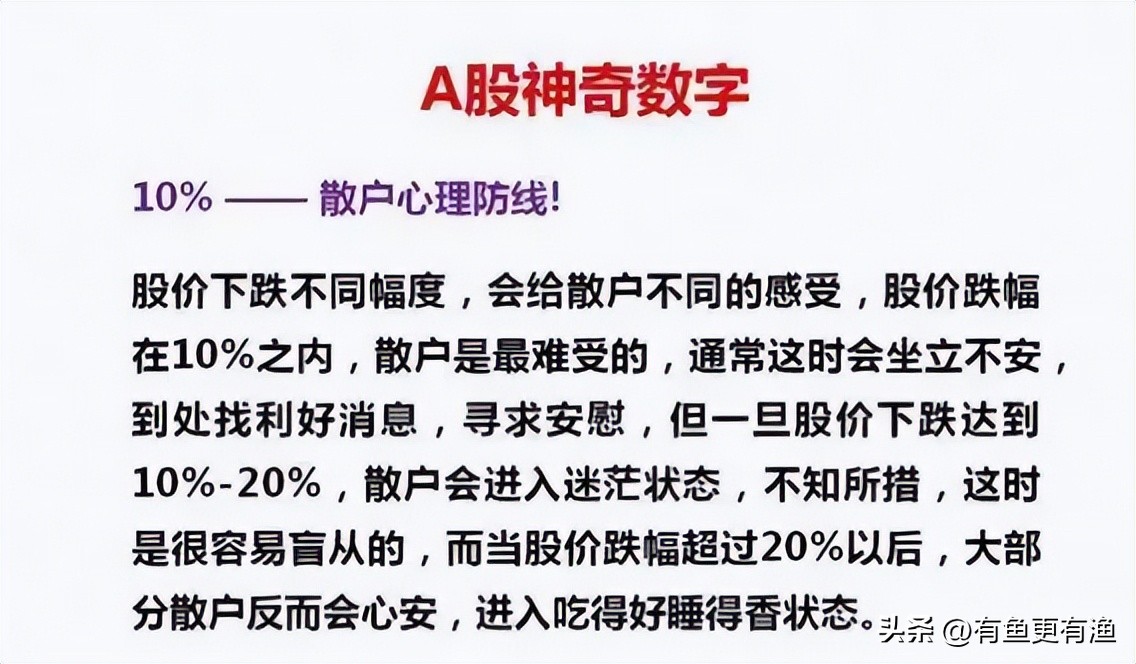

9、数字10%:以10%为散户心理防线,一般在下行10%以内散户常坐立不安,而之后下行越多反倒越平静了;

本人金融交易17年,算不上什么顶级的高手,基本上实现了财富自由,所谓的收益不过是正确执行交易信号所带来的基本回报。首

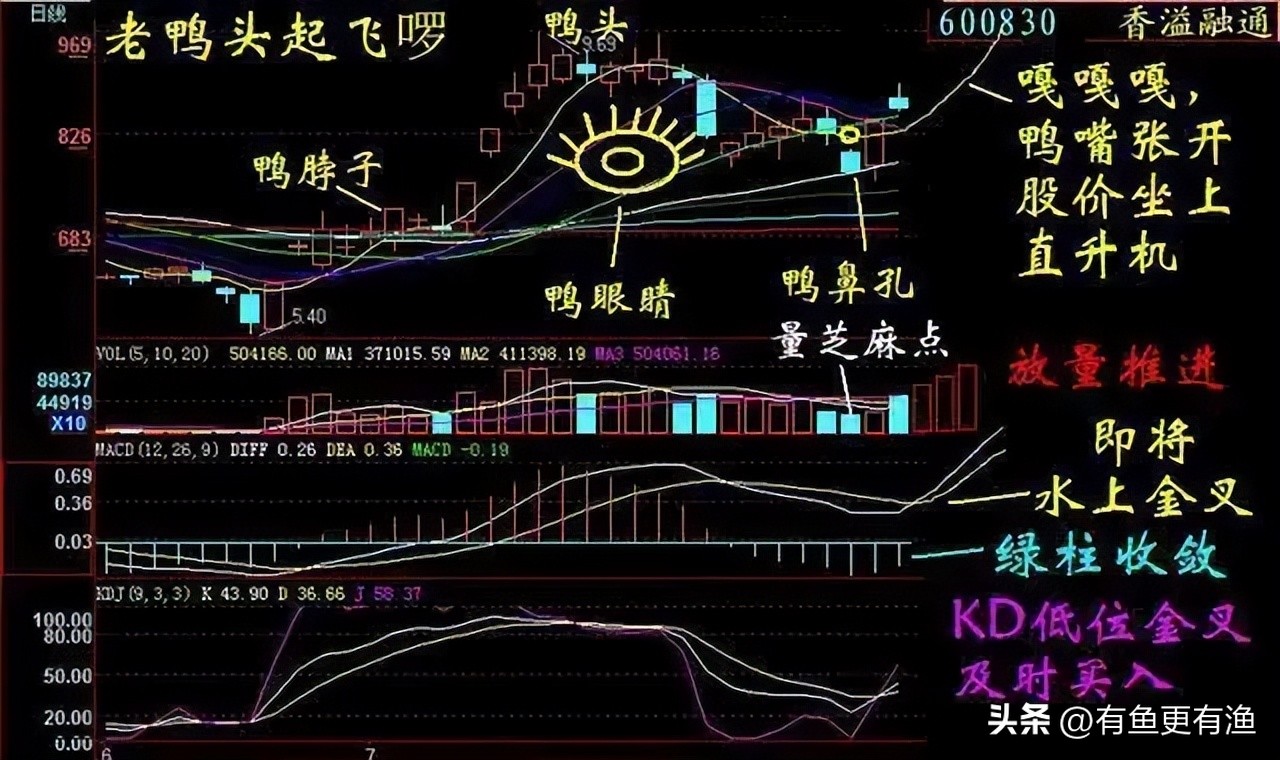

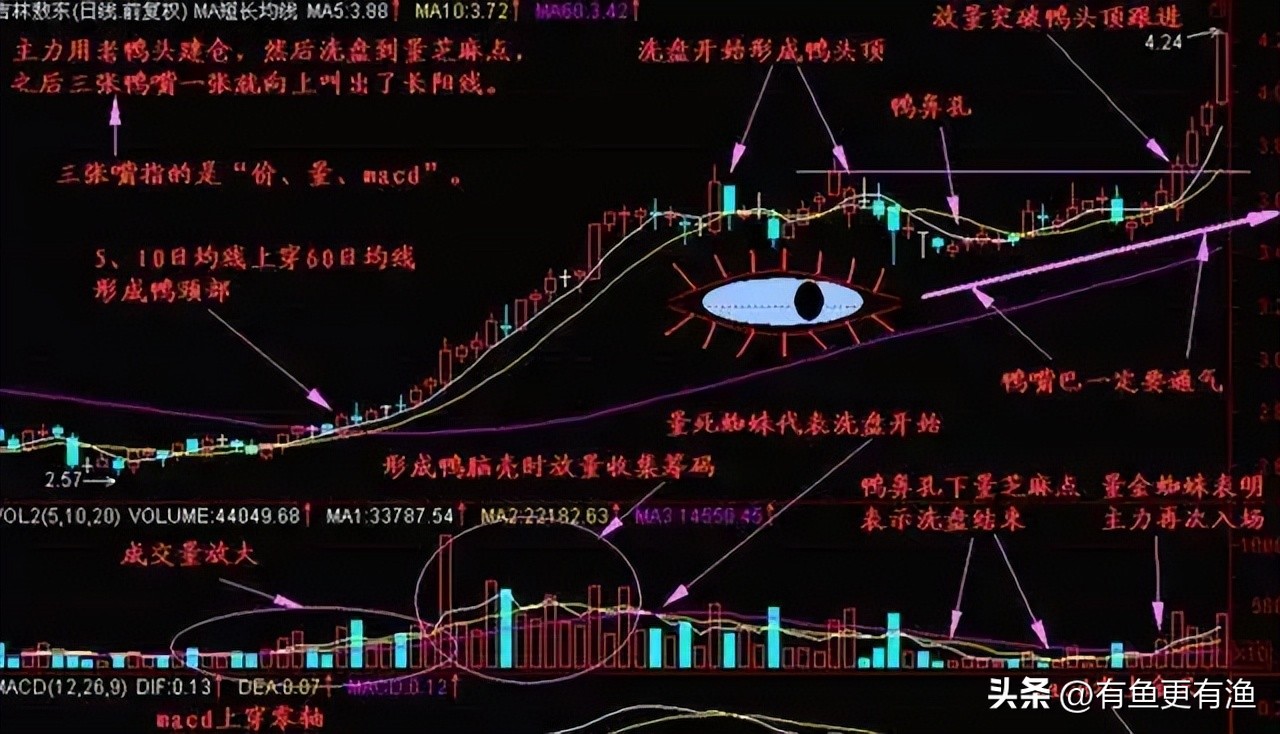

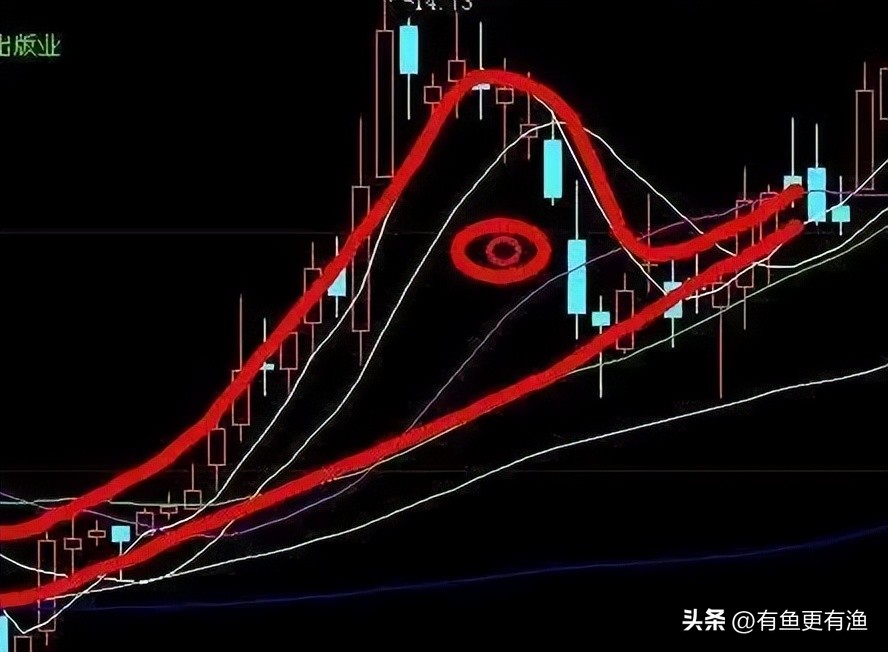

先要说一点,成熟的交易员绝对没有什么高深的境界,也没有什么牛逼的技术,就是简单的事情重复做,除此之外没什么秘密!一招鲜吃遍天!炒股17年,我最喜欢“老鸭头”技巧!股票出现“老鸭头”形态,证明主力最后一次洗盘,拿错了也要死拿不放,短期迎来暴涨模式。

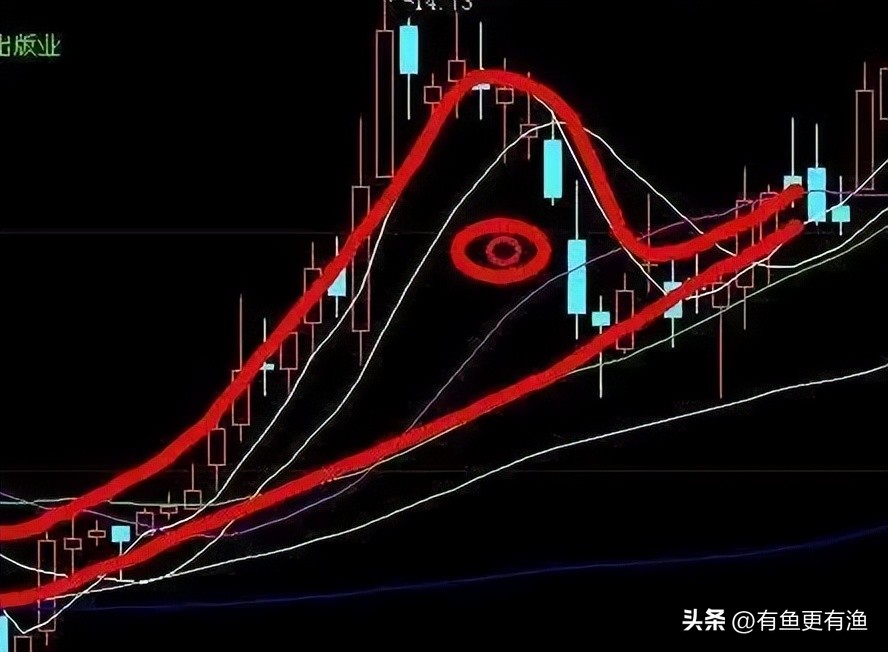

股市有句话,叫“千金难买老鸭头”,指的是一种战法,老鸭头战法,这种技术形态,往往表明主力经过第一轮拉升后,然后进行拉高洗盘,随后继续拉升,导致个股出现第二波行情。

老鸭头是短线主力造就一种经典技术形态,通常是主力经过建仓、洗盘、拉高等一系列行为之后所作成的。

老鸭头战法的重点,则是今如何识别“老鸭头”。“大量的数据表明,一旦真正的老鸭头形态形成,个股的上涨往往具有很大的额潜力,短线投资者可积极跟进,往往能捕获一段酣畅淋漓的上涨行情。

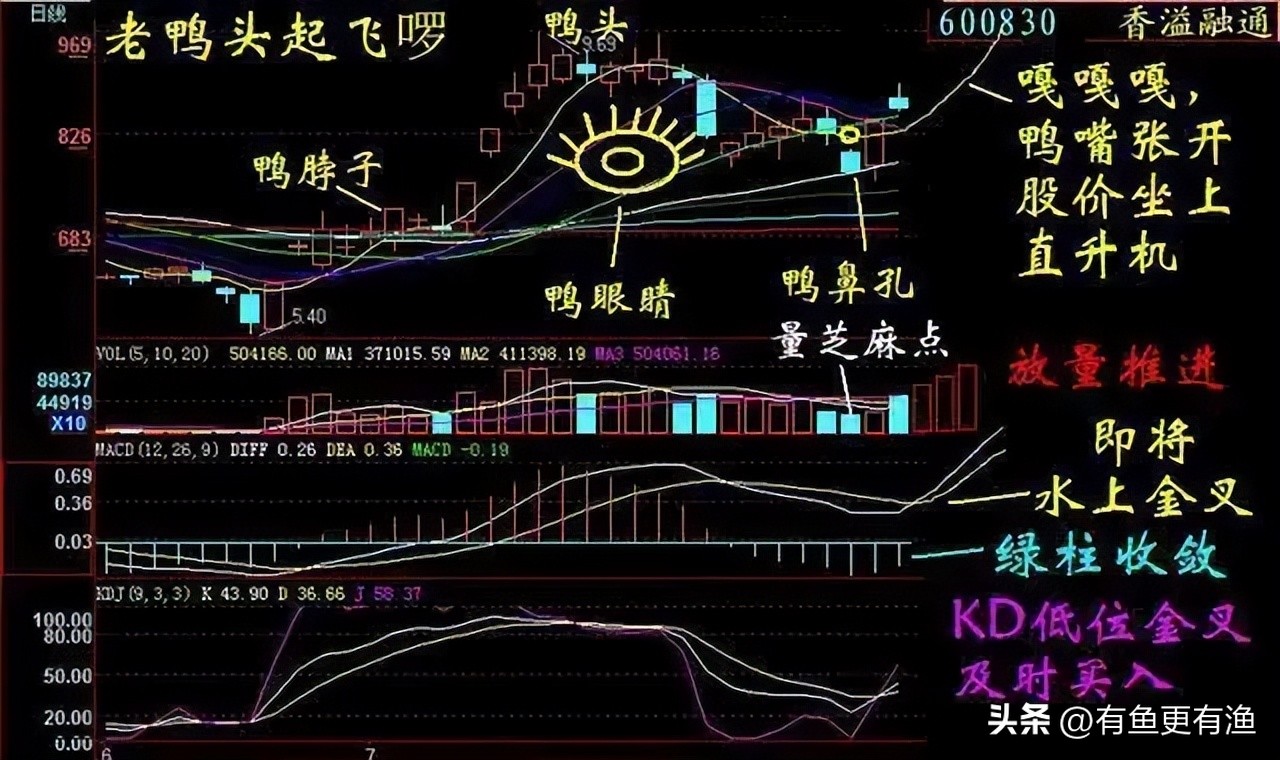

一、图形特征:

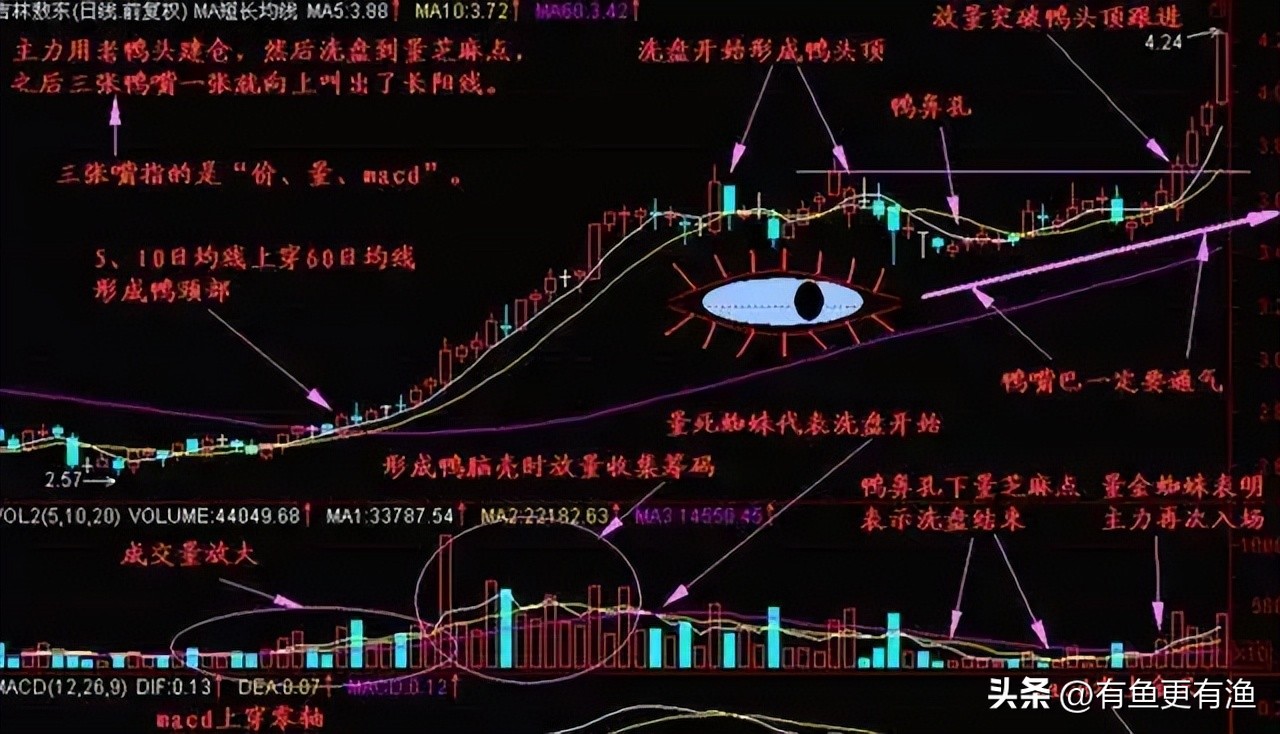

(1) 利用五日线、十日线和六十日线做作为均线参考。当五日线、十日线放量上穿六十日线后,形成鸭颈部。

(2) 回落调整的时候的头顶部便是股票的鸭头顶。

(3) 当股价调整一段时间五日线和十日线再度形成金叉便是鸭嘴。

(4) 而鸭鼻孔是五日线和十日线出现死叉之后又从新进入金叉阶段所形成的鼻孔。

二、形态特征:

(1)当主力开始收集筹码,股价缓慢上升,五日、十日均线放量上涨,形成鸭颈部。

(2)当主力震仓洗筹股价开始回档时,其股价高点形成鸭头顶。

(3)当主力再度建仓收集筹码时,股价再次上升,形成鸭嘴部。

三、老鸭头的进场条件:

(1)在五日线、十日线放量上穿六十日线时买入。

(2)当股价调整一段时间五日线和十日线再度形成金叉附近成交量芝麻点的位置逢低买入。

(3)形成老鸭头之后,股票价格放量突破鸭头部的时候可以买入。

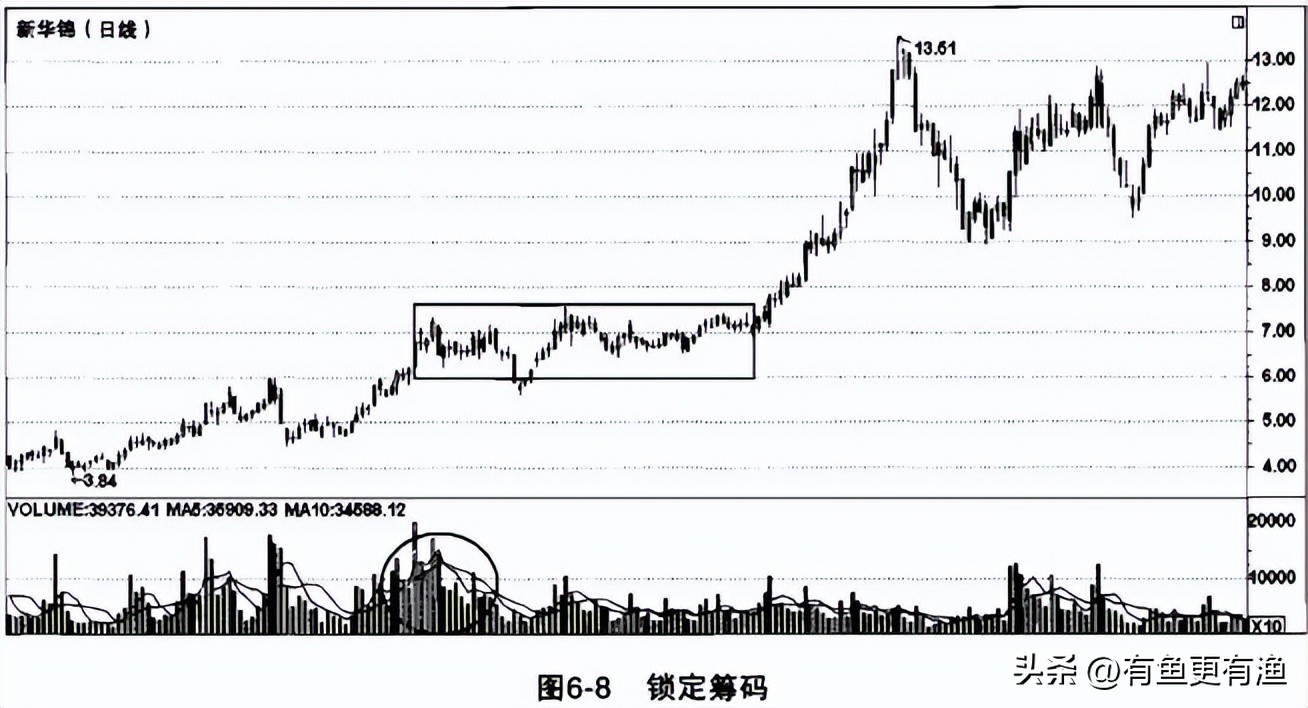

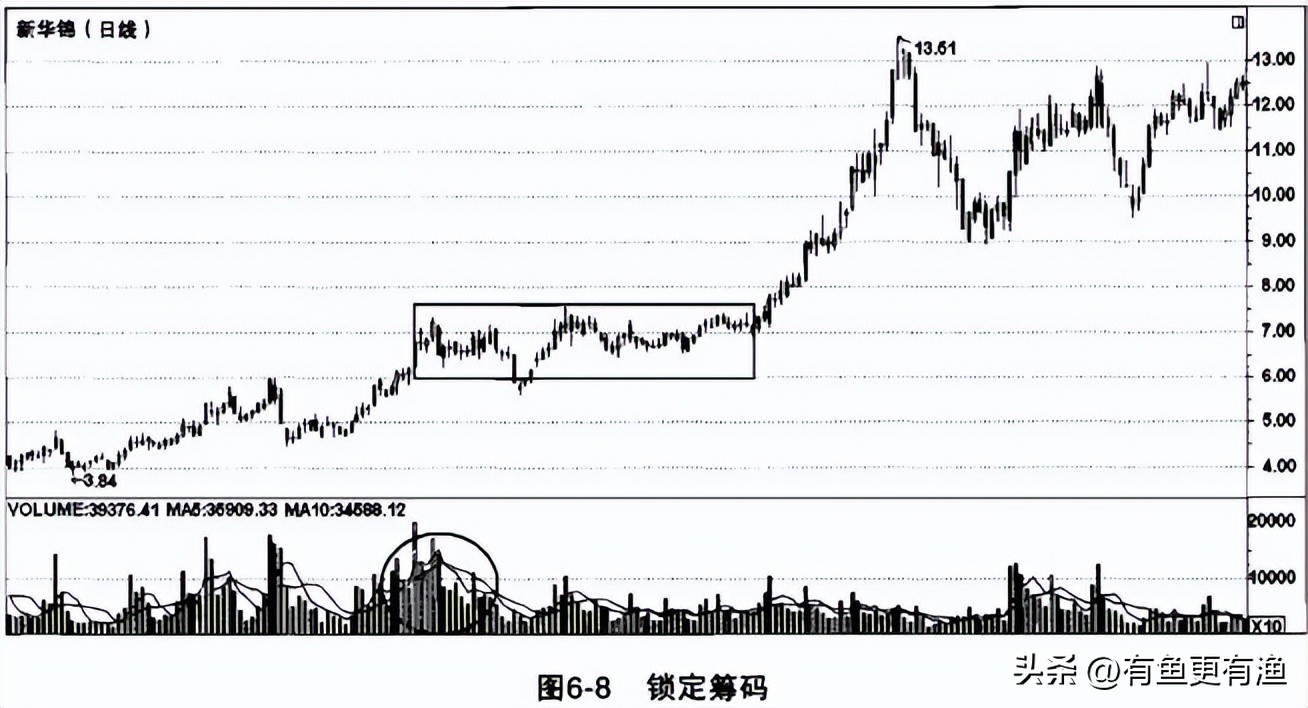

散户在进行跟庄操作时,应了解庄家操盘的特点,根据这些特点,制订有针对性的操作计划。通常来说,庄家锁定筹码的几个特征:

散户做股票的主要方法之一就是跟庄,而跟庄必须熟悉庄家运作股票的规律。从技术面来分析挖掘庄家介入的黑马主要有以下几个明显的信号。

1. 股价长期下跌之后止跌回升,上升时成交量放大,回档时成交量萎缩,日K线图中阳线多于阴线。很明显的阳线对应的成交量放大,用一条斜线把成交量峰值相连, 可看出其处于上升状,这说明庄家是在收集阶段。从每日成交明细表中可以看见抛单金额较小,买单大手笔较多,这表明散户是在抛售,庄家是在介入吸纳,收集筹 码。

2.股价形成圆弧底,成交量越来越小。庄家发现下跌缺乏动力,就开始悄悄收集,成交量随之逐步放大,股价因庄家介入底部有所抬高。成交量仍呈现斜线放大的特征,每天成交明细表上明显留下庄家的痕迹。

3.有利空出现,股价大幅低开,引发中小散户抛售,庄家大举介入,成交量放大,股价该跌时反而大幅上扬,只有庄家才会逆势而为,这时就可确定有庄家介入。

4. 股价呈长方形上下振荡,成交量在上扬时放大,下跌时萎缩,庄家经过数日耐心洗筹后,把跟风者吓跑,之后开始进一步放量上攻。散户不具备庄家的通天本领,不 清楚公司什么时候重组、和谁重组、业绩怎样扭亏为盈、拉高股价后又如何送股。散户发现大黑马,可刚骑上,庄家就给散户来了一个下马威,大幅洗筹、上下振 荡。当散户纷纷下马之时,庄家挥舞资金的马鞭,骑着黑马绝尘而去。

当庄家发觉还有少量高手依然紧紧跟风时,就会采取不闻不问的策略,使股 价 沉寂,牛皮盘整几天、十几天甚至数月,对散户进行耐心大考验。当一些散户失去耐心纷纷下马时,这匹黑马再度扬蹄急奔,通常这时候黑马的地位已经远高于一些 优质白马股,谁不愿坐等庄家抬轿?因此,散户要通过细心观察,发觉有庄家介入黑马的迹象后,耐心捂股,跟庄家博弈。

作为交易者的过程就是自我发现的旅程。

交易的时间越长,你就会发现自己的心理缺陷——焦急,贪婪,恐惧,愤怒,懒惰。记住,你不是在接受治疗,自我发现只是副产品,不是交易的目标。成熟的交易者的目标就是赚钱。成熟的交易会回答你每笔交易时的两个问题:“我的利润目标是多少?”和“我如何保护我的资金?”

对于任何冒险来说,纪律是必须的,尤其是在市场中,因为你没有外部控制。

由于没人照顾你,你就要自己照顾自己,管保证金的职员例外。你可以一直进行最蠢最自毁的交易,只要你的账户还有足够的钱,是没有人阻止你的。没有人说打住,等等,想想你在做什么!你的经纪人会重复说一次你的订单,以便确认。一旦你的订单进入市场,其他交易者就要想尽一切办法赚你的钱。