4.6万手持仓成IF“变盘魔咒”

“天量”潜藏主力调仓身影期指 “章鱼帝”再现身

期货 ,因被投资者注入一定预期,往往领先现货而动,期货持仓量因而成为预测现货动向的重要风向标,“仓位魔咒”也就成了一些投资者心中压箱底的指标。所谓“仓位魔咒”,指的是股指期货的总持仓达到一定高位时,容易出现变盘的行情。这个关键的持仓量,在不同阶段会有所不同。投资者老张就是仓位派的一个信徒。据他介绍,近期沪深300 期指总持仓如果接近或达到4.6万手时,就要格外注意行情变动。

期指市场上不乏像老张这样凭着“一招鲜”叱咤而行的投资者,搅动风云的主力,在仓位布局上更是透露着“精明”。在上周四股市大跌前夕,四大具有券商背景的期货公司席位节奏出奇一致地同步加空,并占据空头榜的前四位,可谓踩点极其精准。

在变幻莫测的市场里,且看正处于增仓周期的股指期货,演绎着怎样一部多空博弈风云录。

4.6万手成“仓位魔咒”

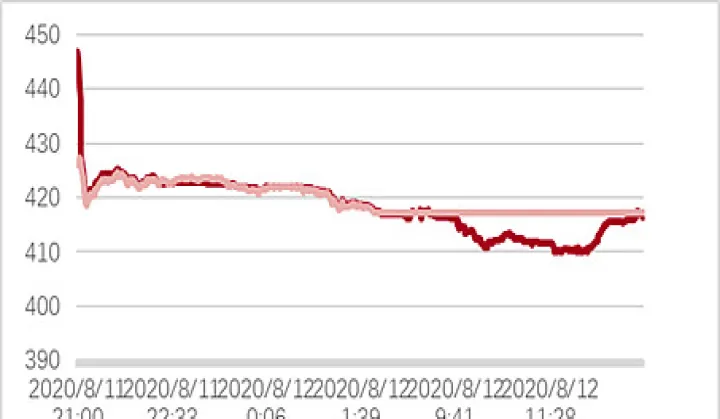

2月25日,期指迎来“黑色星期四”,恰好佐证了老张判断。从上周一开始, 期指持仓量就迎来一波增势,三大期指每日均增仓。上周三收盘时,沪深300期指总持仓量逼近4.5万手。当时,老张一扫低迷心情,迅速调减了其他品种的持仓,准备在股指上伺机而动。上周四开盘,期指便一路震荡下行,盘中没有出现像样的反弹,上午盘面行情过半时,老张果断杀入IF1603合约中。

当天,沪深300期指主力合约IF1603、上证50期指主力合约IH1603、 中证500 期指主力合约IC1603分别下挫5.67%、4.62%、8.07%,一根大阴线使得股指2月积累的涨幅回吐过半。盘后的持仓数据显示,沪深300期指总持仓量较上一交易日大增1560手至46373手。“果然不出所料!”刚打完漂亮狙击战的老张神秘一笑。

据中国证券报记者观察,上周期指持仓量现五连增。截至2月26日收盘,IF总持仓量较一周之前的2月19日增加了5504手;同期IH总持仓量增加2942手;IC总持仓量增加2249手。

再将研究周期放长,本轮持仓回升是从2015年12月18日开启,当时IF、IH、IC持仓处于低位,分别为31767手、14078手和13362手。之后1月和2月交割日时持仓出现一个低点,但随后又会逐渐回升。截至2月26日,三大期指总持仓量分别为46446手、19455手和26363手,增仓幅度均较大。

这个过程中,老张的“仓位魔咒”还有两次应验。第一次,从1月18日至1月28日,IF总持仓量九连增,从37293手增至45880手,达到阶段高位;1月29日,持仓量即开始走低,当天IF当月合约大涨3.09%,结束了2016年初开始的连跌势头,开启反弹之旅。第二次,2月2日至2月4日,IF总持仓量三连增至45619手,而2月5日却又大幅下降2910手至42709手;2月5日,IF当月合约大跌1.4%,第二天又下跌0.25%,出现了反弹中一次较大的回调。

中信期货投资咨询部副总经理刘宾指出,去年12月中旬开启的下跌趋势吸引做空资金主动进场,对空方较为有利;但进入1月中下旬,行情再度下探时,总持仓达到一定程度,缺乏增量资金,所以出现了2月初的温和减仓企稳。在空方动能释放一定程度后,期指于春节后再度增仓拉升,不过总持仓达到4.5万手之上时,再度形成瓶颈,市场缺乏增量资金,所以无法形成向上主动做多动能,因此周四选择向下杀跌继续增仓,而此时的增仓空方主动,多方被动,所以反弹格局被打破,出现了加重下行的行情。

对于“仓位魔咒”这个指标,业内人士高芸认为,当总持仓突然放大的时候,多空双方均投入绝大多数力量,也预示着行情可能走到了拐点。“持仓指标在这种时候还是有点用的。持仓达到极值,多空博弈达到顶峰,无法再投入更多力量,行情在这种时刻容易出现拐点,因为紧接着就是多头或者空头的割肉离场,行情会发生变化,因为投资者手里的资金规模有限。”她说。

“资金是有成本的,指数长时间横盘,对资金而言是一种消耗,随着持仓量增加,资金的机会成本也在增加,一旦市场给出信号,可能会出现一波单边走势。”期指研究员于海霞也指出。

不过,广发期货分析师郑亚男则提醒,市场上还是有较多投机者和套利者存在,加上近期市场处在震荡格局中,趋势性并不是很明显,因此持仓量还是作为市场流动性的指标和市场情绪的反应指标较为符合逻辑,不建议单纯以持仓量作为行情判断的标准。

值得注意的是,去年12月21日IF当月合约收盘报3800.2点,折合IF总 保证金 约为160亿;2月25日收盘报2847点,折合保证金仍只有162亿,说明场内资金总体变动不大,可能是因为每手面值下降导致持仓上升。

来自券商系席位的四大“章鱼帝”

由于期货市场里多空守恒,如果大户的持仓方向出现一致变化,或者重点席位出现大幅度异动,那另一方多是中小散户,螳臂当车式的失败多是难免的结局。因此,在变幻莫测的期指市场里,寻觅搅动风云的主力动向,或有助于把握市场节拍,以一斑窥全豹。

业内人士指出,具有券商背景的期货公司席位,其持仓变动最值得关注。就在上周四暴跌的前夕,四大具有券商背景的期货公司席位节奏出奇一致地同步加空,并占据空头榜的前四位,可谓踩点极其精准。

“短期最大的亮点就是在25日大跌前。24日收盘显示,IF合约上中信期货、 国泰君安 期货、华泰期货和光大期货席位分别增仓空单198手、260手、258手和113手,算是较为及时的进场。”刘宾说,“而且国泰君安期货席位在25日快速减持空单442手,完成了一次漂亮的短线操作。”

放眼更长的周期,刘宾还告诉记者,从2月初开启反弹,到2月25日的杀跌,相对而言中信期货席位多头从2月1日起稳步增仓,节奏较准;其空方在行情初期减仓,进入春节后开始增仓,虽然抓住了2月25日的杀跌,但略显提前。广发期货席位的多头在此期间震荡温和增仓,节奏尚可;而且空头减仓力度较大,空头表现也不错。

“总体而言,中信期货席位在期指上的持仓变动与实际走势一致性较高,很多时候还能做到领先指数。不过,由于机构投资者较多,中信期货席位持仓的套保盘也较大,其空单持仓量一直也居于领先地位,曾经甚至一度有‘空军司令’的称号。因此,关注中信期货需要重点关注其净持仓的变动。”方正中期期货研究员彭博指出。

此外,永安期货席位的持仓变动也值得关注。例如,永安期货席位IF空头从2月1日开始逐渐减仓,但多头增减变化较大,空方节奏相对较好。业内人士指出,永安期货席位资金通常表现出“重仓把握较大机会”的魄力。

“从周五的多空席位来看,空方相对占优,市场对周末的消息面因素存在一定的担心。”郑亚男告诉中国证券报记者,周五期指前20席位的排名数据上,总体上还是净空持仓增加相对明显,这可能和前一天市场大阴线的影响有关,不排除套保盘入场,例如海通期货和中金期货席位,分别在IF1603合约中大幅增持362手和250手空单。当然,多头方面也不乏支持者, 国投安信 期货席位在IF1603合约中增持190手多单,较为突出。

贴水修复或表明情绪改善

上周期指总持仓量相对此前一周大幅上升,从另一个角度看,这是否表明在市场暴跌之际,期指的避险功能得到较好发挥呢?

对此,刘宾表示,从理论上分析,期指上周四的走势基本和现货指数同步,应该说都能较好发挥规避风险的功能。但是从期指持仓数据看,25日,前20席位上,IF空头中有14个席位增仓,共计增仓1200手,约合面值10.35亿;IH空头只有10个席位增仓,共计增仓342手,约合面值1.97亿;IC空头只有11个席位增仓,共计增仓634手,约合面值10.3亿。从这个数据可以看出,在周四成功参与避险操作的客户并不多,如果能有更多客户参与到衍生品的对冲操作中,或许现货股票的抛压也会减轻,千股跌停出现的频率也可能降低。

值得注意的是,上周是期指新合约上市的首周,当月合约基差恢复为深度贴水状态。不过,相对而言,期指新合约上市的贴水幅度有缩减的迹象。截至上周五收盘,IF1603、IH1603和IC1603合约分别贴水68.03点、24.00点和231.14点。

“升贴水的构成可以理解为两个部分,首先是包括根据资金时间成本计算的理论基差,其次就是市场多空购买力不平衡导致的较理论价格形成的折溢价。综合来看,升贴水反映市场多空力量的对比,一定程度对市场方向有指引作用,但如果运用到交易中,则对于套利指导性更强,趋势交易则还需要配合其他因素共同做出分析判断。”刘宾说。

国海良时期货金融衍生品研究主管程赵宏表示,从历史统计规律来看,随着交割月的临近,贴水必将逐渐收敛。据此可以采取买股指抛现货的反向套利策略。

展望后市,分析人士认为,上周四的长阴杀跌回吐了一周多的涨幅,对于技术派多头存在杀伤力。不过,从基本面和期指的多空表现来看,上周四的杀跌略显过度。综合来看,市场短线依然存在技术修复的反弹需求,不过力度或有限。如果资本市场出现组合拳的利好,也可能限制跌幅,重现政策行情的可能。