银行资金头寸管理策略

银行资金头寸管理策略

在银行的运营管理中,资金头寸管理是一项至关重要的工作,它直接关系到银行的流动性、盈利性和安全性。

资金头寸,简单来说,就是银行在一定时期内可运用的资金。有效的资金头寸管理策略能够帮助银行在满足各种资金需求的同时,实现资金的最优配置,从而提高银行的经营效益。

首先,银行需要对资金来源和资金运用进行精确的预测。这包括对客户存款的变动趋势、贷款的发放和回收、资金市场的资金供求情况等进行深入分析。通过建立科学的预测模型,结合历史数据和当前的经济形势,银行能够较为准确地预估未来的资金流量。

其次,合理配置资金的期限结构也是关键。银行的资金运用往往具有不同的期限,如短期的流动性资金贷款、中期的固定资产贷款和长期的项目融资等。为了降低利率风险和流动性风险,银行需要根据资金来源的期限,合理安排资金运用的期限结构。例如,通过短期资金来源支持短期资金运用,长期资金来源支持长期资金运用,并保持一定的期限错配比例在可控范围内。

再者,银行应积极开展资金的调剂和融通。当出现资金头寸短缺时,可以通过同业拆借、再贴现等方式从外部获取资金;而当资金头寸充裕时,则可以将多余资金投放于货币市场,获取收益。

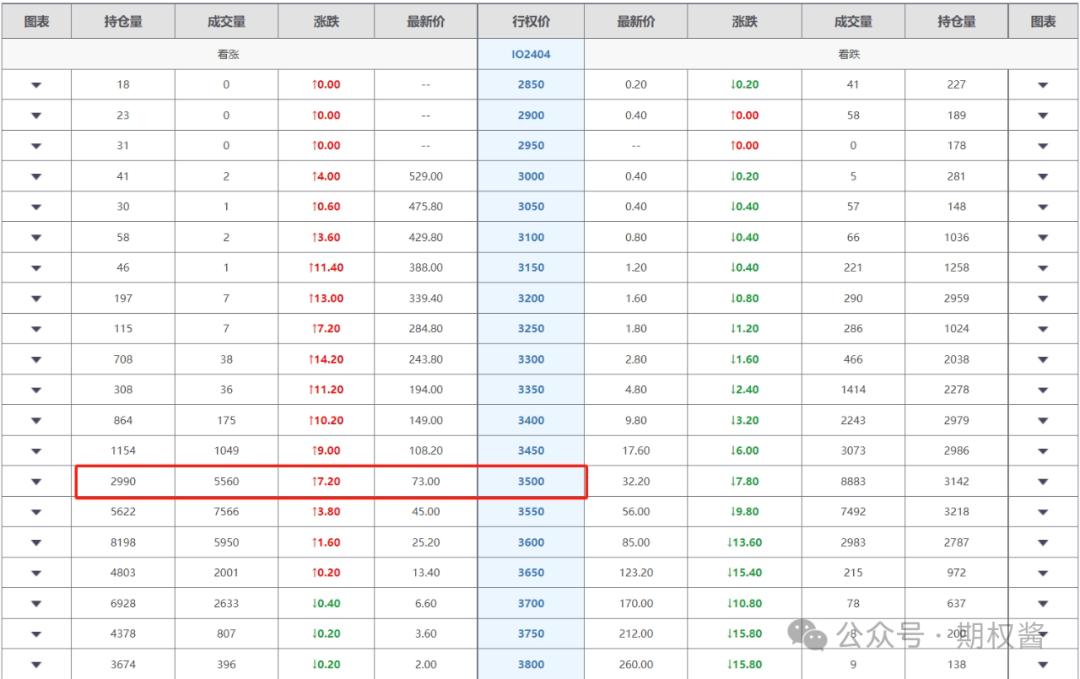

下面通过一个简单的表格来对比不同资金融通方式的特点:

资金融通方式特点适用情况

同业拆借

期限短、交易灵活、利率市场化

短期资金头寸调剂

再贴现

央行调控工具、成本相对较低

符合央行政策导向的资金需求

发行金融债券

筹集资金规模较大、期限较长

长期资金需求

此外,风险管理在资金头寸管理中不可或缺。银行需要建立完善的风险监测和控制体系,实时监控资金头寸的变化情况,设定风险预警指标,一旦发现风险超过阈值,及时采取措施进行调整。

同时,银行内部的资金管理体制和绩效考核机制也会影响资金头寸管理的效果。明确各部门的职责和权限,建立有效的沟通协调机制,以及制定合理的绩效考核指标,能够激励相关人员积极参与资金头寸管理工作,提高管理效率。

总之,银行资金头寸管理是一个综合性的工作,需要综合运用多种策略和手段,不断优化和调整,以适应市场变化和银行自身的发展需求,确保银行的稳健运营和持续发展。