财联社9月25日讯(记者 高萍)9月25日,香港证券及期货事务监察委员会与香港金融管理局联合举办首届香港固定收益及货币论坛,中国人民银行副行长邹澜发表主旨演讲。

邹澜指出,当前,中国债券净融资规模占社会融资总规模的比重,已由五年前的30%左右跃升至40%以上。债券交易更加活跃,国债的年换手率由五年前的2.4上升至3.8,投资者类型日益丰富,各类创新产品及交易机制也得到广泛应用,市场深度、广度持续提升。

数据显示,截至2025年8月末,中国债券市场余额192万亿元人民币,位居世界第二。2025年前八个月,中国债券发行规模超59万亿元人民币,同比增长14%,债券净融资11.8万亿元,占同期社会融资规模增量的44.5%,是实体经济融资的第二大渠道。

为进一步提升跨境投融资便利化水平,推动金融市场高水平开放,加快离岸人民币市场发展,邹澜透露,近期人民银行将重点推动几项举措落地,包括扩充互换通报价商队伍,优化报价商管理机制,加快推进落地人民币国债期货在港上市等。

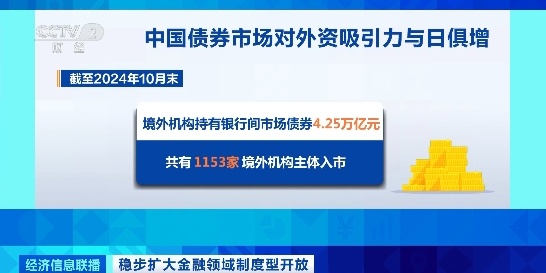

截至8月末共有近1170家境外机构投资者进入中国债券市场

多年来,内地与香港务实推进一系列金融市场联通合作,提升中国债券市场对外开放水平和香港国际金融中心地位。

“人民银行与香港货币当局、监管机构和业界共同努力,持续提升两地金融市场的联通水平。在债券通、互换通等互联互通业务良好合作的基础上,加强与全球投资者、行业协会、指数编制公司、金融基础设施的沟通交流,积极响应市场诉求,不断优化拓展香港人民币债券市场的应用场景。”邹澜称。

具体来看,一是支持香港落地离岸债券回购业务,取消对回购质押券的冻结,进一步盘活质押券。二是升级南向通,包括延长结算时间,便利购买更多币种债券,将内地投资者进一步拓展至基金、理财、保险和更多证券公司,增加托管银行等。

三是优化互换通,包括推出更符合国际支付周期以及挂钩贷款市场报价利率(LPR)的交易品种,延长产品合约期限至30年,落地合约压缩等配套功能。

“此外,人民银行正在推动中国内地债券成为香港及全球市场广泛接受的合格担保品,如支持香港货币当局接受内地债券用作人民币流动性资金安排的合资格抵押品,用作互换通及香港场外结算公司(OTCC)各类衍生品业务的保证金等。”邹澜表示。

数据显示,截至2025年8月末,共有近1170家境外机构投资者进入中国债券市场,覆盖了全球近80个国家和地区,总持债规模约3.9万亿元人民币,较债券通开通前增长了近4倍。全球前一百大资产管理机构中,已经有80余家进入中国债券市场。香港成为全球机构投资者进入中国债券市场的重要节点。

2025年1-8月,境外机构投资者的债券现券成交规模约11.8万亿元,其中债券通北向通规模约7.2万亿元,南北双向交易投资持续活跃。截至2025年8月末,互换通累计达成1.5万多笔交易,累计成交名义本金约8.2万亿元人民币,当前成交规模较上线初期增长了9倍多。

“今年上半年受多方因素影响,全球金融市场大幅波动,但中国金融市场表现稳定,表明全球投资者继续看好中国债券市场。”邹澜表示,目前,中国债券在富时罗素全球国债指数中的占比升至全球第二,在彭博巴克莱全球综合指数中的占比升至全球第三,都高于纳入指数时的预计占比,充分反映出全球投资者对人民币债券资产的信心。

人民币债券交易活跃 最活跃券年度换手率接近150倍

邹澜指出,随着中国经济增长动能不断激活,中国债券市场高质量发展稳步推进,人民币债券资产进一步展现出良好的投资价值。

邹澜具体表示,从经济基本面看,2025年中国宏观经济保持稳中有进、稳中向好的发展态势。7月底,国际货币基金组织大幅上调了中国经济增长预期,充分显示了国际社会对中国发展前景的信心。

从收益率看,中国债券的短期与长期收益率、名义与实际收益率均位居全球前列。根据彭博数据,在过去10年内持有彭博巴克莱全球综合指数中的中国债券组合,无论是否进行外汇对冲,都可以获得约70%的收益。在全球高通胀背景下,剔除通货膨胀因素,人民币债券的实际收益率仍然相对较高,为全球人民币持有者提供了一个非常不错的保值增值途径。

从避险属性看,人民币债券具有较高的分散化投资价值,人民币债券收益与G7国家、其他新兴经济体的债券收益相关性较低。

另外,从流动性看,人民币债券交易活跃,国债和政策性金融债等利率债,全年平均换手率接近4倍,最活跃券的年度换手率接近150倍。利率债的报价价差也显著缩窄,与发达国家市场基本在同一水平,最活跃利率债的报价价差仅为0.02BP左右。

此外,从发展潜力看,目前境外投资者持债量占比2%,与发达经济体和部分新兴市场经济体相比,仍有较大的开放潜力与空间。

为进一步提升跨境投融资便利化水平,推动金融市场高水平开放,加快离岸人民币市场发展,邹澜指出,近期人民银行将重点推动以下几项举措落地:

一是支持各类境外机构投资者在中国债券市场开展债券回购业务,提高人民币债券的使用效率。

二是扩充互换通报价商队伍,优化报价商管理机制,并将每日交易净限额从200亿元提高至450亿元,便利投资者开展利率风险管理。

三是会同相关部门在香港市场提供更多离岸人民币国债等高信用等级人民币资产,丰富香港市场人民币产品体系。

四是继续与各方面密切沟通协作,加快推进落地人民币国债期货在港上市。