出自 MBA智库百科(https://wiki.mbalib.com/)

外汇期货(foreign exchange futures)

外汇期货是交易双方约定在未来某一时间,依据现在约定的比例,以一种货币交换另一种货币的标准化合约的交易。是指以汇率为标的物的期货合约,用来回避汇率风险。它是金融期货中最早出现的品种。自1972年5月芝加哥商业交易所的国际货币市场分部推出第一张外汇期货合约以来,随着国际贸易的发展和世界经济一体化进程的加快,外汇期货交易一直保持着旺盛的发展势头。它不仅为广大投资者和金融机构等经济主体提供了有效的套期保值的工具,而且也为套利者和投机者提供了新的获利手段。

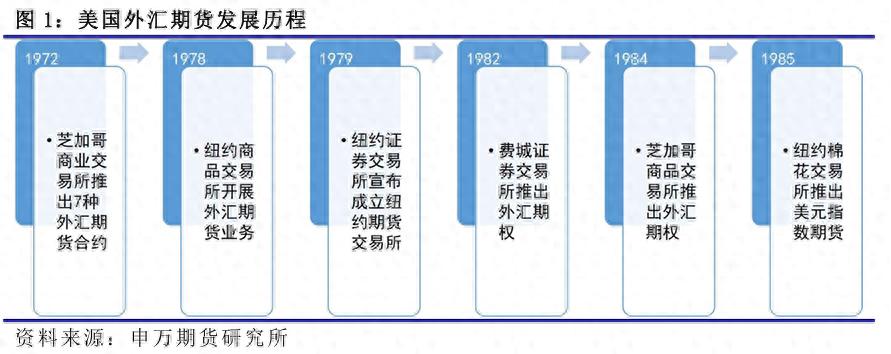

1972年5月,芝加哥商业交易所正式成立国际货币市场分部,推出了七种外汇期货合约,从而揭开了期货市场创新发展的序幕。从1976年以来,外汇期货市场迅速发展,交易量激增了数十倍。1978年纽约商品交易所也增加了外汇期货业务,1979年,纽约证券交易所亦宣布,设立一个新的交易所来专门从事外币和金融期货。1981年2月,芝加哥商业交易所首次开设了欧洲美元期货交易。随后,澳大利亚、加拿大、荷兰、新加坡等国家和地区也开设了外汇期货交易市场,从此,外汇期货市场便蓬勃发展起来。

目前,外汇期货交易的主要品种有:美元、英镑、德国马克、日元、瑞士法郎、加拿大元、澳大利亚元、法国法郎、荷兰盾等。从世界范围看,外汇期货的主要市场在美国,其中又基本上集中在芝加哥商业交易所的国际货币市场(IMM)、中美洲商品交易所(MCE)和费城期货交易所(PBOT)。

国际货币市场主要进行澳大利亚元、英镑、加拿大元、德国马克、法国法郎、日元和瑞士法郎的期货合约交易;

中美洲商品交易所进行英镑、加拿大元、德国马克、日元和瑞士法郎的期货交易;

费城期货交易所主要交易法国法郎、英镑、加拿大元、澳大利亚元、日元、瑞士法郎、德国马克和欧洲货币单位。

此外,外汇期货的主要交易所还有:伦敦国际金融期货交易所(LIFFE)、新加坡国际货币交易所(SIMEX)、东京国际金融期货交易所(TIFFE)、法国国际期货交易所(MATIF)等,每个交易所基本都有本国货币与其他主要货币交易的期货合约。在外汇市场上,存在着一种传统的远期外汇交易方式,它与外汇期货交易在许多方面有着相同或相似之处,常常被误认为是期货交易。在此,有必要对它们作出简单的区分。所谓远期外汇交易,是指交易双方在成交时约定于未来某日期按成交时确定的汇率交收一定数量某种外汇的交易方式。远期外汇交易一般由银行和其他金融机构相互通过电话、传真等方式达成,交易数量、期限、价格自由商定,比外汇期货更加灵活。在套期保值时,远期交易的针对性更强,往往可以使风险全部对冲。但是,远期交易的价格不具备期货价格那样的公开性、公平性与公正性。远期交易没有交易所、清算所为中介,流动性远低于期货交易,而且面临着对手的违约风险。

货币期货交易的特点

货币期货交易与远期外汇交易相比,具有以下几个特点:

(1)市场参与者不同。远期外汇交易的参与者主要是银行等金融机构及跨国公司等大企业,货币期货交易则以其灵活的方式为各种各样的企业提供了规避风险的管理工具。

(2)流动性不同。远期外汇交易由于参与者在数量上的局限性,一般而言合约的流动性较低,货币期货交易则由于参与者众多,且有大量的投机者和套利者,流动性较好。

(3)交易手段不同。远期外汇交易的市场是无形的,是由金融机构与其客户用各种通讯手段构建的,货币期货交易则是在专门的交易所中进行的,是有形市场交易。

(4)合约的标准化程度不同。远期外汇交易的合约内容是由金融机构与客户根据其要求协商而定的,货币期货交易的合约则是标准化的合约,交易品种、单位、变化幅度、涨跌停板、交割时间等项目都是事先确定的。

(5)信用风险不同。远期外汇交易双方的交易主要建立在对方信用的基础上,相对而言风险较大,货币期货交易由交易所或结算机构作担保,风险由交易所承担。(6)履约方式不同。远期外汇交易的履约主要是外汇的全额现金交收,货币期货交易则大多采取对j中方式了结交易,一小部分采取现金交割方式。

外汇期货合约的大致规格

外汇期货合约是以外汇作为交割内容的标准化期货合同。它主要包括以下几个方面的内容:

第一,外汇期货合约的交易单位,每一份外汇期货合约都由交易所规定标准交易单位。例如,德国马克期货合约的交易单位为每份125000马克;

第二,交割月份,国际货币市场所有外汇期货合约的交割月份都是一样的,为每年的3月、6月、9月和12月。交割月的第三个星期三为该月的交割日;

第三,通用代号,在具作操作中,交易所和期货佣金商以及期货行情表都是用代号来表示外汇期货。八种主要货币的外汇期货的通用代号分别是,英镑BP、加元CD、荷兰盾DG、德国马克DM、日圆JY、墨西哥比索MP、瑞士法郎SF、法国法郎FR;

第四,最小价格波动幅度,国际货币市场对每一种外汇期货报价的最小波动幅度作了规定。在交易场内,经纪人所做的出价或叫价只能是最小波动幅度的倍数。八种主要外汇期货合约的最小波动价位如下;英镑0.0005美元、加元0.0001美元、荷兰盾0.0001美元、德国马克0. 0001美元、日元0.0000001美元、 墨西哥比索 0.00001美元、瑞士法郎 0.0001美元、法国法郎0.00005美元;

第五,每日涨跌停板额,每日涨跌停板额是一项期货合约在一天之内比前一交易日的结算价格高出或低过的最大波动幅度。八种外汇期货合约的涨跌停板额规定如下:马克1250美元、日元1250美元、瑞士法郎1875美元、墨西哥比索1500美元荷兰盾1250美元、法国法郎1250美元,一旦报价超过停板额,则成交无效。

利用外汇期货进行套期保值的方法

汇率和利率的大幅波动,使得持有者、贸易厂商、银行、企业等均需要采用套期保值,将风险降至最低限度。所谓外汇套期保值是指在现汇市场上买进或卖出的同时,又在期货市场上卖出或买进金额大致相当的期货合约。在合约到期时,因汇率变动造成的现汇买本盈亏可由外汇期货交易上的盈亏弥补。外汇期货套期保值可分为买入套期保值和卖出套期保值。买人套期保值是指在现货市场处于空头地位的人期货市场上买进期货合约,目的是防止汇率上升带来的风险。它适用于国际贸易中的进口商和短期负债者。卖出套期保值是指在现货市场上处于多头地位的人,为防止汇率下跌的风险,在期货市场上卖出期货合约。它适用于出口商、应收款货币市场存款等。

外汇期货行情表的认读

下表是刊载于香港1993年7月19日出版的《亚洲华尔街日报)上的一则外汇期货行市表,它报道了加拿大元的期货行情

CANADIAN DOLLAR(CME)~100,000dlrs; $ PerCan$

Lifetime Open

Open

High

Low

settle

Changee

High

Low

Interest

Sept

.7788

.7816

.7770

.7813

+.0026

.8335

.7515

25288

Dec

.7752

.7793

.7750

.7790

+.0026

.8310

.7470

1345

Mr94

.7730

.7770

.7730

.7766

+.0026

.7860

.7550

1010

Est Vol 4505; Vol Thur2072; Open int 27634,十32

行情表第一行中的- 100,000dlrs是指加拿大元的合约交易单位,$PerCan$表示下面表中的数额是每加拿大元合多少美元,如:7788表示每一加元合0. 7788美元,左侧第一栏的SePt(9月)、Dec(12月)、 Mr94(94年3月)是指交割月份,第二栏open(开盘)下面的. 7788,是指CME(芝加哥商业交易所)93年7月 16日开盘时九月份交割的加元合美元的价格,第三栏的High.7816是指7月16日交易的九月份交割的加元期货最高曾达0.7816美元,第四栏中的 Low.7770表示该加元期货该日最低为0.7770美元,第五栏的Set-tle.7813表示7月 16日的结算价,第六栏的Change+.0026是指同前一交易日的结算价相比,该日的结算价增加了0.0026,第七栏中的Lifetime High.8335, Low.7515是指该加元期货合约曾经到达过的历史最高和最低价格,最后一栏的open Interest 25288是指未平仓合约数为25288份。

关于外汇期货产品

外汇期货——英镑

英国发展资本主义的历史很长,曾经是世界工业强国,整个19世纪和本世纪初,英镑一直是最重要的国际支付手段和中心储备货币。但自第一次世界大战起,英镑由盛到衰,1944年布雷顿森林会议后,美元取代了英镑的世界金融霸主地位。自30年代席卷西方世界的经济危机后,英国经济一直处于萧条状态,二战的破坏更加重了对英国经济的削弱,使经济发展基本上处于停滞状态, 1983年的国民生产总值仅为1948年的2倍,财政连续28年出现赤字。英国企业竞争力下降,已经很难与其它资本主义国家相抗衡。虽然撒切尔夫人在任期间曾做过一些大胆的尝试变革,但经济增长的速度并没有很大的提高。尽管一度使国民生产总值的增长速度达到4.8%。国内需求转旺,通货膨胀率下降,可是仍然未从根本上扭转英国经济的不利局面。总之,通货膨胀率和失业率长期居高不下,外贸收支连年逆差,经济状况不佳是导致英镑持续疲软的根本原因。

在1947-1972年间,英镑发生了14次危机。92年更是英镑史上最不幸的一年,9月16日,英镑兑马克的汇率跌破欧洲货币汇率机制规定的浮动下限,纽约外汇市场的英磅兑马克汇率跌到二战后的历史最低点,英国中央银行为维持外贸远景及经济增长,不得不在一天内两次宣布降低利率。英国被迫宣布退出加入不到两年的欧洲货币汇率机制。

英镑期货交易主要在芝加哥商业交易所(CME)进行。

标准合约

交易单位

62,500英镑

最小变动价位

0.0002英镑(每张合约12.50英镑)

每日价格最大波动限制

开市(上午7:20——7:35)限价为150点,7:35分以后无限价。

合约月份

1,3,4,6,7,9,10,12和现货月份

交易时间

上午7:20一下午2:00(芝加哥时间)

到期合约最后交易日交易截止时间为上午9:16,市场在假日或假日之前将提前收盘,具体细节与交易所联系。

最后交易日

从合约月份第三个星期三往回数的第二个工作日上午

交割日期

合约月份的第三个星期三

交易场所

芝加哥商业交易所(CME)

外汇期货——日元

日本自1886年起采用金本位制,并发行可以兑换金币的日本银行券。第一次世界大战期间,日本废除了金本位制。1964年日元成为可兑换货币。布雷顿森林体系瓦解后,日元于1973年起实行浮动汇率。此后,日元日趋坚挺,与美元的弱势形成强烈对照,成为一种较强的国际货币。

日本是一个自然资源贫乏、国土狭小的国家,经济发展的强劲推动力必须来自对外贸易。日本的进口额很高,但出口额更高,每年都有巨额的外贸顺差,是世界第三大进口国和出口国。日本经济近年来一直保持着很高的增长速度,1951-1973年国民生产总值年平均增长率为10.1%,在众多西方国家中首屈一指。1968年日本国民生产总值已达到1428亿美元,仅次于美国,居世界第二位。 1985年日本取代美国成为世界最大的债权国。虽然 1985年日元升值给对外贸易造成了不利影响,但经过产业调整,工业生产很快复苏,失业率降低。 1991年底至 1992年初,日本金融丑闻迭出,经济开始萧条,增长速度减缓。目前日本经济尚未全面复苏,日本银行又再度降低利率,以期刺激经济发展。

日元期货交易主要在芝加哥商业交易所(CME)进行。

标准合约

交易单位:

12,500,000日元

最小变动价位:

0.000001日元(每张合约12.50日元)

每日价格最大波动限制:

开市(上午7:20—7:35)限价为 150点,7:35分以后无限价

合约月份:

l,3,4,6,7,9,10,12和现货月份

交易时间:

上午7:20一下午2:00(芝加哥时间),到期合约最后交易日交易截止时间为上午9:16,市场在假日或假日之前将提前收盘.具体细节与交易所联系。

最后交易日:

从合约月份第三个星期三往回数的第二个工作日上午

交割日期:

合约月份的第三个星期三

交易场所:

芝加哥商业交易所(CME)

外汇期货——美元

1933年美国取消了金本位制,美元开始作为确定其它货币的固定比价和贸易结算工具,争夺世界中心货币的地位。1944年布雷顿森林会议创造了旨在解决大萧条及由二战引起的其它经济和金融问题而设计的国际货币体系。根据布雷顿森林协议,各国中央银行可按每盎司35美元的官价同美国兑换黄金,各国货币与美元订出固定比价,美元成为各国货币定值的标准和等同黄金的储备货币。60年代,受美国国际收支经常性逆差和黄金储备减少的影响,美元的地位不断的削弱,固定汇率制度开始动摇。从1971年开始美国连续八年的贸易收支由顺差转为逆差,加剧了美元和黄金的外流,西方各国的货币纷纷采取浮动汇率,与美元脱钩。

欧洲美元是美国境外的所有美元存款。欧洲美元市场的出现和发展是本世纪五、六十年代世界政治局势日趋紧张的结果。前苏联等社会主义国家为防止美国冻结和没收其在纽约的存款,而将美元存款转移到伦敦和欧洲其它金融中心。现在,欧洲美元市场已成为不受美国联邦储备系统管辖的一个国际资本市场,越来越多的银行和公司开始利用欧洲美元市场为偿付外债提供资金。

一国货币币值的波动受诸多经济因素影响。进入八十年代以来,美国经济低速增长,财政赤字问题长期得不到解决,外贸收支连年逆差。1985年,美国由世界最大债权国变为债务国,年偿债利息达2649亿美元,超过社会保障开支(2450亿美元)成为仅次于国防开支(2998亿美元)的第三大支出项目。 1991年美国经济增长率自1982年来首次为负增长。除八十年代前期,由于美国采用高利率政策使美元短时期回升外,美元基本上处于跌势。美国经注状况不佳是美元下跌的真正原因。

美元的特殊地位决定了美元汇价的下跌,必然导致发达国家所持有的大量的美元储备价值的降低,加剧发展中国家的国际收支逆差,减少石油输出国的石油收入,使国际货币金融市场经常处于动荡之中。美元危机频发,汇率波动加剧,各国中央银行经常利用利率升降、汇率涨跌的双重金融风险,这也同时促成了国际金融期货市场的发育和完善。多年来,外汇期货合约作为一种理想的避险保值工具,为越来越多的人所认识和利用。

外汇期货——马克

原西德马克从1959年起可以自由兑换。1970年西德加入欧洲经济货币同盟,并于1972年宣布对欧共体成员国的货币汇率的上下浮动限度不超过2. 25%。1978年西德加入欧洲货币体系(EMS)和欧洲货币单位(ECU)。1990年东西德统一后,原西德马克成为德国的统一货币单位,即现在的德国马克。

第二次世界大战对德国经济破坏十分严重。战后德国经济得到了恢复和迅速发展,1965一1980年保持经济增长年均3.5%的较高的发展水平,是西方国家中的佼佼者,马克的信用和国际地位也因此而不断加强和提高,六十年代即成为国际上较抢手的硬通货之一。

德国的工业化程度很高,属于以重工业为主、出口导向型的经济。对外贸易作为其经济中十分重要的环节,一直保持着良好的发展势头,外贸收支连年顺差。虽然1990年两德统一给经济发展带来了一些影响,但1991年德国的经济增长率仍达到了2.4%,统一后东部企业面临体制转换,失业率居高不下。尽管如此,从总体上看,低通货膨胀率和保持国际竞争的符合实际的汇率仍强有力地支持着马克。1992年马克兑美元、英镑的汇率达到创记录的水平,给欧洲外汇市场带来了巨大震动。最近,为了刺激经济发展,德国中央银行也采取了宽松的货币政策调低利率。

德国马克期货交易主要在芝加哥商业交易所(CME)进行。

标准合约

交易单位:

125, 000德国马克

最小变动价位:

0.0001马克(每张合约12.50马克)

每日价格最大波动限制:

开市(上午7:20—7:35)限价为 150点,7:35分以后无限价

合约月份:

l,3,4,6,7,9, 10, 12和现货月份

交易时间:

上午720一下午2:00(芝加哥时间),到期合约最后交易日交易截止时间为上午9:16,市场在假日或假日之前将提前收盘.具体细节与交易所联系。

最后交易日:

从合约月份第三个星期三往回数的第二个工作日上午

交割日期:

合约月份的第三个星期三

交易场所:

芝加哥商业交易所(CME)

来自”https://wiki.mbalib.com/wiki/%E5%A4%96%E6%B1%87%E6%9C%9F%E8%B4%A7″