我还记得第一次去国外旅游时,朋友告诉我要换”美元”和”欧元”,我下意识地问,那我们的钱在国外叫什么?他笑了笑说,人民币啊。我当时就有点懵,总觉得这个答案太简单了,好像少了点什么。后来在机场兑换窗口看到对账单时,才突然注意到上面写的不是”人民币”,而是一串英文字母CNY。从那一刻起我就好奇了,我们的货币为什么出了国就要换个名字呢?

这个问题看似简单,但背后其实反映了国际金融体系中的一套完整规则。我们日常聊天时说的”人民币”其实是一个民族性的、政治性很强的称呼,它代表的是这个国家的货币主权。但在国际金融市场上,每一种货币都有一个统一的、被全球认可的代码,这个代码叫做”货币代码”或者”国际标准货币代码”。我们的人民币在国际上的官方称呼就是CNY,这是中国的英文缩写加上”元”这个单位的代码组合而成的。

很多人第一次听到CNY这个代码时都会感到陌生,因为我们在国内从来不用这种方式叫钱。但如果你有过国际汇款、出国旅游兑换、或者做过海外购物的经历,肯定见过这个代码。银行的汇率表上面,美元叫USD,欧元叫EUR,日元叫JPY,我们的人民币就叫CNY。这不是什么神秘的东西,就是一个国际通用的标识方式。

我想深入解释一下这个代码是怎么来的。C代表China,也就是中国的英文首字母。N代表Name,代表国家名称的通用部分。Y代表Yuan,就是我们货币的单位”元”的英文简写。所以CNY合在一起就是”中国元”的意思。这个编码系统是由国际标准化组织和国际银行间清算组织共同制定的,全球100多个国家和地区的货币都遵循这套编码规则。比如美元是USD,英镑是GBP,澳元是AUD,每个国家的货币都有自己专属的三字代码。

现在我想给大家讲讲为什么需要这样一套编码体系。想象一下,如果没有统一的标识方式,当一个日本商人和一个土耳其商人做生意时,他们怎么沟通货币种类?日本人说”日元”,土耳其人说”里拉”,这样就容易混乱。有了国际编码以后,两个人都说”JPY”和”TRY”,就再也不会有理解上的误差。特别是在计算机系统和国际支付系统中,这种统一编码就显得更重要了。银行的清算系统、汇兑系统、各种金融交易平台,全部都依赖这些标准化的货币代码来运作。

但这里有个有意思的地方,就是CNY不是唯一的人民币代码。在金融市场上还有另一个代码叫CNH,这个代码你可能听说过,特别是如果你有海外资产或者关注过港股的话。CNH代表的是”离岸人民币”,也就是在港澳地区交易的人民币。H代表Hong Kong,所以CNH就是在香港交易的人民币的意思。这两个代码看起来只差一个字母,但代表的东西可完全不同。CNY是在境内流通和交易的人民币,受到我们的外汇管制。CNH是在境外流通的人民币,汇率会根据国际市场供求关系波动,灵活度更高。

很多人对这两个概念搞不清楚,其实很容易记住。记得中国的英文缩写是CN吗?那CNY就是在中国本土使用的人民币,而CNH就是在海外特别是香港使用的人民币。两个代码虽然都是人民币,但在国际金融系统中的地位和作用是不同的。CNH诞生得比较晚,是为了配合人民币国际化的进程而设立的。从2010年开始,人民币才正式被允许在香港进行兑换和交易,CNH代码也是那时候才出现的。

在国际金融交易中,这个区分就变得特别重要。一个欧洲的投资机构想要购买我国的债券,他们可能会用CNY来进行交易。但如果一个香港的对冲基金想要做人民币的投资组合,他们就会用CNH来标识他们持有的是离岸人民币。对于普通人来说,这个区别可能体现在出国旅游兑换的汇率上。你在国内银行换美元时看的人民币对美元的汇率,和你在香港换美元时看的人民币对美元的汇率,可能会有细微的差别,因为一个是按照CNY的汇率,一个是按照CNH的汇率。

我们再看看其他国家的货币是怎么处理这个问题的。美元有两个代码吗?没有。英镑有特殊的离岸代码吗?也没有。这是因为美元和英镑是在国际金融市场中历史悠久、地位稳定的储备货币。它们一开始就是按照国际规则设计的,天然就是国际化的货币。但人民币不同,它是在相对较晚的时间里才逐步开放和国际化的。为了兼顾国内市场的相对稳定性和国际市场的需求,就设立了这两套不同的编码系统。

现在让我们回到最初的问题。人民币出了国为什么要叫CNY或者CNH,而不继续叫人民币呢?深层的原因其实很有趣。”人民币”这个名字本身是有意识形态属性的,它代表的是这个国家的主权和政治认同。而在国际金融领域,为了保证交易的中立性和通用性,各种货币都被编码成了三个字母的代码。这些代码没有任何政治倾向,纯粹是技术性的标识。就像国际航班的城市代码一样,北京是PEI,上海是PVG,这些代码不涉及任何政治问题,就是纯粹的信息交换。

但这里我想强调一个重点,在国际贸易和金融文件中,如果明确指的是中国货币,无论用CNY还是RMB,本质上说的都是人民币。RMB也是一个常见的代码,R代表Renminbi,也就是人民币的拼音全写,MB代表币。所以RMB和CNY虽然编码不同,代表的都是我们的人民币,只是在不同的应用场景中的称呼方式。银行系统通常更规范,会用CNY和CNH的正式代码。但在一些国际商业单据或者新闻报道中,有时候会用RMB来指代人民币。

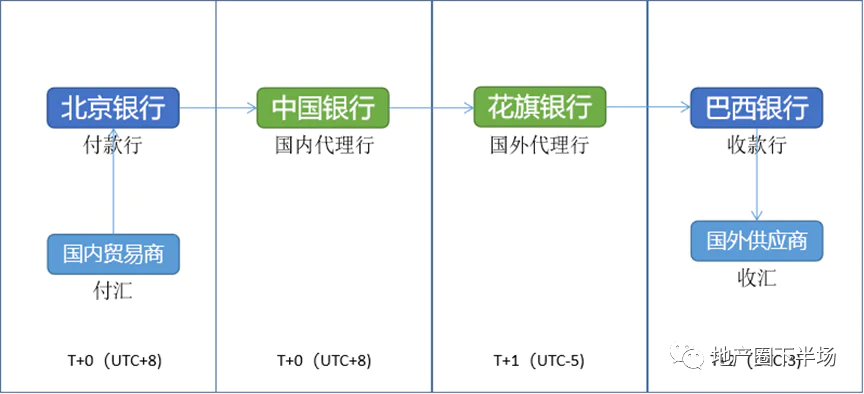

我想从一个更具体的角度来解释这个现象。假设你现在要寄钱给在美国工作的朋友,你会收到一张汇款单。上面最关键的一栏就是”发送货币”和”接收货币”。如果你选择人民币转美元,左边会写CNY,右边会写USD。你输入的金额是用人民币计价的,汇款银行会根据当前的CNY对USD的汇率进行转换。整个交易过程中,你的钱就被标记为CNY,一直到它到达美国被换成USD为止。这个过程中,CNY就是一个国际认可的标签,告诉全球的金融系统这是来自中国的人民币。

在股票市场上这个现象更明显。如果你在港股通上购买香港上市公司的股票,你需要用人民币来支付,但那个人民币被标记为CNH,也就是离岸人民币。如果你直接去香港的银行开户,兑换的人民币也是CNH。但如果你是在境内银行兑换的旅游用人民币,那就是CNY。这两种人民币虽然都是人民币,但在国际金融系统中的处理方式和汇率可能会有细微差别。

我再想讲一个很有意思的细节。在国际新闻中,你经常会看到这样的报道:”人民币兑美元升值”或者”人民币贬值”。这里说的人民币通常指的就是CNY,也就是在岸人民币。但如果新闻特别标注”离岸人民币”或者”香港人民币”,那指的就是CNH。两个汇率通常会有一些差异,有时候这个差异还挺大的。这就回到了金融市场的基本原理,供求关系决定价格。CNH在国际市场上流动,受到全球投资者的买卖影响。CNY相对受管制,汇率会更稳定。这样的设计有它的道理,一方面保护了国内金融市场的稳定,一方面又满足了国际化的需求。

有个问题我经常遇到,就是为什么我们说出了国就要用CNY或者CNH,但美国人说美元时永远都是USD或者dollar,从不改变?这背后的原因是国际地位和历史优势。美元是全球最主要的储备货币,它的地位从布雷顿森林体系确立以来就几乎没有动摇过。所以美国人从来不需要为了国际交易而改变自己货币的称呼方式。但对于人民币这样相对年轻的国际化货币来说,就需要这样的编码系统来融入全球金融体系。这是一种被动的适应,也是参与国际游戏规则的必要条件。

我想从消费者的角度给大家讲讲这个现象在实际生活中的体现。假如你用支付宝或者微信支付在国外网站上买东西,支付时通常会看到一个选项,让你选择支付货币。如果网站支持人民币支付,那就会出现一个CNY的选项。你点击以后,你的账户就会以CNY的汇率被扣款。这个时候,你实际上已经参与了国际金融交易,你的人民币被转换成了国际认可的编码。如果你去专业的外汇交易平台,选择人民币对美元的交易对,你会看到写的是CNYUSD或者CNY/USD,意思是你用人民币来兑换美元。

现在让我们把这个话题扩大一些。国际上每种主要货币都有自己的代码,这些代码是在1973年由国际标准化组织制定的,叫做ISO 4217标准。这套标准规定了全球所有货币的正式编码。我们的人民币代码就是按照这套标准制定的。同样遵循这套标准的还有人民币的子单位”角”和”分”,它们的代码分别是CNYF和CNYC,虽然在实际交易中很少用到。这套编码系统已经被全球的银行、证券交易所、支付系统普遍采用,成为了国际金融的通用语言。

为什么我要这么详细地讲这个问题?因为这涉及到一个很重要的现象。我们的文化、我们的经济、我们的金融正在逐步融入国际体系,但这种融入是有规则的。我们不是改变了人民币本身,而是给它起了一个国际通用的名字。 这个过程既体现了开放和包容,也体现了对国际游戏规则的尊重。就像我们学英文时给自己起的英文名一样,李明的英文名可能是David Li,但在中文语境中他永远还是李明。人民币也是一样的道理,在中国叫人民币,在国际市场上叫CNY或者RMB,但指的都是同一样东西。

这也反映了货币的两重性。作为一个国家的货币,人民币首先代表的是国内的经济价值和政治认同。在这个层面上,它就是”人民币”,有着中国特色的名字和历史背景。但作为一种金融商品,参与国际交易和投资时,人民币又需要穿上国际标准化的外衣,成为CNY或者CNH。这两个身份不是矛盾的,而是互补的。正是因为有了CNY和CNH这样的国际代码,人民币才能更顺畅地参与国际贸易和金融交易。

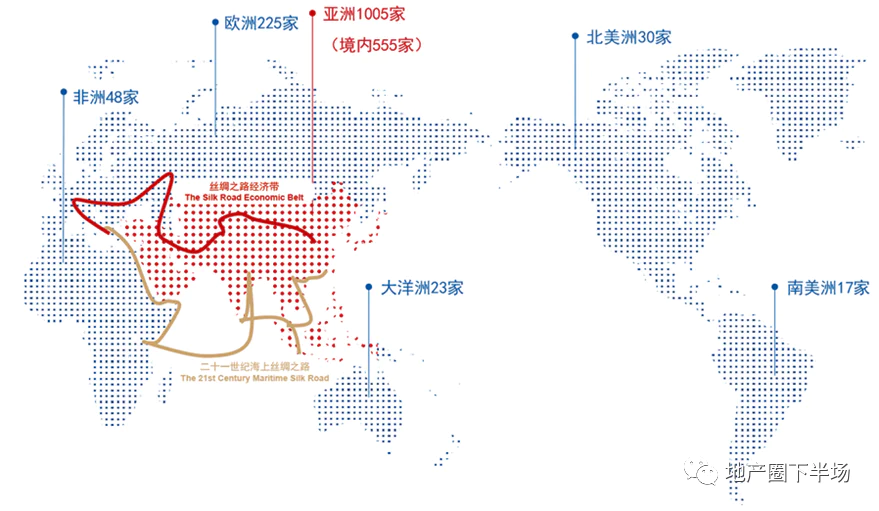

我再想给大家补充一个细节。在国际市场上,不同的人民币代码的存在也反映了人民币国际化的进展。2010年之前,根本没有CNH这个概念,所有的人民币交易都只能通过CNY进行,而且有很多限制。随着改革开放的深入和对外开放力度的加大,人民币逐步被允许进行跨国交易和兑换。2010年,人民币在香港可以自由兑换,这时候CNH代码就诞生了。这个过程象征了人民币影响力的提升和国际地位的提高。如今,随着”一带一路”倡议的推进和人民币国际化程度的加深,越来越多的国家和地区开始接受人民币作为结算货币,CNH的使用范围也在不断扩大。

你可能好奇的是,既然有了CNY和CNH,还需要用RMB这个代码吗?这个问题问得好。实际上RMB是一个比较宽泛的概念,它可以指代任何形式的人民币,无论是在岸的还是离岸的。而CNY和CNH则更具体,分别指代在岸人民币和离岸人民币。在正式的国际金融文件中,通常不会笼统地说RMB,而会明确指出是CNY还是CNH。但在一些不太正式的场合,比如新闻报道或者商业沟通中,有时候就会用RMB来简称人民币。所以如果你看到外国媒体说”RMB appreciates against USD”,就是说人民币对美元升值,这里的RMB就是对人民币的简称。

现在我想谈一个更深层的问题。为什么我们需要理解这个现象?因为这反映了全球化时代中一个国家如何在保持自己特色的同时融入国际体系的问题。人民币不需要改变它的本质,只需要在不同的场景中使用不同的标识。在家里,我们说人民币。在国际商务中,我们用CNY或者CNH。这就像一个人在不同的社会角色中使用不同的头衔一样,是很正常的现象。理解这一点,有助于我们更好地认识全球经济体系中各国货币的地位和相互关系。

有些人可能会觉得,为什么非要用这么复杂的编码系统呢?直接叫”中国元”或者”人民币”不就行了?这个问题背后有一个重要的实践原因。在计算机系统中,直接使用中文字符会带来很多兼容性问题。不同的操作系统、不同的编程语言对中文字符的支持程度不同。而ISO 4217标准规定的三字母代码则不存在这样的问题,全球任何一台计算机都能识别和处理。这也是为什么国际标准总是倾向于使用英文字母和数字的编码,而不是使用各国本地语言。这是一种实用主义的选择,而不是文化贬低。

总的来说,人民币之所以在国外有了CNY或者CNH这样的新名字,本质上是因为它进入了国际金融体系。这个系统有自己的语言和规则,而三字母代码就是这个系统的通用语言。理解了这一点,我们就不会对这种现象感到陌生或者困惑。反而,这是一个很好的提醒,让我们认识到自己的货币正在参与全球经济活动,自己的经济命运与世界密切相关。每一次我们看到”CNY”这个代码时,就是在见证中国与世界的经济联系。

你在生活中是否注意过这些货币代码?在国际交易中,你是否对这些编码感到过困惑?如果你有过出国旅游或者国际汇款的经历,一定对这些场景不陌生。欢迎在评论区分享你的经历和想法,也许你还有其他有趣的观察想要讨论。