外贸从业者:我眼中的人民币国际化

我们公司在外贸行业中的定位是进口货物集采,作为曾经在公司财务工作过的一名付汇小能手,让我尝试着从一个另类的视角来聊一聊我眼中的人民币国际化。

首先,让我们了解一下外贸行业中对国外付款需要哪几个步骤:

1. 准备付汇材料、贸易合同及相关单据;

2. 通过银行进行跨境汇款;

3. 拿到银行付款水单,并向国外供应商进行收款核实。

看,这个步骤是不是就像“如何将一头大象放进冰箱一样简单”。那么问题来了,款项又是经过什么流程从国内付款行到达国外收款行的呢,这就要请出今天要讲的主角:SWIFT、CHIPS和CIPS了。

SWIFT(国际资金清算系统):相信这是大家在外贸领域听到的最耳熟能详的一个单词了,简单来说这是个搞通讯的,这玩意可以把它理解为银行版本的微信。SWIFT有报文的标准格式,例如MT103(客户汇款)、MT701、MT799。

其余那俩,CHIPS是美国支付结算系统,CIPS是中国的跨境支付结算系统,这俩呢本质上都是银行的支付清算系统。现有以美元为主的SWIFT+CHIPS+Fedwird系统,清算结算过程复杂,参与方众多,且清算和结算均在单一境内,导致跨境支付渠道容易被“武器化”。毕竟,SWIFT垄断金融行业间通讯已经有40多年了,但由于它的标准化做的确实好,所以不少国家的清算系统的通信都是基于SWIFT网络的,大部分至少是兼容SWIFT报文格式的,那么SWIFT是不可替代的么?

个人观点是:慢不是原因,SWIFT就是发一个消息,慢又能慢到哪去呢?但是,“中心化、政治化、武器化”这玩意顶得住呀(doge)这不,因为众所周知的原因,俄罗斯就被踢出了SWIFT(SWIFT:虽然你号没了,但是你钱还在啊;鹰酱:哟呵,你钱还在呢。“嘀,白嫖卡。”哇偶,现在你钱没了;安吉丽娜朱莉:虽然你之前号没了,现在钱也没了,但你收获了自由啊)。

回到跨境人民币的问题上,从我们国内客户的角度来说,结算币种是美元、欧元还是人民币,似乎更取决于国外供应商的要求。从境内贸易商的角度来说,外贸报盘的时候总归是要考虑汇率波动的,但我们所处的行业为卖方市场,对于美国、欧洲、美洲以及澳洲的客户来说,他们首选的货币还是美元。(毕竟美元是全球主流货币,我一巴西客户为啥还得费劲巴拉地开个人民币结算账户,没事还得换汇呢?我有这时间赶紧美金收汇老老实实开展新业务它不香么?)

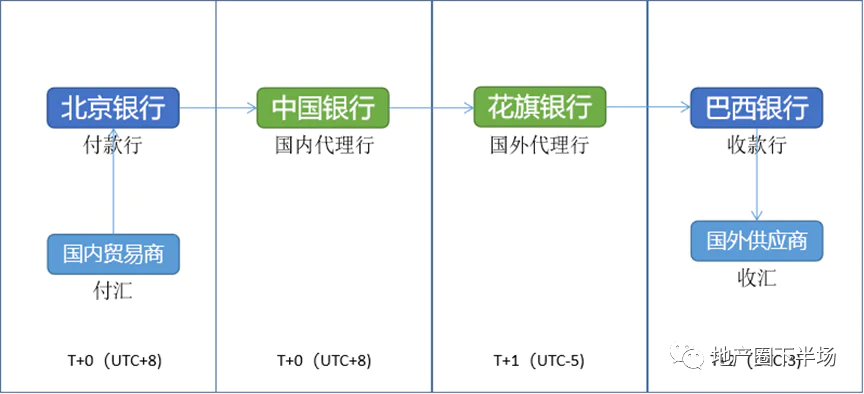

举个例子:2023年1月1日,我与远在巴西的老王公司签订了贸易合同,约定进口一批产品,货值10万美元,结算方式为CIF,TT,预付30%。1月5日根据预付合同通过北京银行向老王公司开户的BANCO DO BRASIL S.A.(巴西银行)支付3万元美元,这笔款项的汇款路径和时效通常如下:

因此,情况就是这么个情况,问题就是这么个问题。从我遇到的付汇币种选择来看:

1. 美洲地区:主要结算货币还是美元,巴西正在逐步使用人民币进行结算,但换汇为巴西雷亚尔仍然需要当地银行发报核实(相当耽误时间)。2023年4月,工行巴西已经办理首笔跨境人民币业务。

2. 欧洲地区:个别厂商会选择跨境人民币(丹麦个别厂商),其余大部分用美元和欧元,受俄乌局势影响,欧元支付比例较美元属于此消彼长。部分欧洲公司用欧元替代美元进行支付。2023年3月28日,中法完成首单液化天然气人民币结算交易,交易量为6.5万吨,这也是以人民币结算的第一笔液化天然气交易,法国成为第一个签署允许以人民币支付而非美元或欧元贸易协议的欧洲国家。

3. 澳洲地区:澳大利亚以美元、澳币为主;新西兰以美元为主、跨境人民币为辅。2022年7月,必和必拓启动了在中国港口的铁矿石人民币现货贸易。

4. 俄罗斯、白俄罗斯、迪拜:妥妥的跨境人民币,好家伙不用人民币怕是收不到钱了。

5. 命中“反洗钱”:由于“反洗钱”模型和拉丁语系的字母,部分国外供应商的某些信息会精准地命中反洗钱模型(我见过最扯淡的是门牌号)。这无形中增加了付汇流程的繁琐程度,本质上这些模型还是“SWIFT中心化和政治化”导致的国内商业银行的无奈之举。

6. 汇款路径:银行越多,时效越长。我之前接触过最长的一笔跨境人民币回款路径:中行北京→中银香港→北欧斯安银行香港→北欧斯安银行瑞典→北欧斯安银行丹麦→丹麦供应商。因此,汇路越长,不可控的风险就越多。这也是目前我所了解的在进口业务中,跨境人民币增长不够迅速的一方面原因。

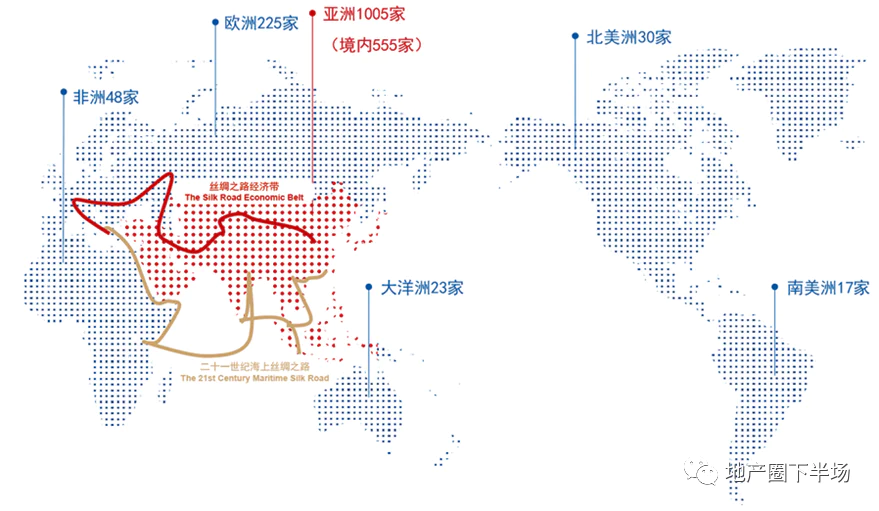

当然,目前的好消息是:截至2023年3月末,CIPS系统共有参与者1427家,其中直接参与者79家,间接参与者1348家。间接参与者中,亚洲1005家(境内555家),欧洲225家,非洲48家,北美洲30家,大洋洲23家,南美洲17家,覆盖全球109个国家和地区。

综上所述,尽管在我们所处的行业中,交易币种主要是由国外供应商选择,但我相信,实现人民币国际化是大势所趋,需要“让子弹再飞一会”。国家综合实力是最终的决定因素,以中国为代表的新兴经济体发展最终会推动国际货币多元化。

毕竟,“哪里有人民币,哪里就有CIPS服务”。届时,等待我们的将是星辰大海。