身边总有人问,为啥别人炒股能稳着拿收益,自己一进场就被套?不是运气差,也不是没选对股票,多半是开局就犯了低级错——连炒股里的基础名词都没弄明白,看盘像看天书,听股评像猜谜语,跟风买、盲目卖,不踩坑才怪。

就说前阵子,邻居大叔听朋友说“打新能赚钱”,急匆匆开了证券账户,连啥是IPO、打新有没有风险都不知道,跟着凑单申购,结果碰到新股破发,刚入场就亏了小几千,到现在都没敢再动账户。还有人打开炒股软件,看到“市盈率20倍”“北向资金净流入”就懵了,连这些指标啥意思都不懂,还敢凭着感觉重仓买,最后套牢只能自认倒霉。

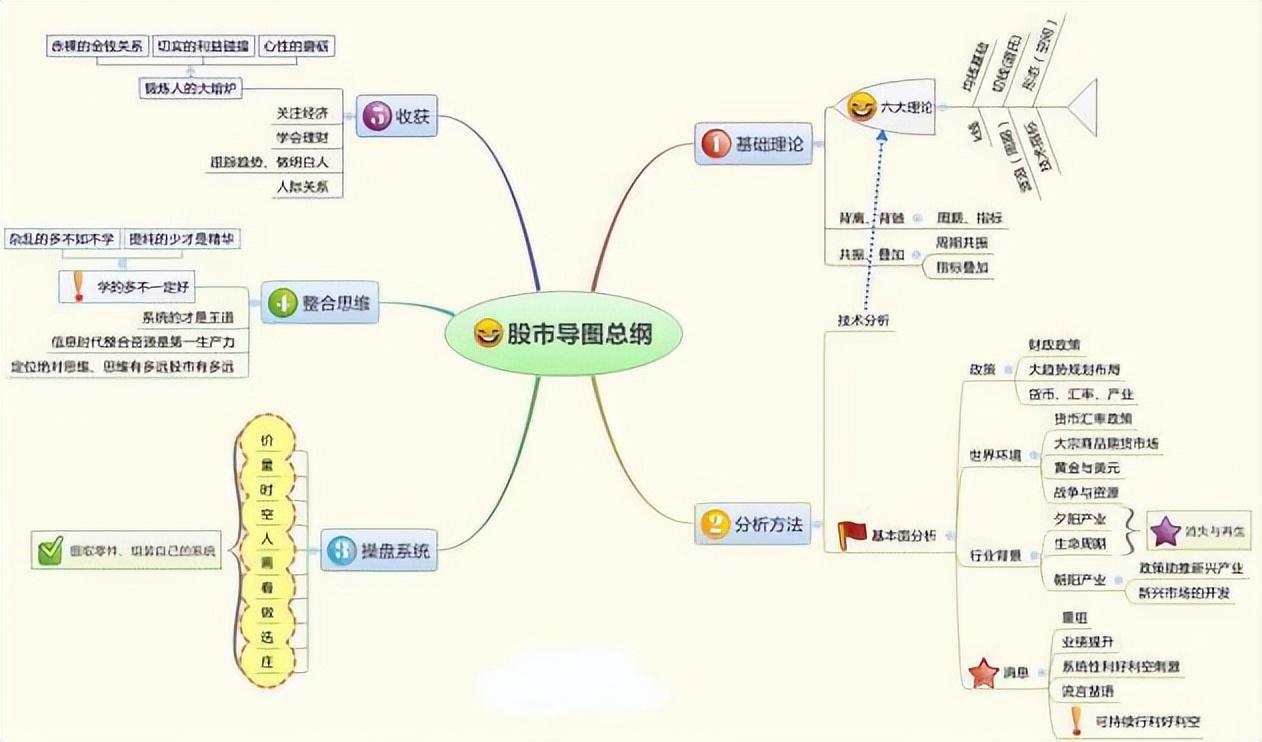

其实炒股跟学做事一样,基础打不牢,后续全白搭。那些能在股市里少走弯路的人,大多是先把基础名词吃透,知道啥是交易规则、啥是估值标准、啥是风险信号,再慢慢摸索操作。要是连“1手股票多少股”“T+1交易是啥规矩”都不清楚,盲目进场就是给市场送钱。

今天就把小白炒股必懂的50个基础名词拆透,不用复杂术语,全是大白话,不管你是从没碰过股票的纯新手,还是刚入门的“半吊子”,看完都能理清思路,避开入门级大坑。不过先别急着划重点,咱们先从最核心的入手,一步步把这些“炒股必修课”学扎实,后续入场才更稳。

一、开户交易类:先搞懂“怎么买”,别连规则都摸不清

想炒股第一步得开户、懂交易,可不少小白连证券账户咋用、交易有啥规矩都不知道,刚开户就乱操作,要么挂单错了,要么漏缴手续费,白白吃亏。这10个名词是交易基础,必须先吃透,不然连买卖都不规范,后续全是麻烦。

1. 证券账户:相当于炒股的“专属银行卡”,没它不能买股票,现在券商APP上几分钟就能开通,支持网上销户,不用跑线下营业部,开通时记得核对券商资质,选正规平台。

2. 沪A深A账户:沪A对应上交所股票(60开头),深A对应深交所股票(00开头),两者是分开的,开户时可一起开通;创业板(300开头)、科创板(688开头)要单独开权限,创业板需2年交易经验+10万资产,科创板需2年交易经验+50万资产,达不到条件开不了。

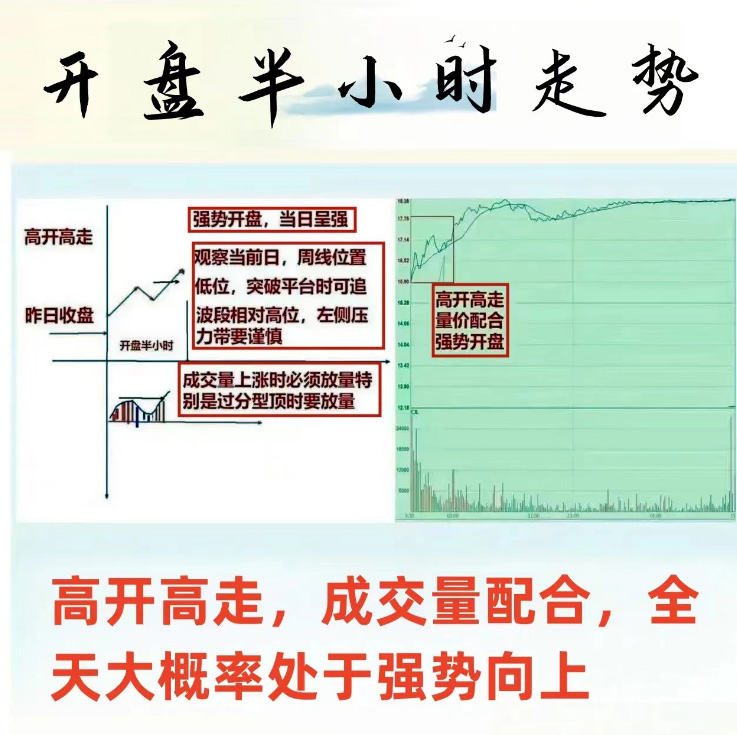

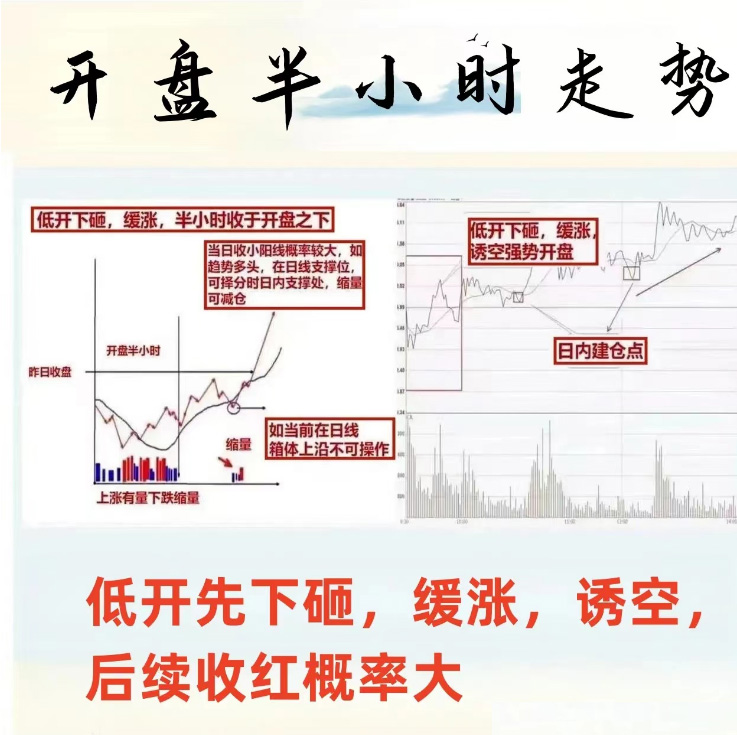

3. 交易时间:仅工作日可交易,上午9:30-11:30、下午13:00-15:00是正常交易时间;9:15-9:25是集合竞价,9:15-9:20能挂单也能撤单,9:20-9:25只能挂单不能撤单,新手别在集合竞价乱挂单,容易踩错价。

4. T+1交易制度:当天买的股票第二天才能卖,比如周一买的周二才能平仓,不能当天买当天卖,跟期货不一样,新手别想着当天短线操作来回换股,不符合规则。

5. 涨跌幅限制:主板股票单日涨跌不超10%,ST股(风险警示股)不超5%;创业板、科创板新股前5天无涨跌幅限制,之后单日涨跌不超20%,无涨跌幅时波动可能极大,新手慎碰。

6. 最小交易单位:1手=100股,买股票必须是100股的整数倍(比如200股、500股),卖的时候可非整数,但很少有人这么操作,新手按100股整数倍买就行,避免挂单失败。

7. 印花税:卖出股票时才收的税,目前按成交金额0.1%收,买入不收,比如卖10万元股票要交100元印花税,这部分是固定税费,没法减免。

8. 佣金:券商收的交易服务费,买卖都要收,现在行业普遍万1.2-万2.5,最低5元起(比如成交1万元,佣金万2是2元,但按最低5元收),开户时可跟券商谈佣金比例,能省则省。

9. 过户费:股票过户给买方的费用,沪A按成交金额0.002%收,深A不收,比如买10万元沪A股票要交2元过户费,金额虽少,频繁交易累计也不少。

10. 融资融券:俗称“加杠杆”,开通需50万资产+2年交易经验,融资是借券商的钱买股票,融券是借券商的股票卖,杠杆能放大收益也能放大风险,新手绝对别碰,容易亏光本金。

二、市场指数类:看懂“大盘脸色”,别瞎猜市场涨跌

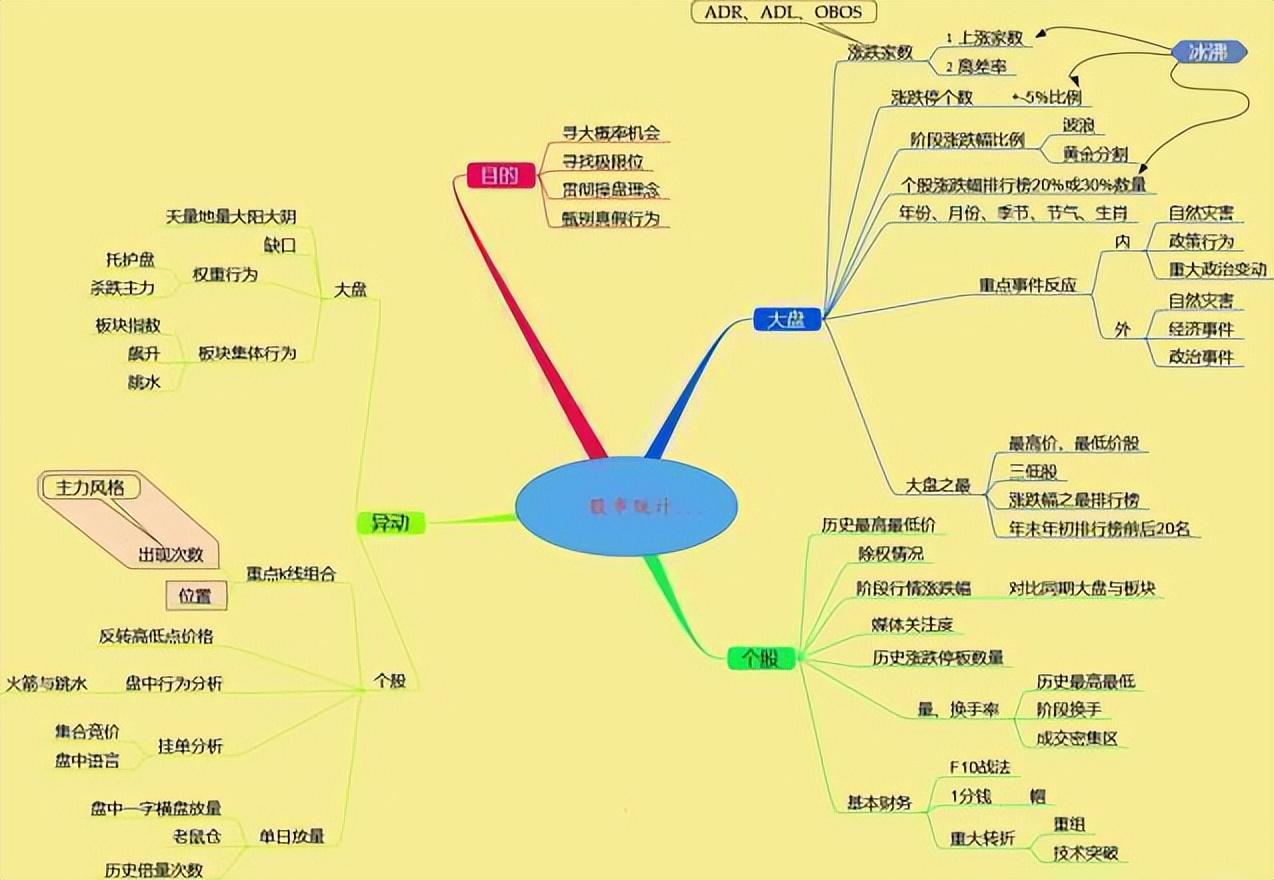

很多小白炒股只看单只股票,不管大盘走势,结果个股涨了但大盘跌了,最后还是被套。大盘指数就是股市的“温度计”,能反映整体涨跌,这9个指数名词搞懂,就能摸清市场大方向,避免逆势操作。

11. 上证指数(沪指):常说的3000点、4000点就是它,反映上交所股票整体表现,成分股以金融、能源等权重股为主,波动相对稳,新手看大盘先看沪指。

12. 深证成指(深成指):反映深交所核心股票表现,成分股多为科技、消费类企业,中小企业占比高,波动比沪指大,能体现成长股走势。

13. 创业板指:创业板股票的“风向标”,成分股以创新型、成长型企业为主,科技属性强,2025年以来累计涨幅超20%,波动大、潜力也大,风险偏高。

14. 科创板指:聚焦半导体、人工智能等硬科技领域,成分股研发投入占比高,2025年三季度涨幅领跑各大指数,适合关注硬科技赛道的投资者,准入门槛比创业板高。

15. 沪深300指数:从沪深两市挑300只优质大盘股,覆盖各行业龙头,能反映A股整体走势,很多指数基金都跟踪它,新手想了解市场全貌可看这个指数。

16. 中证500指数:选沪深300以外的500只中小盘股,成分股成长性强,波动比沪深300大,能体现中小盘股行情,适合喜欢成长赛道的投资者。

17. 北向资金:从香港流入A股的资金,被称为“聪明钱”,机构资金占比高,操作相对理性,2025年已累计净流入超3000亿元,北向资金持续流入,通常说明市场被看好,可作为参考(不绝对)。

18. 南向资金:从A股流入香港股市的资金,主要投资港股蓝筹股,跟北向资金对应,新手重点关注北向资金即可,不用过度纠结南向资金。

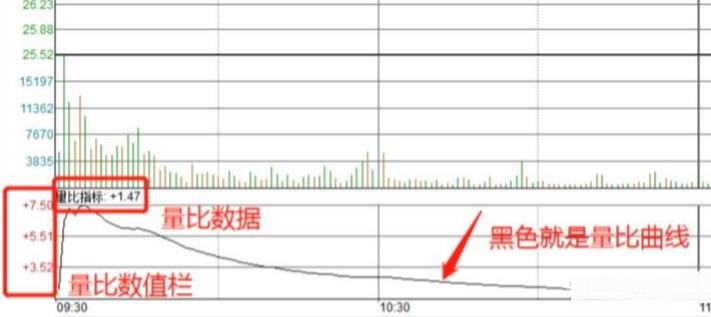

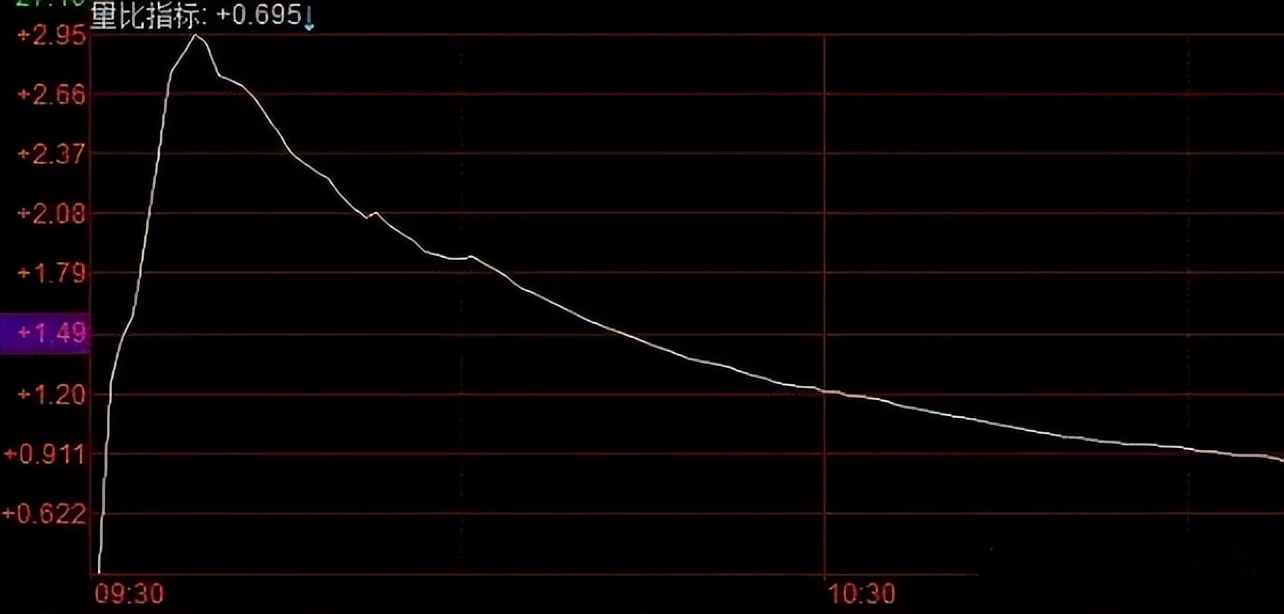

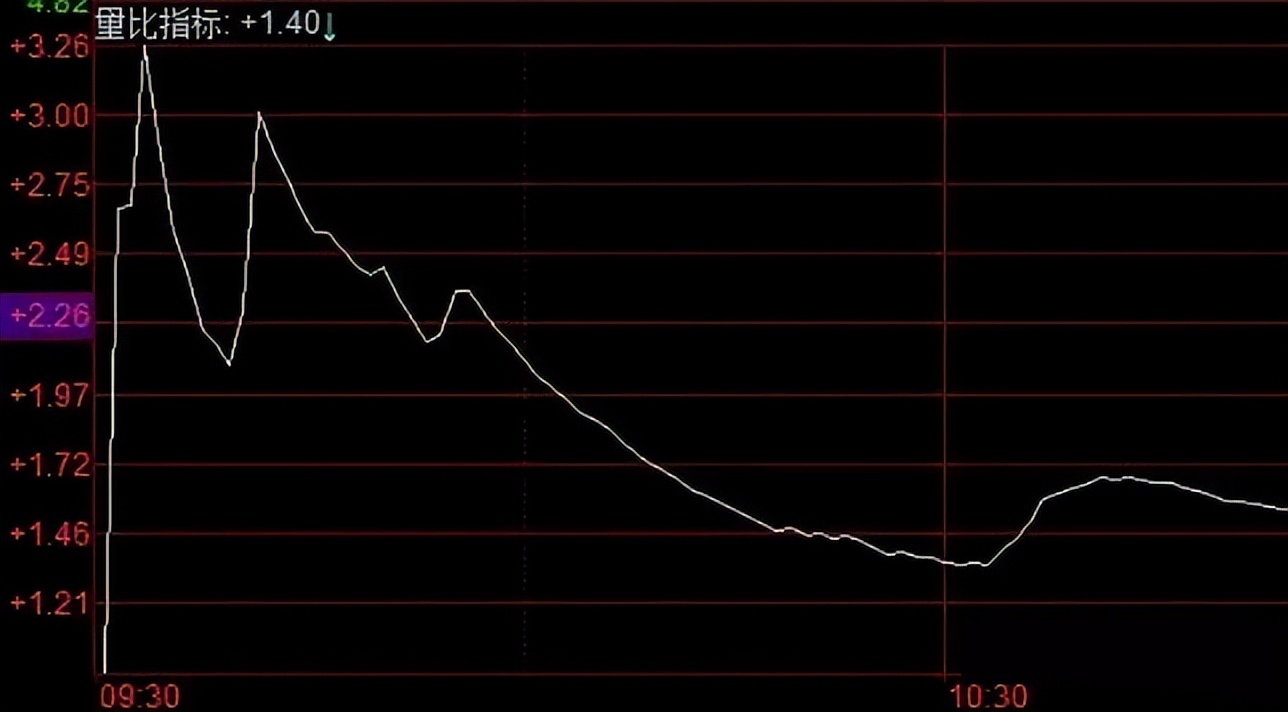

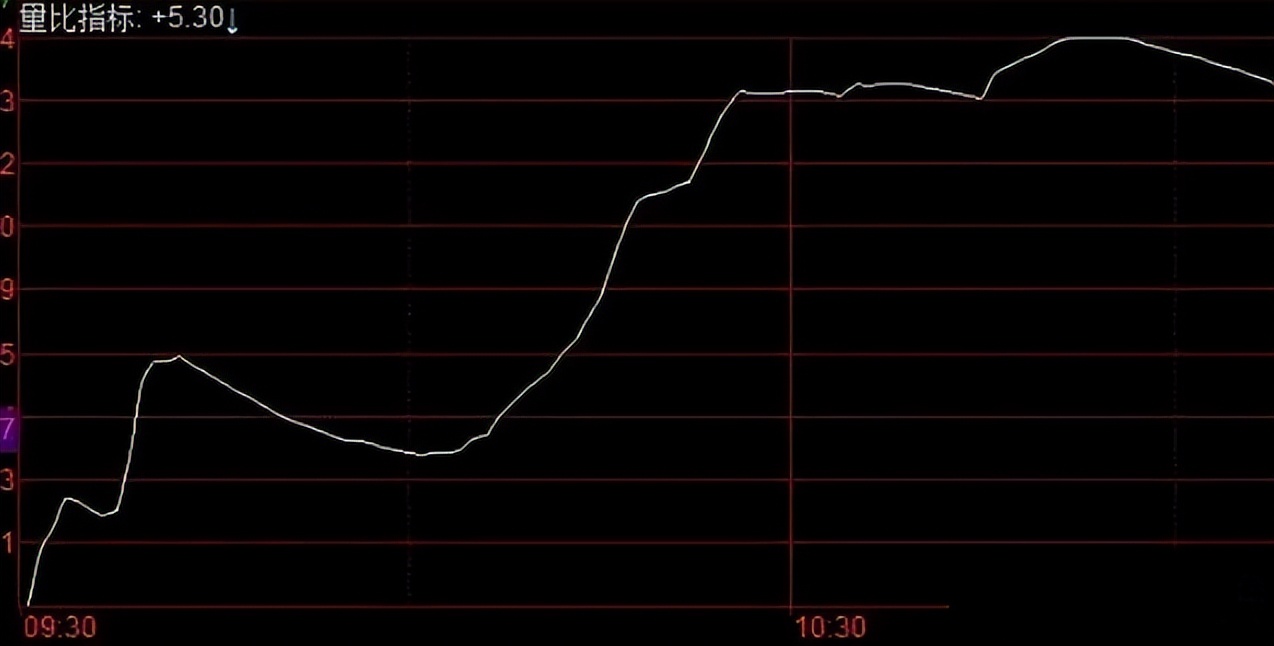

19. 量比:衡量当天成交量和过去5天平均成交量的比例,量比大于1说明当天成交量放大,市场活跃度高;小于1则成交量萎缩,市场冷清,新手买股票可参考量比,避免买成交量持续萎缩的股。

三、估值指标类:判断股票“贵不贵”,别盲目追高

不少小白买股票只看股价,觉得10元的股比100元的股便宜,其实股价高低不算啥,关键看估值——估值高了就是贵,买了容易回调;估值合理才靠谱,风险更低。这8个估值指标是“定价标尺”,搞懂就能避开高价坑。

20. 市盈率(PE):股价除以每股收益,简单说就是“回本年限”,PE=20倍,意味着按当前公司盈利,20年能回本,PE越低,回本越快,估值相对越低(不同行业PE差异大,不能跨行业比)。

21. 动态市盈率(TTM):用过去12个月的公司盈利算PE,比静态市盈率(用去年全年盈利算)更贴合当前情况,是平时最常用的估值指标,新手看PE优先看TTM。

22. 市净率(PB):股价除以每股净资产,适合金融、资源类重资产企业,PB低于1说明股价低于公司净资产,可能被低估;高于5则估值偏高,风险大,轻资产行业(比如科技)不用重点看PB。

23. 每股收益(EPS):公司净利润除以总股本,反映公司赚钱能力,EPS越高,说明公司每1股能赚的钱越多,盈利越稳定,选股票优先看EPS持续增长的公司。

24. 净资产收益率(ROE):净利润除以净资产,衡量公司赚钱效率,优秀公司的ROE通常连续3年以上大于15%,ROE持续走低,说明公司盈利效率下降,要谨慎。

25. 毛利率:(营业收入-营业成本)除以营业收入,反映产品盈利空间,毛利率越高,说明公司产品竞争力越强,比如白酒行业毛利率普遍超60%,盈利空间就很大。

26. 净利率:净利润除以营业收入,反映公司最终盈利水平,扣除了所有成本、税费和费用,净利率稳定增长,说明公司盈利质量高,不容易出现业绩变脸。

27. PEG指标:PE除以净利润增长率,专门判断成长股估值,PEG=1左右说明估值合理,小于1可能被低估,大于2则估值偏高,买成长股一定要看PEG,避免追高。

四、技术分析类:读懂“K线信号”,别凭感觉买卖

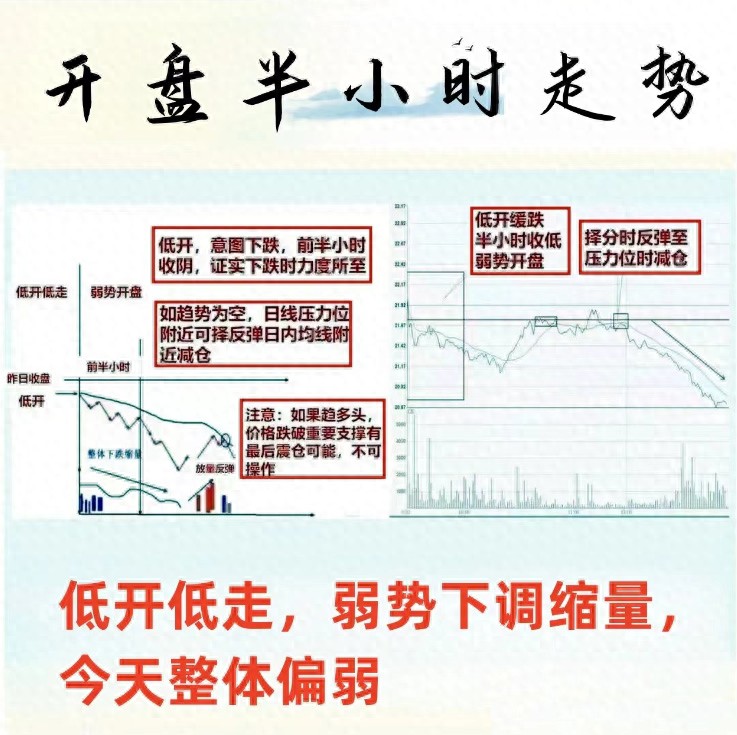

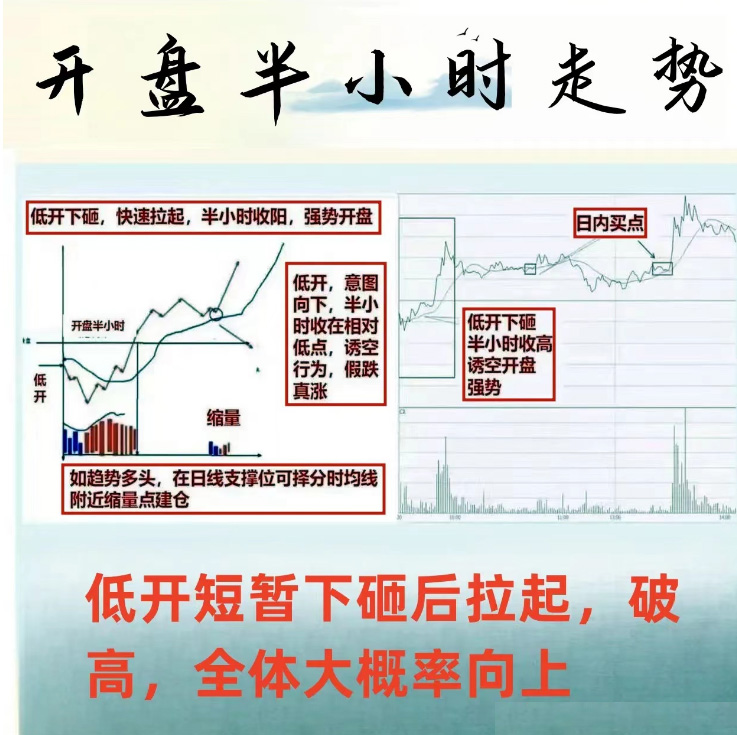

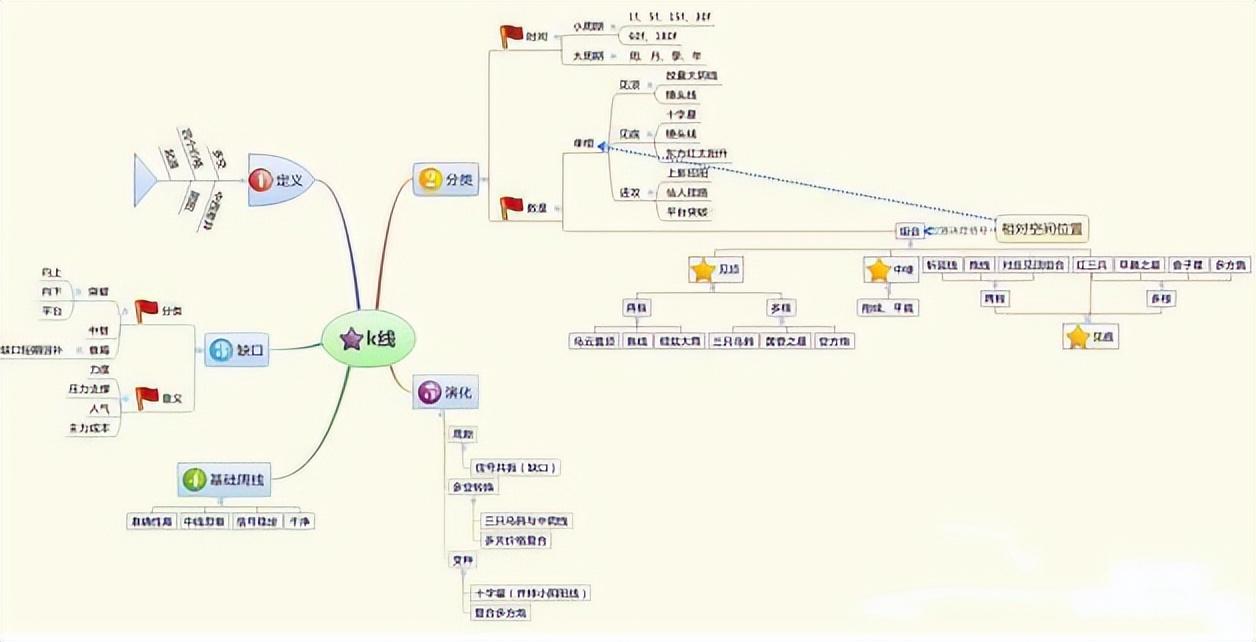

新手不用深耕技术分析,但基础的K线、指标得懂,能看出股票短期走势和趋势,避免买在高点、卖在低点。这12个技术名词是入门必备,搞懂就能避开简单的技术坑,减少盲目操作。

28. K线:记录股票一天的开盘价、收盘价、最高价、最低价,红色是阳线(收盘价>开盘价,涨了),绿色是阴线(收盘价<开盘价,跌了),一根K线看一天走势,多根连起来能看趋势。

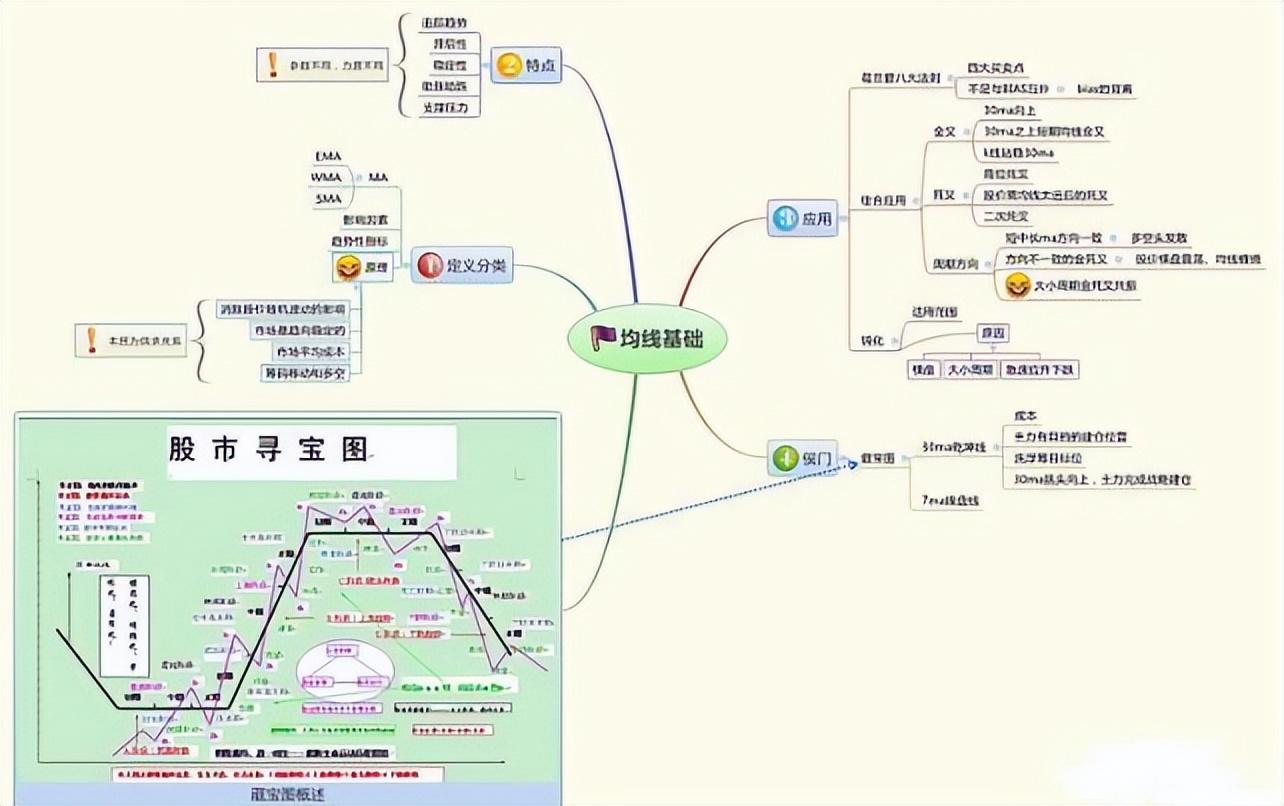

29. 均线(MA):常用的有5日、10日、20日、60日、年线(250日),比如5日均线就是过去5天股价的平均价,均线向上走是上涨趋势,向下走是下跌趋势,股价在均线上方,短期走势偏强。

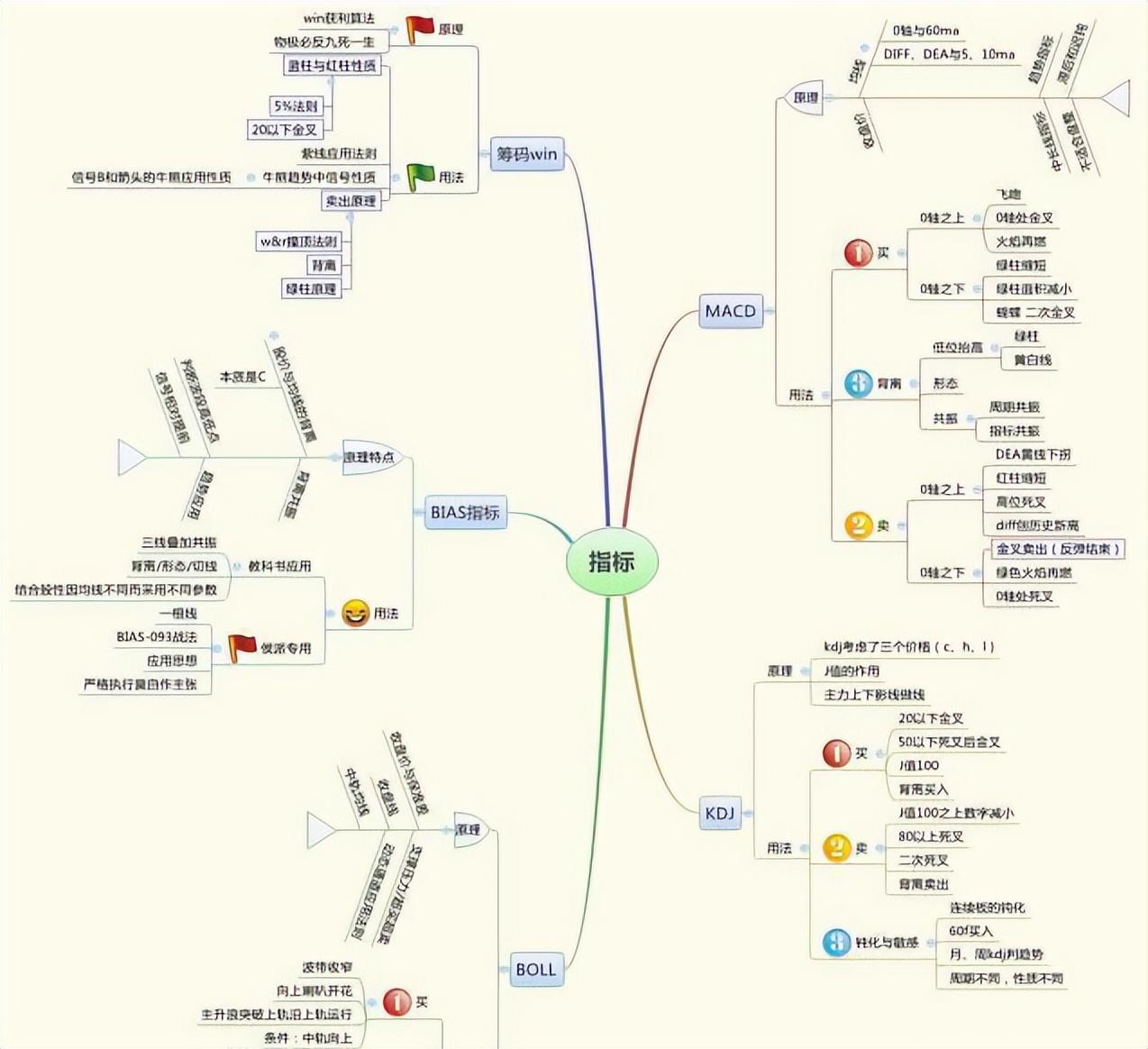

30. MACD:判断趋势和拐点的指标,由DIF、DEA和柱状线组成,DIF上穿DEA是“金叉”,可能要上涨;下穿DEA是“死叉”,可能要下跌,新手只看基础信号,不用过度解读。

31. KDJ:判断股票超买超卖的指标,K值、D值、J值范围0-100,J值大于100是超买,可能回调;小于0是超卖,可能反弹,超买超卖只是参考,不能作为唯一买卖依据。

32. 成交量(VOL):K线图下方的柱状图,红色对应阳线成交量,绿色对应阴线成交量,“量价齐升”(股价涨、成交量放大)是强势信号,“量价背离”(股价涨、成交量缩)可能要反转。

33. 布林带(BOLL):由上轨、中轨、下轨组成,中轨就是20日均线,股价在中轨和上轨之间是强势,在中轨和下轨之间是弱势,跌破下轨可能超卖反弹,突破上轨可能超买回调。

34. 支撑位:股价下跌时容易止跌的位置,比如前期低点、均线位置,2025年沪指在3800点多次获得支撑,支撑位破了,股价可能继续下跌,要及时规避。

35. 压力位:股价上涨时容易受阻的位置,比如前期高点、整数关口(像4000点、5000点),压力位没突破,股价难上涨,突破后可能打开新空间。

36. 金叉:短期均线上穿长期均线,比如5日均线上穿20日均线,是短期上涨信号,新手别看到金叉就买,还要结合成交量看,没量的金叉不靠谱。

37. 死叉:短期均线下穿长期均线,比如5日均线下穿60日均线,是短期下跌信号,死叉出现时,要留意股票回调风险,避免被套。

38. 量价背离:两种情况,一是股价涨但成交量缩,二是股价跌但成交量放大,出现背离大概率是趋势要反转,比如股价创新高但成交量没创新高,可能要下跌。

39. 换手率:当天成交股数除以总股本,反映股票活跃度,换手率5%-10%是正常活跃,大于15%说明过度活跃,可能有主力炒作,新手慎碰;小于3%则太冷清,资金关注度低。

五、行业公司类:摸清“股票底子”,别踩风险雷区

股票背后是公司,行业好不好、公司有没有风险,直接影响股票涨跌。不少小白买股票只看名字,连公司在哪个赛道、有没有风险警示都不知道,最后踩雷退市,本金都拿不回。这11个名词能帮你摸清股票底子,避开风险股。

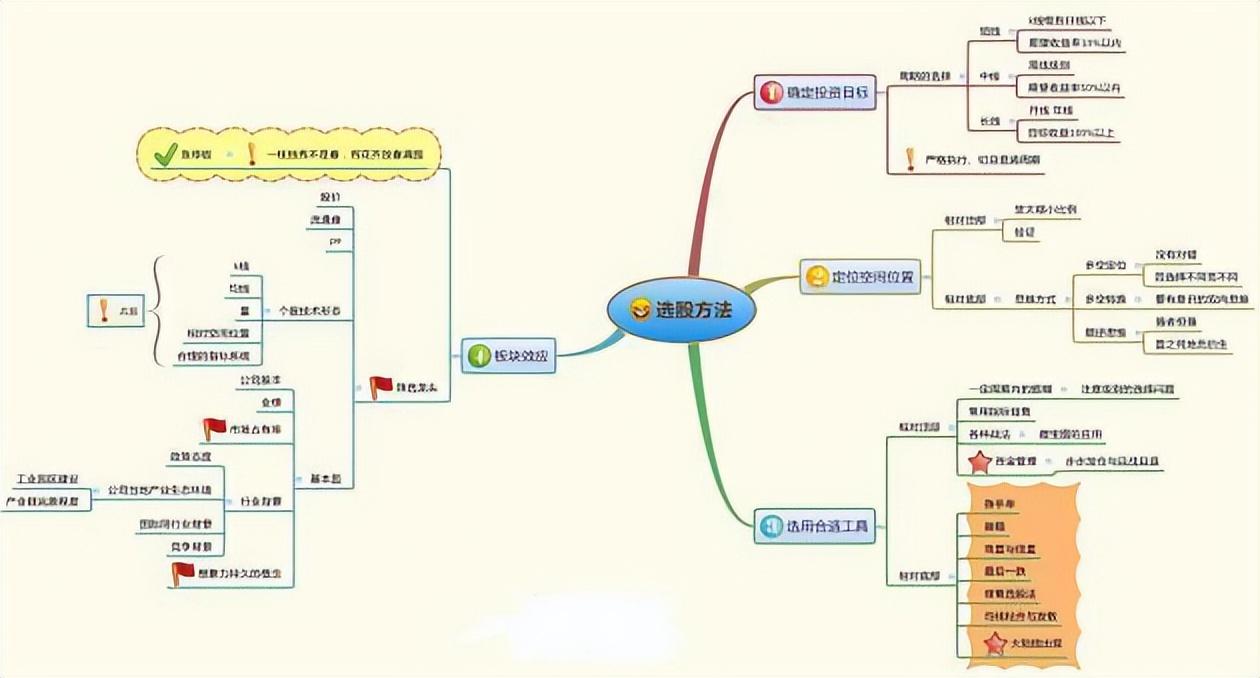

40. 行业景气度:行业的发展趋势,景气度高的行业,企业盈利容易增长,比如2025年AI算力、新能源汽车行业景气度高,相关企业盈利增速快;景气度低的行业(比如部分传统产能过剩行业),企业容易亏损。

41. 赛道:有相同属性的行业群体,比如科技赛道(半导体、AI)、消费赛道(食品、家电)、周期赛道(钢铁、煤炭),不同赛道走势规律不同,新手可先关注自己熟悉的赛道。

42. 主板:上交所、深交所的核心板块,上市门槛高,企业规模大、盈利稳定,比如工商银行、贵州茅台,风险相对低,适合新手入门尝试。

43. 创业板:深交所的创新板块,服务成长型创新企业,允许未盈利企业上市,企业成长性强但风险高,比如宁德时代、迈瑞医疗,准入有门槛,新手达不到条件别硬开。

44. 科创板:上交所的硬科技板块,聚焦半导体、人工智能等领域,研发投入占比要求高,企业科技属性强,风险比创业板还高,准入门槛更高,新手谨慎对待。

45. ST股:财务状况异常或有其他风险的股票,比如连续两年亏损、违规担保,涨跌幅限制5%,后续若继续亏损会变成*ST股,再亏损可能退市,新手绝对别碰ST股,踩雷概率大。

46. 退市:公司不符合上市条件被终止上市,退市后股票会进入老三板,很难变现,2025年已有多家企业因业绩不达标、违规操作退市,买股票要避开有退市风险的公司。

47. IPO:企业首次公开上市发行股票,比如2025年某AI企业IPO上市,首日涨幅超150%,IPO就是常说的“发新股”,打新就是申购IPO股票。

48. 打新:申购新股,A股新股上市后多数会上涨,2025年新股打新平均收益率约8%,但也有少数破发(上市首日跌破发行价),打新不是稳赚,新手要了解公司基本面再申购。

49. 限售股:上市后不能马上卖出的股票,比如大股东、高管持有的股票,通常有1-3年锁定期,锁定期内不能卖,避免股东上市就套现。

50. 解禁:限售股到期可以卖出,解禁前若股东计划减持,可能导致股价下跌,2025年某科技股解禁后,因股东大额减持,股价短期跌了20%,新手要留意股票解禁公告,解禁前后慎买。

以上50个基础名词,覆盖了炒股开户、交易、看盘、选股的核心环节,新手不用死记硬背,重点是理解含义,知道不同名词对应的规则和风险,后续看盘、操作时能对应上就行。炒股没有捷径,先把基础吃透,再慢慢积累经验,控制好仓位,不盲目跟风、不碰高风险操作,才能在股市里少踩坑、稳一点。

最后也想问问大家:你是准备入市的炒股小白,还是已经入门的投资者?之前有没有因为不懂基础名词踩过坑?或者你还想了解哪些炒股基础知识点,都可以在评论区聊聊,咱们一起避坑、理性投资。