成交量从不会骗人,但凡“量柱低于精准线”,建议全部仓位买进,这就是主力吸筹结束的信号,随时飙涨

(本文由公众号越声投顾(yslcw927)整理,仅供参考,不构成操作建议。如自行操作,注意仓位控制和风险自负。)

量与价,它们的关系是最重要也是最难懂的,只要能够读懂它们之间的关系,你也就成为高手了。今天跟大家分享的是技术分析领域有着非常重要地位的量价关系口诀。我们都知道成交量是推动股价上涨的源动力,但不同的成交量所对应不同的价的时候所反应的市场逻辑也自然不一样。

量价关系应用口诀:

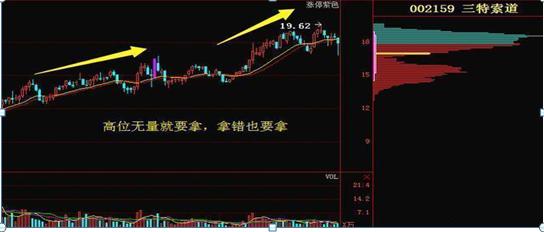

1、高位无量就要拿,拿错也要拿

高位指的是股价处于或接近历史高位,高位无量横盘走势,是典型的上涨中继形态,此时不宜轻易出局。

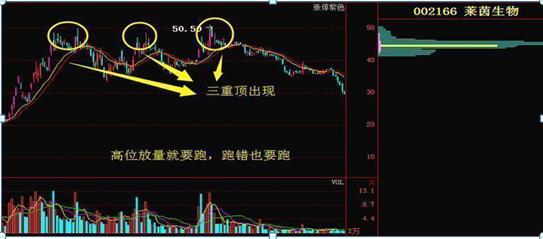

2、高位放量就要跑,跑错也要跑

个股在高位经历了一段较大涨幅后,股价已经处于高位,但成交量不断增加,股价却一直停滞不前,表明此时已经出现高位量增价平的现象,大概率是主力开始出货。

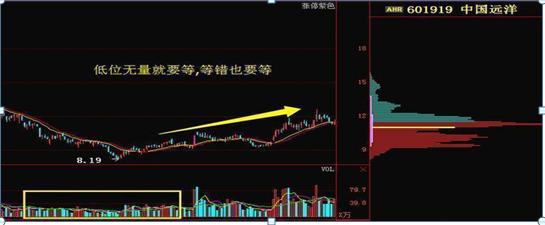

3、低位无量就要等,等错也要等

无量是因为主力还未做好拉升准备,一旦放量就是大幅拉升的时候。

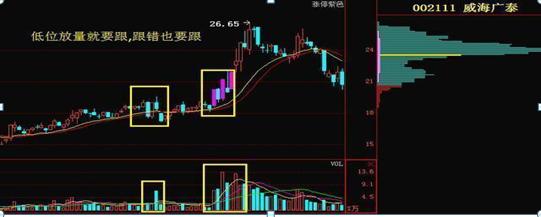

4、低位放量就要跟,跟错也要跟

低位放量是好事,通常是资金介入吸筹,后期上涨概率大。

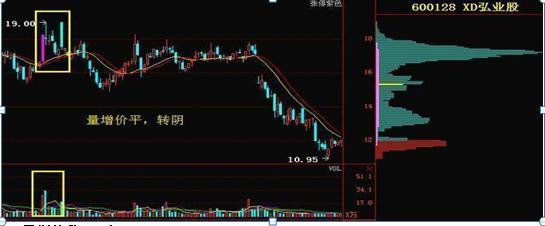

5、量增价平,转阴

成交量有效放大,但股价却不成比上涨,通常就是转阴的信号。

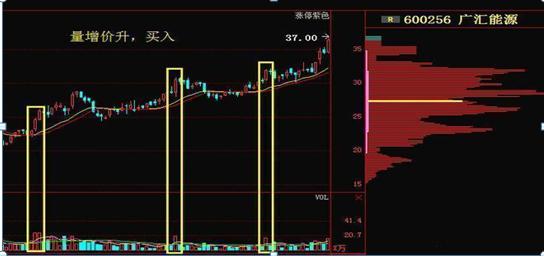

6、量增价升,买入

这是比较常见的积极买入信号。

什么是量柱?

所谓量柱,就是看盘软件下方的红红绿绿、高高低低的柱体,它表示已经成交的股票的量值。

(考虑到找图的便捷性,以下图片均截至大盘指数,相关知识点同样适用于个股)

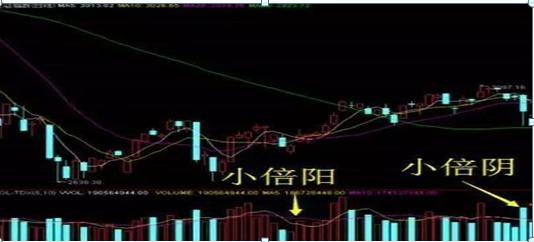

股价上涨,量柱为红,红为阳;股价下跌,量柱为绿,绿为阴。红高于绿为阳胜,绿高于红为阴胜。(比左侧临近量柱高出约1倍的量柱被称为“小倍阳”或“小倍阴”)

量柱能真实地展示庄家和主力的动向与意图,看懂了量柱,就看懂了庄家。抓住了量柱的变化轨迹就抓住了庄家的运作思路。坊间传闻的“量柱必胜战法”归纳起来有:阳胜进,阴胜出;小倍阳,大胆入。(下图可帮助理解)

量柱低于精准线

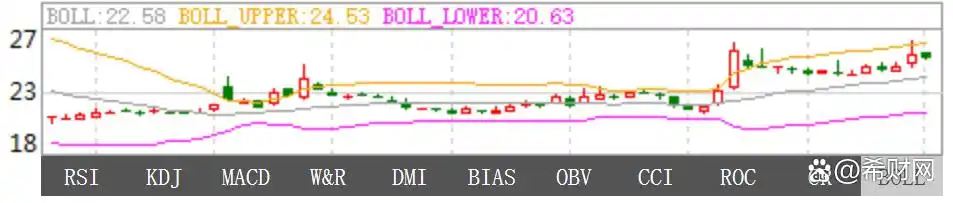

当量柱低于精准线的时候,其实也是一种抓涨停的好方法。那为什么我们能够依据量柱低于精准线就能抓到涨停股呢?下面给大家详细的介绍下。

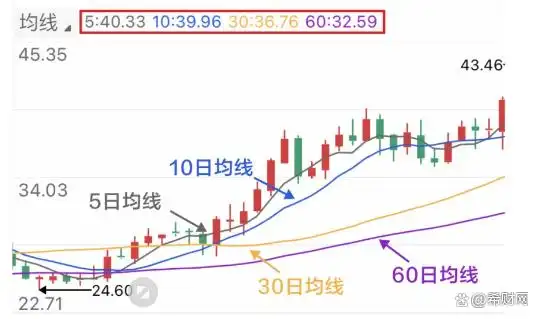

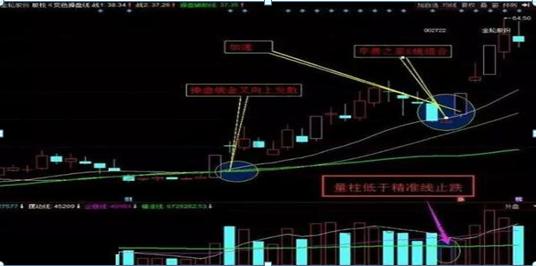

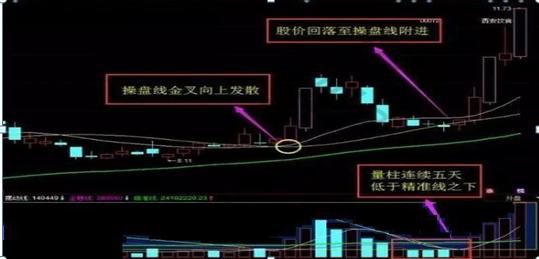

首先大家要知道量柱低于精准线这种依据是要适用在股价上涨趋势当中的。当操盘线向上发散途中,股价缩量回调至操盘线附近,同时量柱低于精准线之后,股价最容易洗盘结束,止跌反转。再次展开快速上攻行情,如下图所示。

因此,量柱低于精准线也是抓拐点涨停的一个重要看盘指标。投资者需注意的是,并非股价上升趋势中,量柱只要低于精准线就一定上涨,也并非量柱不低于精准线就一定不会上涨,而是量柱低于精准线之后,股价后市成功企稳上涨的概率将大大增强。。

【实战案例】

1.金轮股份

2016.9.6日当天,日线向上一阳穿三线放量涨停,同时操盘线金叉向上发散,表示趋势已经转为有利于多头的向上发散行情.随后9.29日,9.30日,10.10日,三根K线组合成早晨之星向上拐点,同时9.30日的成交量柱低于精准线,并且9.30日的K线最低点刚好回落至操盘线附近,之后股价加速向上攻击。三天出现两根涨停板。

2.西安饮食

2016.9.14日当天,该股操盘线金叉向上发散,表示该股趋势向上走强,但该股上攻不久便展开缩量回调走势,按照我们趋势拐点理论,操盘线金叉向上发散途中的股价缩量回调称之为缩量洗盘。9.27日当天,股价回落至操盘线的白线与黄线之间,并且当天成交量柱低于量能精准线,图形上量缩价稳走势相当明显,但究竟何时股价才能再次展开上攻行情呢?此时,我们就需要配合成交量何时放大与K线组合图形何时形成拐点图形,综合研判。

10.11日当天的K线与9.19日当天的涨停板组合成较为标准的上升三部曲K线拐点组合,同时成交量柱较前几日的成交量柱明显放大,后市该股三天拉升两根涨停。

成交量选股技巧

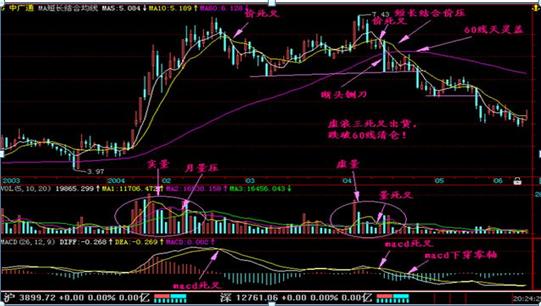

实量与虚量

图形特征:(1)一般的股价上升行情分成两个上升浪。(2)第一个上升浪的成交量比较大,股价上升到一定高位后开始回落。我们称这种有量支持的上升浪为实浪。(3)第二个上升浪的成交量比较小,股价上升到前头部附近时开始回落,并跌破60日平均线未见有支撑。我们称这种没有量支持的上升浪为虚浪。

市场意义:(1)每一轮指数行情到来之前就有一些领头羊个股正在走强,它们是本轮行情的中坚力量,它们上升空间较大,上升时间较长。(2)大多数个股行情是因指数行情起哄的,因此,建仓速度快,出货时间也快,其涨幅有限。(3)当实浪上升到一定高度后,已有不少获利盘开始出逃,股价回落。当第二轮行情推高时并没有主力出力,因此成交量较小。一旦股价到达前期头部区间时,解套盘和获利盘双重涌出,股价回落。由于没有主力,其跌势一路下滑,在60日均线处并不会形成支撑。一旦跌破60日均线后,则有长期下跌行情。

操作方法:(1)只做领头羊行情,不做起哄行情。(2)一旦介入了起哄的个股,应在实浪高点派发。(3)一旦在实浪高点没有清仓,那么在没有量支持的虚浪高点应坚决清仓。(4)最后清仓的机会是在跌破60日均线的时候。

小结:

对于起哄上涨的股票,一般是没有得到大主力参与的股票,这样的股票是主力或者游资踏空后慌不择股介入而形成的起哄行情,由于这样的股票没有充足的主力仓位,所以不会涨得太高,往往经过实浪以后主力已经萌生退意了,这个时候出现的虚量和虚浪是投资者撤退的末班车,在构筑虚浪之后股价跌破60日均线是最后清仓的机会!

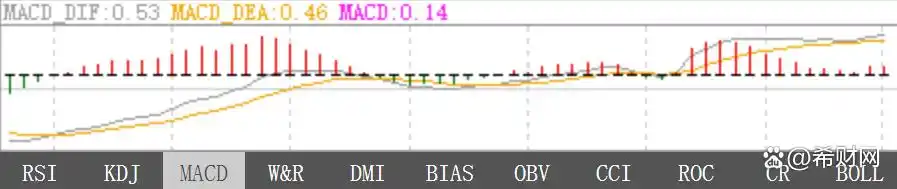

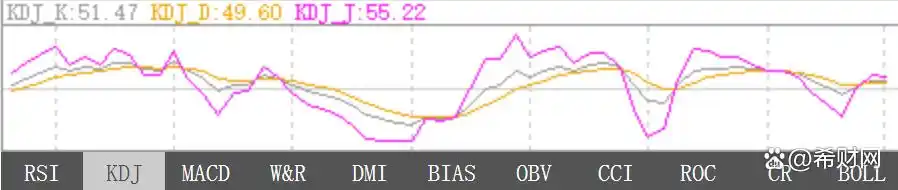

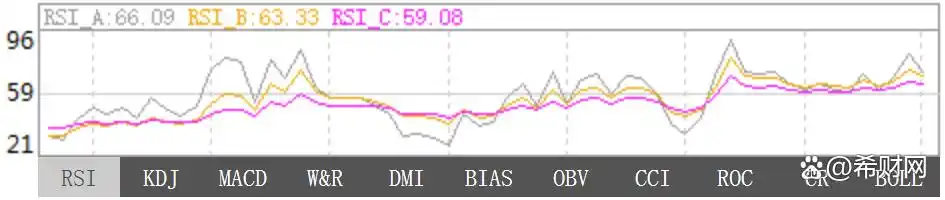

主力建仓拉升指标

主力建仓拉升指标,主要用于检测主力资金建仓,当股价下跌庄家资金却持续入场,那么他之后一定是有行情的;

N:=5;VAR1:4*SMA((CLOSE-LLV(LOW,N))/(HHV(HIGH,N)-LLV(LOW,N))*100,5,1)-3*SMA(SMA((CLOSE-LLV(LOW,N))/(HHV(HIGH,N)-LLV(LOW,N))*100,5,1),3.2,1),COLORRED,LINETHICK1;

VAR2:8,COLORGREEN,LINETHICK1;

准备拉升:IF(CROSS(VAR1,VAR2),80,0),COLOR0000CC,LINETHICK2;家:IF(VAR1