银行头寸管理培训课件

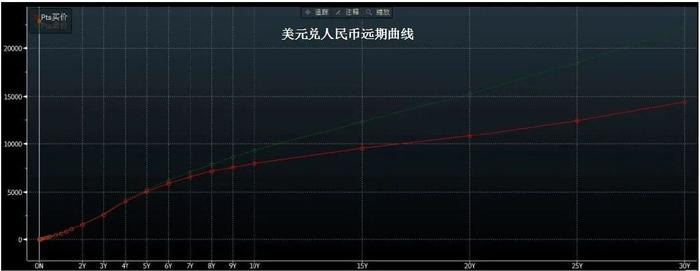

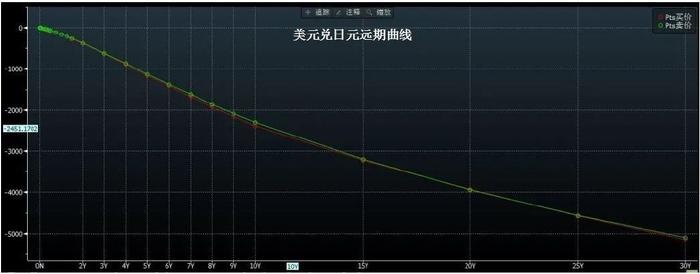

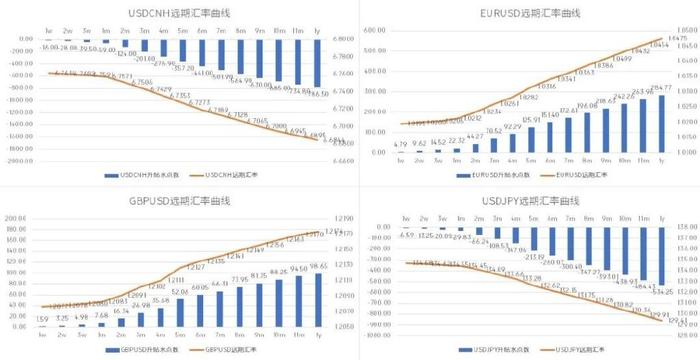

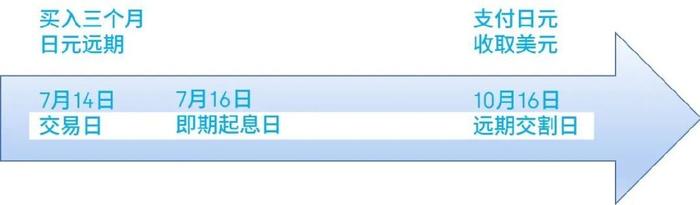

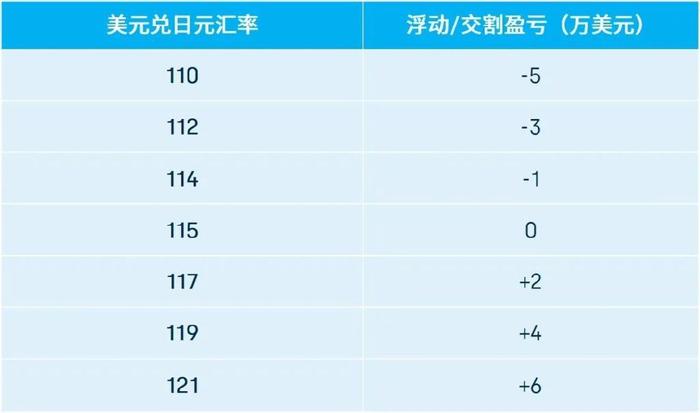

银行头寸管理培训课件20XX汇报人:XX目录01头寸管理概述02头寸管理的基本原则03头寸管理的策略04头寸管理的工具05头寸管理的流程06头寸管理的案例分析头寸管理概述PART01头寸管理定义银行对资金的流入流出进行计划和控制,确保资金平衡和流动性。资金调度管理头寸管理是银行防控资金风险、保障稳健运营的重要手段。风险防控手段头寸管理的重要性头寸管理确保银行资金安全,防范流动性风险。资金安全保障有效头寸管理优化资金配置,提高银行运营效率和盈利能力。提升运营效率头寸管理的目标资金效率提高资金使用效率,优化资金配置。资金安全确保银行资金的安全,防范流动性风险。0102头寸管理的基本原则PART02风险控制原则设定头寸交易限额,防止风险过度集中。限额管理对头寸进行实时监控,及时发现并应对潜在风险。实时监控流动性原则资金充足确保银行随时有足够的流动资金应对客户提款需求。灵活调度根据市场变化灵活调度资金,保持头寸平衡,避免流动性风险。盈利性原则01追求合理利润在确保安全流动前提下,银行通过头寸管理追求合理的利润最大化。02资金高效运用通过科学调配头寸,实现资金的高效运用,提升银行整体盈利水平。头寸管理的策略PART03资产负债管理通过调整资产与负债的结构,确保银行资金流动性与安全性。平衡资产负债合理匹配资产与负债的期限,降低利率风险,提升银行稳健性。优化期限匹配利率风险管理通过经济指标预测利率变动,制定相应头寸管理策略。预测利率变动利用金融衍生品对冲利率风险,稳定银行收益。对冲风险汇率风险管理利用金融工具预测汇率变动,为头寸管理提供决策依据。汇率预测采用远期合约、期权等对冲汇率风险,保障银行资产安全。对冲策略头寸管理的工具PART04短期融资工具01同业拆借银行间短期资金借贷,灵活调整头寸。02回购协议出售资产并约定回购,获取短期资金。长期融资工具银行通过发行债券筹集长期资金,用于调整头寸,优化资金结构。债券发行01获取长期贷款以应对未来资金需求,平衡头寸,确保流动性稳定。长期贷款02衍生金融工具通过期权交易策略灵活调整头寸,优化风险管理。期权交易策略利用期货合约对冲利率、汇率风险,稳定银行头寸。期货合约应用头寸管理的流程PART05头寸评估汇总账户余额、交易数据等信息。评估市场风险、信用风险对头寸的影响。收集数据分析风险头寸配置01预测资金需求根据业务情况预测未来资金需求,确保资金充足。02资金调度安排合理安排资金调度,优化头寸配置,提高资金使用效率。头寸监控与调整持续跟踪银行账户余额,确保资金充足,预防透支风险。实时监控头寸01根据业务需求和市场变化,定期评估头寸状况,进行必要的调整优化。定期评估调整02头寸管理的案例分析PART06成功案例分享通过精准预测与灵活调度,有效平衡资金头寸,降低运营成本。灵活调度案例识别并规避潜在头寸风险,保障银行资金安全,提升稳健经营能力。风险规避案例失败案例剖析01操作失误案例分析因操作不当导致的头寸管理失败,强调规范流程的重要性。02风险评估不足探讨风险评估失误引发的案例,强调全面评估风险的关键性。案例教训总结01风险预警不足案例显示,忽视风险预警信号