央行出手!远期售汇风险准备金率从0上调至20%,释放了什么信号?

人民币汇率破“7”后,央行调整远期售汇业务的外汇风险准备金的政策再度引发市场关注。

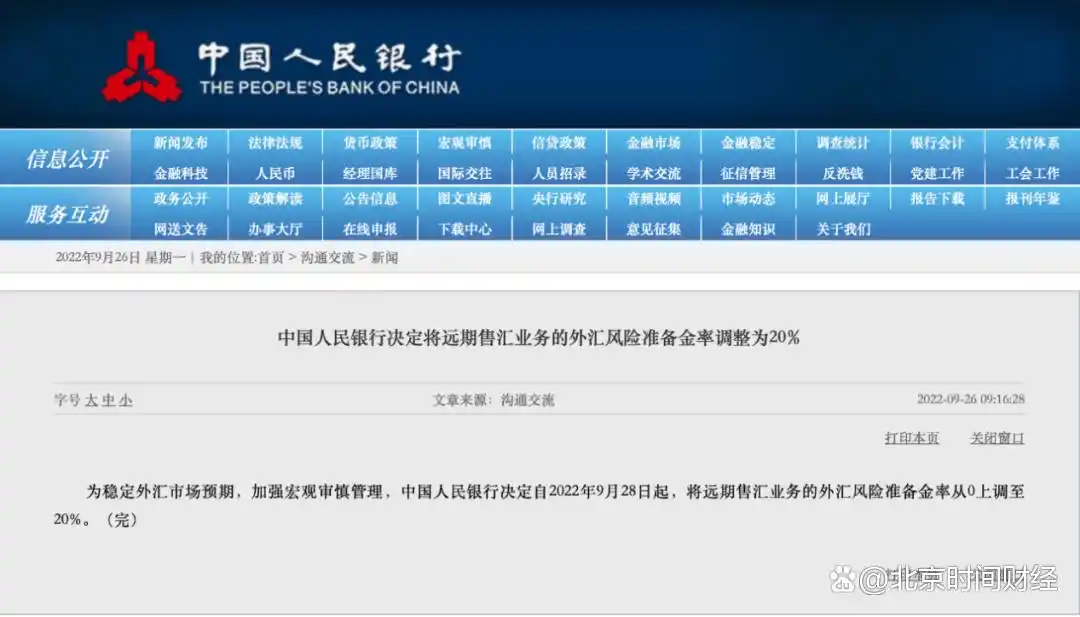

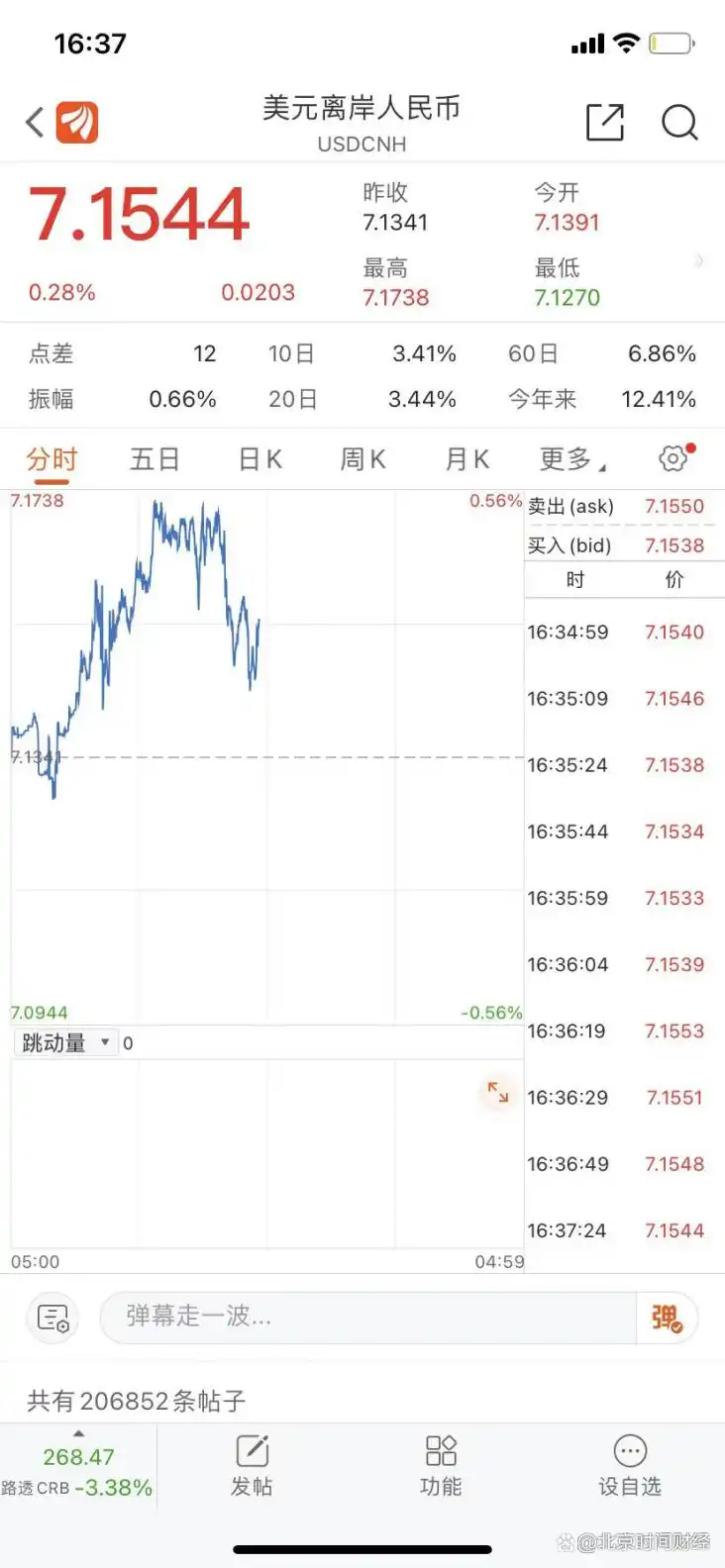

9月26日早间,人民币兑美元中间价报7.0298,调贬378个基点。随后,央行发布公告称,为稳定外汇市场预期,加强宏观审慎管理,中国人民银行决定自2022年9月28日起,将远期售汇业务的外汇风险准备金率从0上调至20%。受消息影响,离岸人民币兑美元短线拉升逾200个基点,由跌转涨。截至16:37,美元兑在岸人民币报7.1535,美元兑离岸人民币报7.1544。

远期售汇业务是银行对企业提供的一种汇率避险衍生产品。企业通过远期购汇能在一定程度上规避未来汇率风险,但由于企业并不立刻购汇,而银行相应需要在即期市场购入外汇,这会影响即期汇率,进而又会影响企业的远期购汇行为。

外汇风险准备金率属于逆周期调节工具,被业内视为外汇市场“自动稳定器”的工具。它本质上是一种价格手段,即通过影响汇率远期价格,调节远期购汇行为。一般来说,当人民币贬值预期较强时,上调外汇风险准备金率;当人民币升值预期较强时,下调外汇风险准备金率。

中国民生银行研究院宏观研究中心主任王静文告诉时间财经:“远期售汇风险准备金率从0上调至20%,也就是说商业银行与企业签订远期售汇合约时,需要向央行存缴20%的风险准备金。这部分美元被央行占用,会导致银行售汇成本增加,进而传导到企业的购汇成本。成本增加之后,企业的远期购汇需求和银行的远期售汇需求都会减少,而银行为平盘在即期市场上的购汇需求也会相应减少,通过这种方式可以减少即期市场上人民币的贬值压力。“

王静文还认为,人民币本轮贬值,属于强势美元下的被动贬值。目前来看,由于美国货币政策持续收紧,且经济基本面强于其他发达国家,美元指数仍有上冲动力,这就会使人民币仍有被动贬值压力。央行政策效应的持续释放,应有助于延缓人民币贬值节奏,但短期内可能还难以扭转贬值势头。后续可能还会有工具出台,比如上调金融机构的跨境融资宏观审慎调节参数、发行离岸央票等等。”

2015年“8·11”汇改后,央行将银行远期售汇业务纳入宏观审慎政策框架,对开展代客远期售汇业务的金融机构收取外汇风险准备金。至今,外汇风险准备金率共经历过5次调整。

为了应对较强的人民币贬值压力,2015年8月31日,该工具调整至20%;2017年9月8日,人民币贬值压力消除,外汇风险准备金率调至0%;2018年8月6日,人民币贬值预期升温,外汇市场出现了一些顺周期波动的迹象,央行将远期售汇业务的外汇风险准备金率从0调整为20%;2020年10月12日起,将远期售汇业务的外汇风险准备金率从20%下调为0。

此次调整是第5次调整。9月5日,在国务院政策例行吹风上,人民银行副行长刘国强表示:“人民币长期的趋势应该是明确的,未来世界对人民币的认可度会不断增强。短期内双向波动是一种常态,不会出现“单边市”,但是汇率的点位是测不准的,大家不要去赌某个点。合理均衡、基本稳定是我们喜闻乐见的,我们也有实力支撑,我觉得不会出事,也不允许出事。”

未来世界对人民币的认可度会不断增强。近期,人民币汇率受到美国加码货币政策调整等因素影响,在美元升值背景下,SDR篮子里其他储备货币对美元都大幅度贬值。但人民币贬值相对较小,而且在SDR篮子里,人民币除了对美元贬值以外,对非美元货币都是升值的。

对于央行此次调整远期售汇风险准备金率释放的信号,中泰证券研究所首席分析师杨畅对时间财经表示:“远期售汇风险准备金率是央行宏观审慎管理的工具,主要目的在于预期管理,由于人民币汇率市场往往会出现趋势自我加强的现象,通过上调准备金率,影响市场对汇率远期价格的预期,进而稳定人民币汇率市场,防止市场出现超调。”

“历史上,央行会在人民币贬值压力较大时上调远期售汇风险准备金率,而在升值压力较大时予以下调,这是央行外汇管理工具箱中的常用工具。它主要调节的是外汇需求。9月15日,央行还下调了外汇存款准备金率,以增加外汇流动性供应,目的是增加外汇供给。通过供求两端双管齐下,向市场传达希望汇率企稳的信号。”王静文认为。(北京时间财经 向雨)