又见“老鼠仓”,国投证券风控漏洞频出

因为国投证券的加入,年内证券基金行业“老鼠仓”案又多了一起。

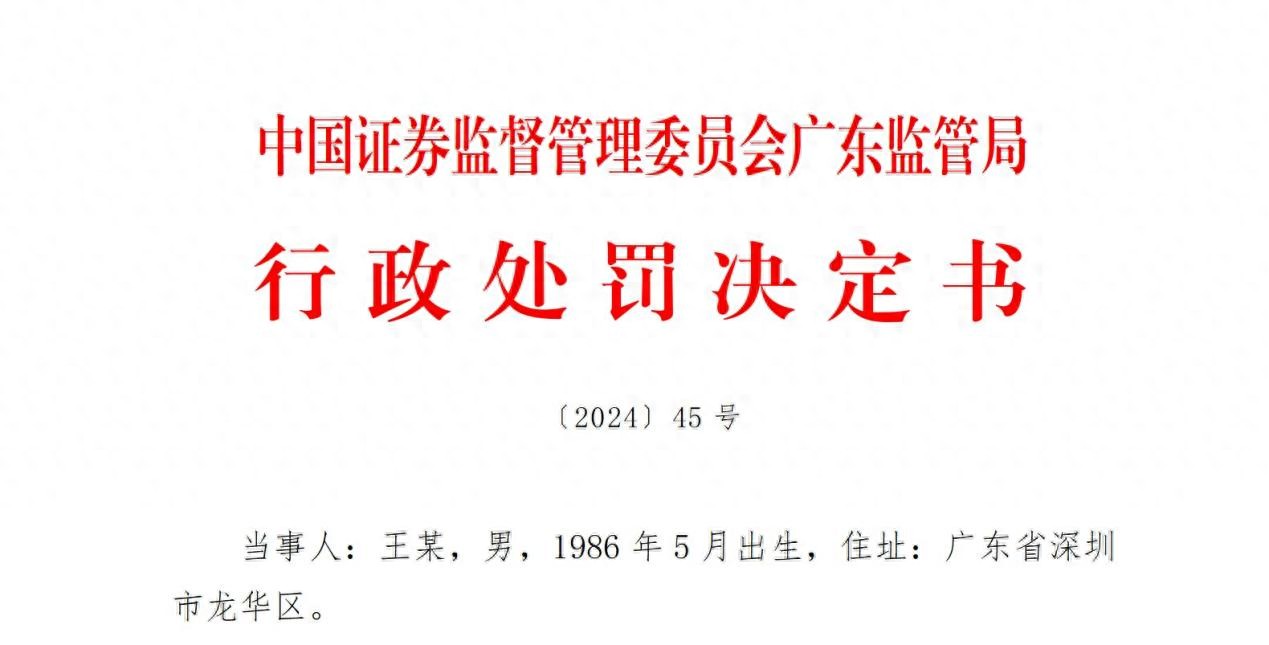

根据广东证监局12月6日公布的一份《行政处罚决定书》(广东监管局行政处罚决定书〔2024〕45号),在国投证券任职的王某存在利用未公开信息从事有关证券交易等违法情形,合计被没收违法所得41.42万元,并合计被处以98万元的罚款。

有观点认为,“老鼠仓”行为利用未公开信息进行交易,进一步加剧了证券市场的信息不对称,也说明所在券商在内控、从业人员职业道德教育方面存在不足。

在此之前,国投证券年内至少已收到2次行政监管措施,以及1次自律监管措施。

根据公司官网信息,国投证券前身为安信证券,截至2023年底的总资产2548亿元、净资产495亿元。公司董事长为段文务、总经理为王苏望,首席风险官及合规总监由副总经理赵敏兼任。

“老鼠仓”曝光

广东证监局处罚决定书显示,王某出生于1986年,2008年6月至2016年7月任职于中国中金财富证券有限公司,2016年8月至立案时任职于国投证券股份有限公司。

2022年11月14日至2024年2月26日期间,王某因职务便利获取“某证券投资基金”账户交易股票名称、交易时点、交易价格、交易数量等未公开信息。通过控制使用“熊某”万联证券账户同期或稍晚于某基金账户趋同交易股票54只,趋同交易金额2873.42万元,趋同交易盈利22.58万元。

此外,2013年9月25日至2024年2月27日期间,王某作为证券从业人员,控制使用“熊某”中金财富证券账户、“熊某”万联证券账户持有、买卖证券,累计买入金额1.55亿元,卖出金额1.56亿元,盈利18.84万元。

广东证监局依据相关法律法规,对王某合计没收违法所得41.42万元,并处以98万元的罚款,合计罚没139.42万元。

2024年4月,市场上便传闻国投证券一名员工因涉嫌利用工作便利进行“老鼠仓”交易被监管部门调查。据知情人士透露,该名员工隶属于国投证券信息技术部门,涉嫌利用工作便利获得某基金公司在国投证券结算交易产品的持仓信息,并违规进行交易。

彼时,国投证券回复称:“近期广东证监局曾到我司开展现场工作,具体工作内容和相关结论,我司尚不掌握,没有可以提供的具体信息。”

产业经济资深研究人士王剑辉认为,当前避免“老鼠仓”出现更为重要的是建立和完善机构的约束机制;在风控程序上应设置得更为科学,在监督上需兼顾实时措施和预防措施,以此最大可能地避免“老鼠仓”的出现。此外,相关机构在对员工进行考察评定时,不能仅仅考核业绩,还应多关注合规管理、综合素质管理等方面,督促从业人员注重合规展业。

年内两度被监管警示

《财中社》注意到,国投证券在2024年收到2次行政监管措施,9月时受到1次自律监管措施。

1月16日,上交所对国投证券予以监管警示,原因是公司作为上海荣盛生物药业股份有限公司等企业上市申请项目保荐人,存在未及时报告影响荣盛生物持续经营关键事项、尽职调查粗疏、内部控制薄弱等问题,致保荐工作漏洞多,影响资本市场信息真实性与上市审核节奏。

5月21日,河北证监局对国投证券河北分公司出具警示函,原因是分公司乱象频现,员工执业行为监管失控,有员工违规外包投资者招揽业务、业务操作无留痕,部分员工手机号游离于合规监测外,投资顾问随意给无依据建议且避开合规审核。

9月13日,深交所对国投证券及保荐代表人曹柯、周鹏翔采取书面警示的自律监管措施,原因是国投证券作为苏州奥德高端装备股份有限公司创业板上市项目保荐人存在问题,曹柯、周鹏翔履职懈怠,尽职调查未依规彻查发行人资金拆借情况,核查意见与实际偏差明显。

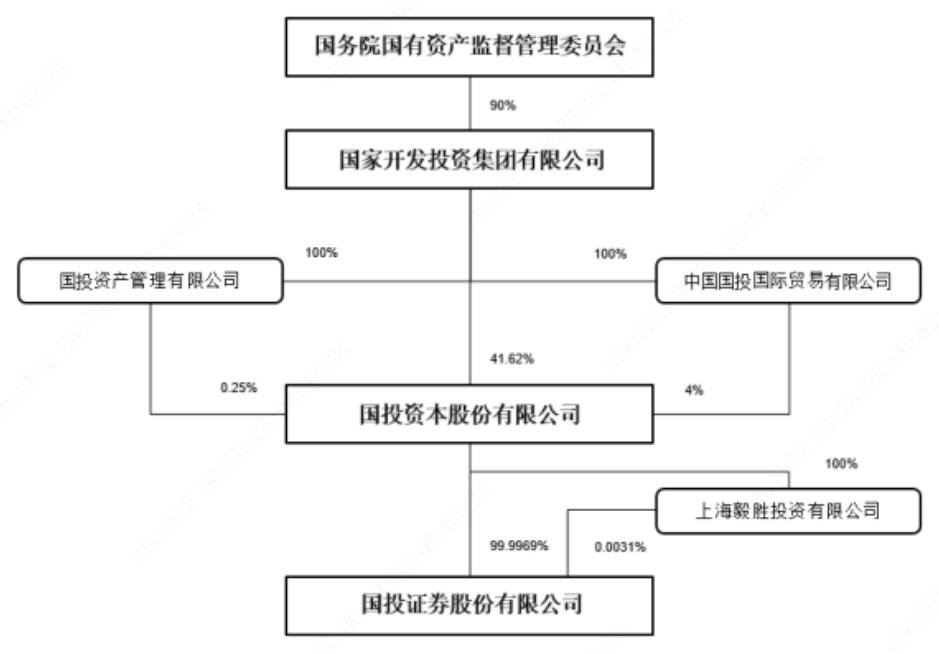

企查查数据显示,国投证券控股股东国投资本通过直接、间接方式合计持有本公司100%股权。