年报观察丨猪肉概念股过半企业营收超百亿,布局全产业链平抑风险

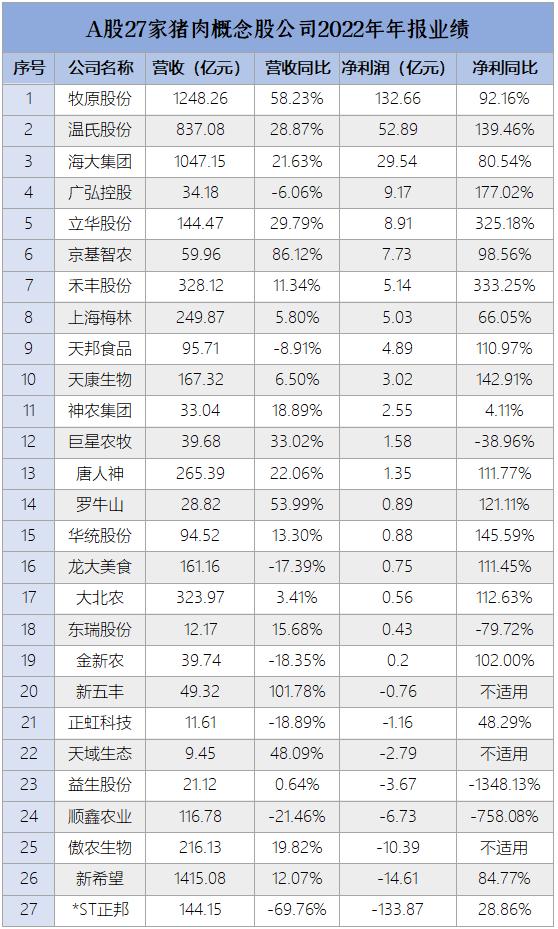

近期,A股27家猪肉概念股企业完成披露2022年成绩单,过半营收超过百亿元。净利方面,牧原股份凭借百亿以上盈利一骑绝尘,与其他猪企拉开断层差距。正邦科技亏损超百亿,陷入重整境地,也因此变为“*ST正邦”。

伴随生猪产能恢复,2022年,相关企业的目光也不再停留于产能增长,更多向下游屠宰和食品领域拓展。业内认为,全产业链布局有助于企业增强抵御生猪市场波动的风险,增加新盈利点,但拓展步伐应量力而行,产业链延长过程中需注意资金风险。

牧原股份稳坐盈利榜首

据新京报记者不完全统计,A股猪肉概念股企业披露的2022年年报中,27家企业主要业务包含猪业养殖。其中,14家企业营收超过百亿元,8家企业净利超过5亿元,8家企业出现亏损。

A股27家猪肉概念股公司2022年业绩(按净利润排序)。 制图/新京报记者 王思炀

营收前五名分别是新希望(1415.08亿元)、牧原股份(1248.26亿元)、海大集团(1047.15亿元)、温氏股份(837.08亿元)、禾丰股份(328.12亿元)。增速最快的是新五丰,同比增长101.78%。京基智农(86.12%)、牧原股份(58.23%)、罗牛山(53.99%)3家同比增速超过50%。巨星农牧、东瑞股份、益生股份等增收不增利。

就净利而言,8家企业净利超过5亿元。牧原股份依旧稳坐猪老大头把交椅,实现净利132.66亿元。其后依次是温氏股份(52.89亿元)、海大集团(29.54亿元)、广弘控股(9.17亿元)、立华股份(8.91亿元)。就净利增速而言,禾丰股份(333.25%)、立华股份(325.18%)净利为上年同期3倍以上。

多数盈利企业将业绩波动因素归为猪肉市场走势影响及养殖成绩改善。对于2022年猪价,华统股份归结为,2022年一季度低位震荡;二季度在供给收紧的利好加持下,猪价一度涨至22元/公斤左右;三季度猪价多次快频涨跌,大趋势仍保持上涨态势;四季度受二次育肥、规模场走量、需求预期落空等因素影响,猪价跌回一季度水平。

值得注意的是,27家上市公司虽然被归为“猪肉概念股”,但主营业务不仅有生猪养殖,还包含饲料、禽业、屠宰或食品加工等其他业务。

若按深交所规定披露的生猪销量和生猪销售收入为衡量依据,15家定期披露月度生猪销售简报的企业中,牧原股份(6120.1万头,1197.63亿元)、温氏股份(1790.86万头,410.55亿元)、新希望(1461.39万头,269.19亿元)、正邦科技(844.65万头,89.54亿元)、大北农(443.12万头,93.86亿元)为前5名。

猪肉概念股业绩也非一片向好,8家亏损企业中,昔日“江西猪王”正邦科技成为2022年亏损最严重的猪企,实现净利-133.87亿元,同比收窄28.86%。

正邦科技称,受制于生猪市场行情及公司资金情况,2022年养殖效益及出栏战略受到较大影响。同时,公司从2021年下半年起对相对低效产能进行精简压缩,到2022年,由于产能快速调减导致的栏舍闲置、人效低效且组织冗余等问题,在闲置资产折旧摊销、财务费用、职工薪酬等方面产生了较高期间费用。目前,公司养殖效率低下,陷入严重的债务危机和经营危机,核心竞争力严重受损。为保障持续稳定经营,将积极采取有效措施,全力压降债务规模和财务费用,提升整体抗风险能力、业务盈利能力,推进重整工作,促进公司早日回归健康、可持续发展轨道。

尝试全产业链一体化经营

农业农村部数据显示,2022年全国生猪累计出栏近7亿头,同比上升4.3%;累计产量达5541万吨,同比上升4.6%,高于非洲猪瘟前生猪存栏水平。伴随生猪产能恢复,不少猪企开始向下游发展,尝试打通产业链。

“一体化”和“全产业链”成为猪肉概念股2022年年报中的常见表述。牧原股份、京基智农等表示,自身已形成集饲料加工、种猪选育、商品猪饲养、屠宰肉食等环节于一体的猪肉产业链。龙大美食称,随着国家持续加大对养殖、屠宰、运输环节的规范治理,养殖行业向下渗透,拓展业务链,屠宰行业向上渗透,降低原材料成本波动,产业链一体化经营模式成为肉类加工企业未来发展的必然趋势。

为进一步向下游延伸转型,2022年,天邦食品旗下拾分味道(临泉)年产500万头生猪屠宰深加工项目投产。天邦食品介绍,这是目前亚洲单体最大的现代化屠宰加工厂。后续,该工厂的屠宰分割能力将进一步延伸到食品深加工领域。深加工食品车间建成后,不但可以生产调理肉制品,还可以生产酱卤、水煮、油炸等预制菜产品。天邦食品表示,公司正从一家生猪养殖企业向食品企业转型,“生猪养殖环节是为下游屠宰和加工提供安全稳定的猪源,最终形成从生猪养殖、屠宰、加工、销售的猪肉产业链闭环”。

为进一步提高生猪屠宰加工业务的专业化管理水平,开拓食品业务,温氏股份成立子公司“佳润肉食”。温氏股份在年报中提及,佳润肉食推动“产屠销”联动机制后,整体经营情况逐步向好,年内共屠宰生猪93.3万头。

傲农生物则将食品产业形容为未来第三次创业的主战场,在福建、江西、山东、湖北、河南、四川等重点养殖省份和消费城市布局屠宰、食品加工、生猪贸易等业务。同时,推进福建福州、山东滨州、江西吉安三个新建屠宰加工基地的建设准备工作。未来将通过并购、新建等方式延伸至下游屠宰及食品加工业务,计划继续在一些重点养殖产能区域有序配套屠宰与食品加工产能,以及在重点消费区域布局猪肉销售业务,以适应未来行业竞争格局,增强抗风险能力。

在新希望看来,当前养殖猪企延伸的下游食品行业包含猪屠宰、肉制品深加工和调理预制菜等细分赛道。其中,猪屠宰是养猪的下游行业,直接关系到下游食品质量安全。与欧美发达国家和地区比,国内生猪屠宰行业集中度、产能利用率相对较低,仍存在规模化和集约化发展的机会。肉制品深加工是更加靠近下游消费端的环节,具有附加值高、毛利率高的特点。预制菜近几年在B端期待降低供应链和人工成本等情况下快速发展,引得诸多农牧、食品、餐饮、零售企业等入局,虽然当前在食品消费行业占比小,且存在质量、口味差异等问题,但总体仍处于蓬勃发展、机会巨大阶段。

布局意在平滑猪周期波动

业内人士指出,与集中度较高的欧美发达国家和地区不同,我国养殖、屠宰行业在早期相对分立,生猪出栏多由小型屠宰作坊消化,并不存在养猪与大规模工业化猪屠宰配套发展的较强动机。从各自发展到养殖主动入局屠宰,其中发生了什么?

中国农科院北京畜牧兽医研究所研究员朱增勇向新京报记者分析,生产发展到一定规模后,必然要走全产业链发展道路。2019年到2021年,生猪行业的龙头企业已经利用生猪政策红利和市场红利在产能上实现较快扩张。我国实际生猪的供需总体处于相对稳定状态,未来生猪产能变动空间较小,也就意味着企业发展到了要比拼生产竞争力和抗风险能力的阶段。2021年下半年,猪价短时间内的快速下跌速度和幅度超出养殖主体预期,相当一部分企业在产能集中释放时遭遇猪价下跌和成本高位,导致较大的资金流动性风险。“那次开始,很多企业意识到市场红利要结束了,未来更需要靠加强自身抵御风险。”

在华统股份看来,全产业链布局可以有效平滑猪周期波动,增强抵抗猪周期的能力,减少市场波动对整体盈利的影响,“凭借全产业链布局的优势,当猪价下跌时,屠宰利润会有所增加,减轻养殖端压力;猪价上行时,屠宰量虽受一定影响,但仍能保持盈利,且养殖的利润可以增厚公司业绩”。

养殖向屠宰延伸的契机与政策转变也有一定关系。非洲猪瘟疫情发生后,2020年中央一号文件强调,要引导生猪屠宰加工向养殖集中区转移,逐步减少活猪长距离调运,推进“运猪”向“运肉”转变。此后两年,国家及地方陆续出台系列政策支持运输结构调整,推动优质屠宰产能由生猪主销区向主产区转移。京基智农称,相关政策的出台推动了企业探索向下游产业链延伸,也促使企业不断向规模化、集约化、标准化发展。

在部分猪企看来,除了平抑风险和政策支持外,产业链拓展还有降低成本、提高扩张能力、加强食品安全、满足更多消费需求等好处。神农集团指出,相较于单一养殖,产业链一体化能够有效减少产业链各环节间的外部交易成本,获取较高利润水平。同时,成熟子公司能够通过就近输送饲料、仔猪等方式,带动新设子公司尽快扩展业务规模,有助于缩短新设子公司投资回收期,实现生产规模的快速扩张。

新希望则提及,全产业链的全程可追溯让食材更安全,还可以根据下游不同层次的消费需求,在上游匹配、定制黑猪、无抗猪等特色猪群养殖,此外,全产业链的养宰联动可以加强生猪各部位的综合利用,实现一头猪的价值最大化。

新业务仍需谨慎

上海钢联农产品事业部生猪分析师管亚镭告诉新京报记者,鉴于目前我国屠宰产能过剩和微利运行的市场状态,涉猎屠宰企业整体盈利水平并不高,甚至要做好长期不盈利的准备。“养殖企业最终目的是布局食品领域,建立自己的猪肉品牌以及提升深加工水平和质量,借此增加企业竞争力,实现降本增效。”

2022年,天邦股份负责C端产品的拾分味道推出“飘香肉”,并围绕该产品特色,减少低毛利的白条肉销售,加大分割品及精分割品的渠道销售,同时开发出火锅、烧烤系列产品,实现“飘香肉”的差异化,提升品牌溢价。神农集团也在2022年设立C端子品牌“慢慢不慢”,并打造品牌旗下双食品IP“慢老板”和“闲大嘴”。

食品深加工才是最终拓展目标的说法得到朱增勇的认同。“加工是价值增值的核心”,他表示,单纯的屠宰利润比较薄,同时也受明显生猪价格波动影响,如果经过精细分割加工,价值就又可以增加。而想要从养殖延伸到食品加工,屠宰是必经的一环。目前,我们国家短期内还是以消费鲜肉为主,所以企业一部分精力还是要留在屠宰这边。深加工、预制菜未来都是有前景的,只是消费模式的变化需要一个中长期的过程。

对于全产业链布局,朱增勇建议,企业不要盲目跟风向下布局,还是要根据生猪生产发展战略和企业资金状况判断,“如果上游没有经营好,养殖成本还处于较高水平,还是应该立足于生产。等到生产扩张和养殖成本管控目标都已实现,未来晋升空间比较小了,再往下游发展。”屠宰、加工和养殖一样,都有门槛,要做好成本管控,以及消费引导、销售渠道、品牌的搭建。贸然进入未必会给企业带来增值,反而会导致整个企业产业链过长,分散资金流。大企业虽然有一定优势,但是想要真正站稳也需要过程。

管亚镭也指出,布局全产业链需要企业耗费相当长的时间完成业务整合,在布局的过程中要做好预期管理,尽量踏准市场变化节奏,避免扩张业务对主营养殖业务产生不利影响,确保资金链管理不出大问题。