投资要点

债券市场核心周观点 继上周债市利率快速上行之后,本周央行做出MLF续作预告,并提前公开市场操作公告时间,稳预期意图明显。央行本周在公开市场上连续逆回购操作,也体现出当前流动性已经位于合理水平,符合我们前期做出的DR007顶部在2%左右的判断。在资金利率稳定的情况下,本周债市小幅反弹。下一阶段,债市仍将呈现箱式震荡的格局。

本周流动性跟踪 本周央行有2200亿元的逆回购到期和5000亿元MLF到期,进行4200亿元逆回购,实现3000亿元资金净回笼,关注下周MLF续作操作。6月12日,相较于上周五(6月5日,下同),银行间质押式回购利率方面,R001下行5.33BP,R007上行6.3BP,R014上行7.07BP。存款类质押式回购利率方面,DR001下行5.26BP,DR007下行2.85BP,DR014上行4.96BP。SHIBOR利率短降长升。6月12日,SHIBOR隔夜为1.5290%,下行5.30 BP;1月期SHIBOR报收1.8990 %,上行31.70 BP,3月期SHIBOR报收1.9560 %,上行36.20 BP。同业存单净融资额较上周增加。本周,同业存单总发行量为3563.70亿元,总偿还量为3295.10亿元,净融资额为268.60亿元,净融资额较上周增加1944.20亿元。

本周一二级市场 一级市场方面,本周利率债净融资额较上周减少,宁夏、云南、西藏、湖南、湖北、重庆6地开展地方债发行工作。本周一级市场共发行42支利率债,实际发行总额为3420.10亿元,较上周增加518.13亿元;总偿还量为1616.10亿元,较上周增加960.24亿元;净融资额为1804.00亿元,较上周减少442.11亿元。本周利率债发行情况尚可,多数债券投标倍数在4 倍左右。二级市场方面,利率债收益率下行。6月12日,1年期国债收益率为2.0504%,较周五下行2.97BP;10年期国债收益率报2.7451%,下行10.24BP。1年期国开债收益率报2.2101%,较上周五下行1.13BP;10年期国开债收益率报3.0925%,下行7.43BP。

风险提示 银行间信用风险,新冠疫情变化。

1、 债券市场核心周观点研判

央行稳预期意图明显,债市利率上行有顶。继上周债市利率快速上行之后,本周央行做出MLF续作预告,并提前公开市场操作公告时间,稳预期意图明显。央行本周在公开市场上连续逆回购操作,也体现出当前流动性已经位于合理水平,符合我们前期做出的DR007顶部在2%左右的判断。在资金利率稳定的情况下,本周债市小幅反弹。下一阶段,债市仍将呈现箱式震荡的格局。

关注周一MLF续作与疫情发展情况。6月份政府债仍处于发行高峰中,叠加季末银行考核,对资金面扰动明显。因此下周一央行对MLF的续作,可能是较为合适的降准窗口,不排除央行做出降准置换MLF的操作。另外,周末北京地区疫情的发展牵动人心,或将推动下周市场避险情绪升温,并为债市带来交易性机会。同时,二次疫情的潜在风险,对经济长期预期、以及央行货币政策的影响,都值得观察。

2、 流动性跟踪

2.1、 公开市场操作

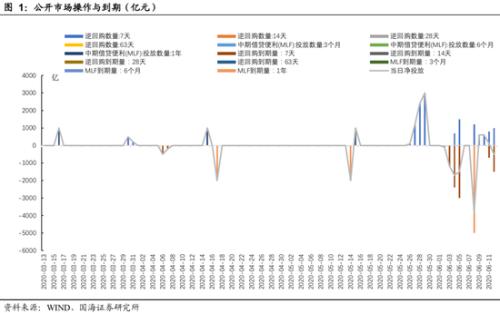

本周央行连续5天逆回购,实现资金净回笼。本周央行公开市场共进行4200亿元逆回购,其中,周一(6月8日)有1200亿元7天期逆回购,周二(6月9日)有600亿元7天期逆回购,周三(6月10日)有600亿元7天期逆回购,周四(6月11日)有800亿元7天期逆回购,周五(6月12日)有1000亿元7天期逆回购,利率均为2.2%,与上期持平。本周有2200亿元逆回购到期和5000亿MLF到期,实现资金净回笼3000亿元。预计下周逆回购到期4200亿元。下周五(6月19日),另有2400亿MLF到期,另外关注下周一(6月15日)央行对MLF的续作操作。